カードローンなどの借入れ限度額について、よくCMや広告などで、「限度額最大500万円」などとうたっているものをよく見かけますが、実際に500万円を借りられるのは相当な信用が必要です。

事実、「〇〇万円借りたい!」と思っても、現実的には、年収の3分の1以上の借入れを原則禁止とした「総量規制」(2010年6月18日施行)によって限定的な借入れになってしまいます。ただ、たとえばすでに住宅ローンで何千万、自動車ローンで何百万円という単位の借入れをすでに行っている場合、消費者金融の借入れは全くできないのか、というと一概にそういうわけでもありあせん。総量規制の対象になっている借入れが年収の1/3を超えなければいいのです。

即日融資などですぐにお金を借りたいと思った時も借入れを賢く最大限に活用するためには、どのタイプのローンが総量規制対象になるかを知っておく必要があります。

以下が、総量規制が除外、または例外とされるものです。

総量規制から除外される貸付

- 不動産購入・不動産改良の為の貸付

- 自動車購入時の自動車担保貸付

- 高額医療費の貸付

- 有価証券担保の貸付

- 不動産担保貸付

- 売却予定不動産の売却代金により返済できる貸付

- 手形(融通手形を除く)の割引

- 金融商品取引業者が行う500万円超の貸付

- 貸金業者を債権者とする金銭貸借契約の媒介

総量規制の例外

- 顧客に一方的に有利となる借り換え。

- 緊急の医療費の貸付。

- 社会通念上緊急に必要と認められる費用を支払うための資金貸付。

- 配偶者と併せた年収の3分の1以下の貸付。

- 個人事業者に対する貸付。

- 預金取り扱い金融機関からの貸付を受けるまでの「つなぎ資金」に係わる貸付。

つまり、住宅ローンや自動車ローンは総量規制の対象にはならず、仮にそれらで年収を大幅にオーバーしたローンを組んでいたとしても、年収の3分の1はまだ借入れ余力があるということです。また逆に、すでに消費者金融などから年収の3分の1の借入れがある場合でも、銀行のカードローンなどの銀行融資は可能だということです。

しかし、住宅ローンや自動車ローンは総量規制対象外だからといっても、金融機関が信用情報を照らし合わせれば、総量規制対象外のローンがあるという事実は分かるわけですから、審査に影響がないとは言えません。この3分の1という線引きに関しては一種の目安であり、法的制限が明確にあるわけではないので、多少オーバーした金額が使えるケースもあります。

また、年収が100万や200万円という場合は、未収リスクが高いとして、限度額の割合はもっと低く設定されるケースが多いようです。

参考までに、以下が大手銀行カードローンの限度額と収入証明の一覧です。

| 金融機関 | 借入れ限度額 | 収入証明 |

| 三菱UFJ銀行 | 500万円 | 50万超 |

| みずほ銀行 | 800万円 | 50万超 |

| 三井住友銀行 | 800万円 | 50万超 |

| オリックス銀行 | 800万円 | 50万超 |

| 楽天銀行 | 800万円 | 50万超 |

| 住信SBI銀行 | 1,200万円 | 50万超 |

キャッシング枠とショッピング枠の違い

クレジットカードに関して、支払い方法には、ご存じの通り商品やサービスをリボや分割、ボーナス払いで支払うという使い方と、クレジットカードから現金を借りる「キャッシング」サービスに分かれます。これらも総量規制の年収の3分の1が適用されます。

しかし、ショッピング枠は別です。ショッピング枠は貸金業法ではなく、割賦販売法が適用されるため、総量規制の対象にはならないのです。ショッピング枠でいくら利用していたとしても、総量規制の年収の3分の1には含まれないのです。

ショッピング枠はあくまでもカード会社が立て替えているだけのもとして捉えられています。

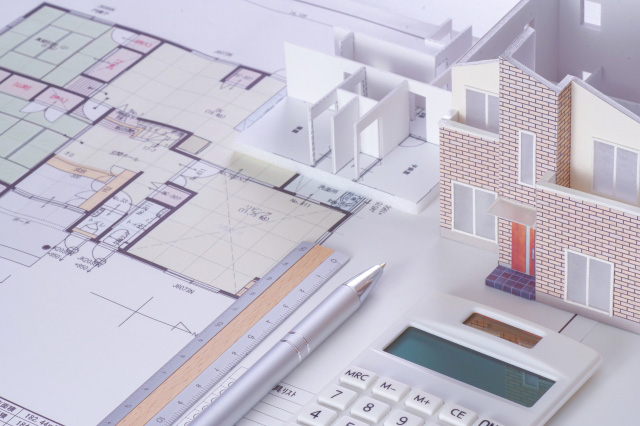

住宅ローンに関して ~職業も判断基準の一つ~

住宅ローンに関しても、年収によって借入れ額は制限されています。

金融機関が、いくらまで貸してくれるという算出目安は「返済負担率」という計算で把握することができます。ちなみにこの基準が公表されている「フラット35」では以下のように設定されています。

- 年収400万円未満:年収の30%以下

- 年収400万円以上:年収の35%以下

つまり、年収800万円の人の場合、返済負担率は35%が適用され、800万×35%=280万円が借りられることになります。月換算すると、280万円÷12か月=23万円の返済金額になります。注意すべきは、この計算に関しては額面で計算しているため、

手取り換算にすると意外と生活を切り詰めなければならなくなってしまうということです。

職業によっても実は審査の厳しさが異なってきます。

特に住宅ローンは、ローン商品の中でも長期的な返済計画が求められる商品です。結果として、安定的な返済が可能な、たとえば会社員や公務員が好まれます。また、雇用形態は派遣社員・契約社員よりも、正社員が好まれます。

なお審査時、会社員の年収は「額面年収」が適用されますが、自営業者は収入から費用を引いた「所得」が適用されるため、収入が同程度であっても、借りられる金額は安くなります。また、自営業者は会社員と比較して収入に安定性がない傾向があるため、過去数年分の確定申告書類の提出を求められることもあります。自営業者の場合は、会社員や公務員に比べて自己資金を多めに貯蓄しておく必要があります。