事業で利用するクレジットカードは、個人向けの一般的なクレジットカードと分けることが推奨されています。個人の出費と事業経費を明確にするためです。各クレジットカード会社からも事業向けに法人カードというカテゴリでクレジットカードが発行されています。

法人カードには、審査申込みの際に「履歴事項全証明書」などの法人確認書類の提出が必須のカードもありますが、昨今の働き方改革の影響もあり、副業や個人事業主としてライトに仕事を持たれる方も多くなっているため、個人の免許証などのみで審査申込みできる法人カードが増えています。

- 法人のみ発行できるクレジットカード:履歴事項全部証明書等、複数の会社証明が必要

- 個人事業主・副業で発行できるクレジットカード:本人確認書類のみ(免許証など)

この記事では、審査の際に個人の免許証や、パスポートのみで申込める法人カードを詳しく解説しています。設立したばかりの事業主や副業での利用の方も安心して申込むことができます。

法人カードのメリット

事業の経費を法人カードにまとめることで、利用明細ひとつで経理処理を簡単に行えるようになります。弥生会計やfreeeなどの会計ソフトとCSV連動なども可能になります。

また、個人向けクレジットカードにはないビジネスサポートを目的とした便利な付帯サービスを利用することができます。現金払いと比べると、支払いまで1ヶ月程度の支払い猶予期間を作ることができるのも、大きな利便性の一つと言えます。

法人カードの年会費は経費として処理できますので、利益の出ている事業の場合は節税にもつながりますので、ある程度、年会費が高くてもビジネスサポートが魅力的な法人カードを選ぶのもアリです!

個人事業主・副業用法人クレジットカード比較

個人事業主・副業におすすめの法人カードの基本スペックと特徴を比較してみましょう!自分の事業と相性良い法人カードが見つかりますよ。

| カード名 | 基本情報 | 年会費 | 付帯保険 |

| ライフカードビジネスライト ゴールドカード | 審査に不安がある方・副業・個人事業主のスタートにおすすめの独自審査採用 | ||

カード詳細 | 人気度 還元率0.5%~1.5% 発行スピート最短4営業日 審査 法人代表者または個人事業主 国際ブランド 公式サイトライフカードビジネスライト ゴールドカード | 年会費初年度年会費無料 通常2,200円(税込) 追加カード2,200円(税込) 3枚まで発行可能 ETCカード無料 1枚まで発行可能 国内旅行傷害保険最高1,000万円 海外旅行傷害保険最高2,000万円 シートベルト傷害保険最高200万円 | |

| GMOあおぞらネット銀行 ビジネスデビットカード | 最大還元率1.5%!GMOあおぞらネット銀行ビジネスデビットカード バーチャルオフィスの住所でも開設できるGMOあおぞらネット銀行の法人口座を開設と同時に発行可能なデビットカード | ||

注目 | 人気度 還元率1.0%~1.5% 発行スピート最短即日 審査法人代表者 国際ブランド 公式サイト GMOあおぞらネット銀行ビジネスデビットカード | 年会費年会費無料 追加カード20枚まで発行可能 | |

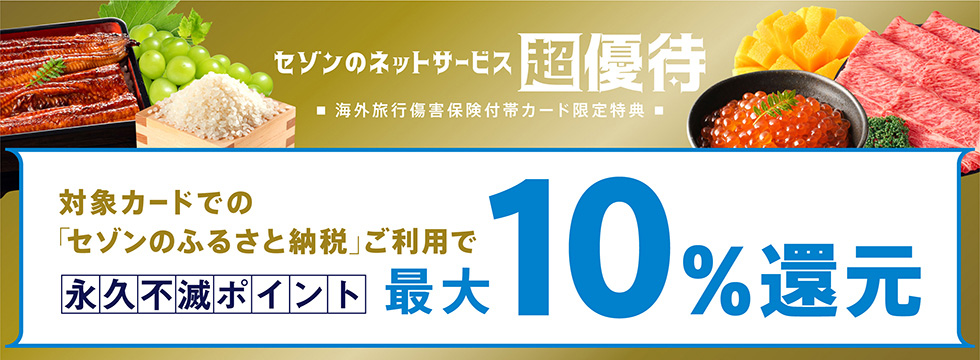

| セゾンプラチナ・ビジネス・アメックス | 初年度年会費無料キャンペ-ン中! ふるさと納税で最大10%還元・JALマイルも貯まる!・各種税金でも通常通りポイントが貯まる プラチナコンシェルジュ・プライオリティパス・年会費優遇・ビジネスアドバンテージ(優待)・顧問弁護士サービス(優待) | ||

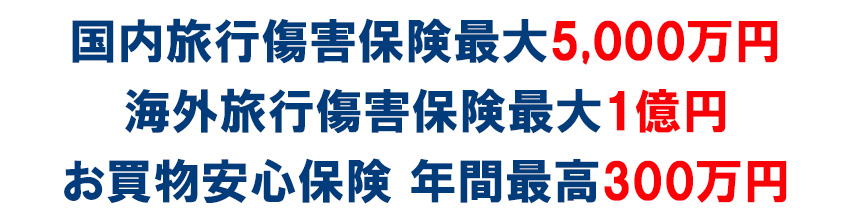

カード詳細 | 人気度 還元率0.5%~1.75% 発行スピート最短3営業日 審査 個人事業主または経営者の方(学生、未成年を除く) 審査書類個人の免許証等でOK! 国際ブランド 公式サイトセゾンプラチナ・ビジネス・アメックス | 年会費初年度年会費無料 通常22,000円(税込) 追加カード3,300円(税込)9枚まで発行可能 ETCカード無料 5枚まで発行可能 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 お買物安心保険年間300万円まで | |

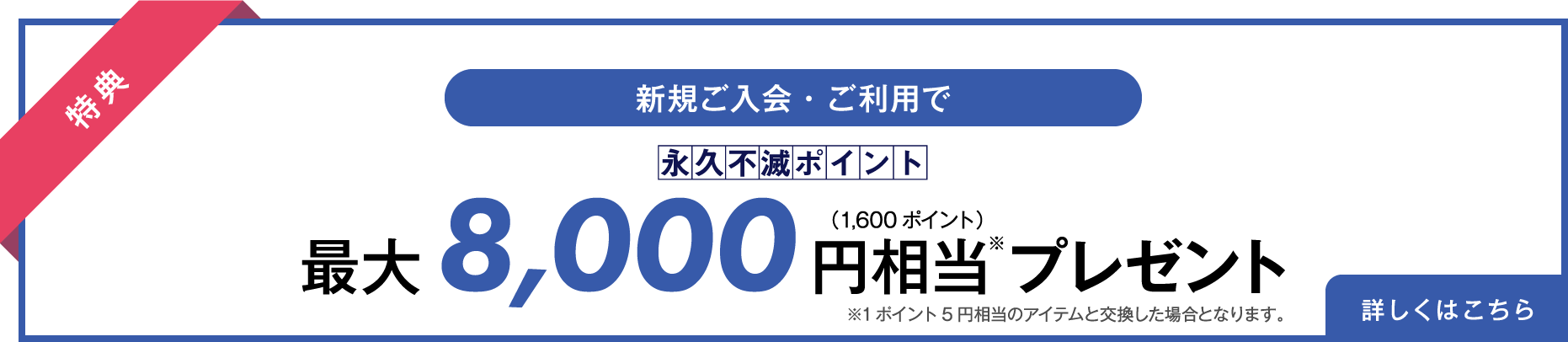

| セゾンコバルト・ビジネス・アメックス | 最大8000円相当プレゼント中! Yahoo!広告やモノタロウなどの対象サービスでポイント4倍(2%還元) | ||

カード詳細 | 人気度 還元率0.5%~2.0% 発行スピート最短3営業日 審査 個人事業主またはフリーランス、経営者の方(高校生を除く) 国際ブランド 公式サイトセゾンコバルト・ビジネス・アメックス | 年会費無料 追加カード無料 9枚まで発行可能 ETCカード無料 5枚まで発行可能 国内旅行傷害保険なし 海外旅行傷害保険なし お買物安心保険なし | |

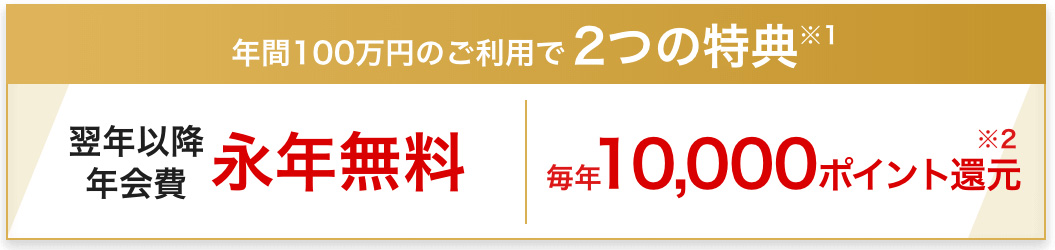

| 三井住友カード ビジネスオーナーズ ゴールド | 最大10,000円相当プレゼント中! ナンバーレス法人カード!カード利用枠最大500万円・ポイント最大1.5%還元 年間100万円の利用で年会費永年無料!100万円利用を達成した年は10,000ポイント還元 | ||

カード詳細 | 人気度 還元率0.5%~1.5% 発行スピート最短3営業日 審査 満20歳以上の法人代表者、個人事業主の方 国際ブランド 公式サイト三井住友カードビジネスオーナーズ ゴールド | 年会費5,500円(税込) 追加カード無料 19枚まで ETCカード無料 19枚まで ※1度も利用がない場合は翌年度550円(税込) 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高2,000万円 お買物安心保険年間300万円まで | |

| 三井住友カード ビジネスオーナーズ | 最大8,000円相当プレゼント中! ナンバーレス法人カード!カード利用枠最大500万円・ポイント最大1.5%還元 | ||

カード詳細 | 人気度 還元率0.5%~1.5% 発行スピート最短3営業日 審査 満20歳以上の法人代表者、個人事業主の方 国際ブランド 公式サイト三井住友カード ビジネスオーナーズ | 年会費無料 追加カード19枚まで ETCカード19枚まで ※1度も利用がない場合は翌年度550円(税込) 国内旅行傷害保険なし 海外旅行傷害保険なし お買物安心保険なし | |

| アメックス・ビジネス・カード | 独自審査の王道アメックス! | ||

カード詳細 | 人気度 還元率0.3%~1.0% 発行スピート2週間程度 審査 「日本国内に法人または事業所住所をお持ちの方」・「20歳以上、定職がある方」・「パート・アルバイトの方のお申込みはお受けできません」 国際ブランド 公式サイトアメックス・ビジネス・カード | 年会費13,200円(税込) 家族カード6,600円(税込)発行枚数無制限 ETCカード550円(税込) 5枚まで 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 ショッピング・プロテクション年間500万円まで | |

| JCB CARD Biz | 最大20,000円分プレゼント中! 個人名義口座で登録なら最短5分でカード番号発行 | ||

カード詳細 | 人気度 還元率0.3%~5.0% 発行スピート最短5分 審査 法人代表者または個人事業主 カード使用者は20歳以上の方が対象 国際ブランド 公式サイトJCB CARD Biz | 年会費初年度年会費無料 翌年度以降:1,375円(税込) 追加カードなし ETCカード無料 1枚まで 国内旅行傷害保険最高3,000万円 海外旅行傷害保険最高3,000万円 ショッピングガード保険年間100万円まで | |

| NTTファイナンスBizカード | 基本還元率1.0%の法人カード Visaビジネスオファーや出光ガソリン割引が利用できる | ||

カード詳細 | 人気度 還元率1.0% 発行スピート1週間程度 審査 法人代表者または個人事業主 カード使用者は20歳以上の方が対象 国際ブランド 公式サイトNTTファイナンスBizカード | 年会費永年無料 追加カード永年無料 ETCカード550円(税込) 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高2,000万円 ショッピング保険年間100万円まで | |

| AirCARD | 基本還元率1.5%の法人カード | ||

カード詳細 | 人気度 還元率1.5% 発行スピート1週間程度 審査 法人または個人事業主(カード使用者は18歳以上の方が対象となります。) 国際ブランド 公式サイトAirCARD | 年会費初年度年会費無料 翌年度以降5,500円(税込) 追加カード3,300円(税込) ETCカード無料 国内旅行傷害保険なし 海外旅行傷害保険なし ショッピング保険年間100万円まで | |

→個人向けのクレジットカード おすすめ

ライフカードビジネスライト ゴールドカード

ライフカードビジネスライト ゴールドカードの評価

-

- 年会費の安さ

- 4

-

- 還元率の高さ

- 3

-

- 審査の難易度

- 5

-

- 項目4

- 1

-

- ステータス

- 3

| 年会費 | 初年度無料無料 通常:2,200円(税込) |

| 追加カード 年会費 | 追加カード:初年度年会費無料 2,200円(税込)3枚まで ETCカード:1枚まで無料 |

| 基本還元率 | 0.5~1.5% |

| 国際ブランド | |

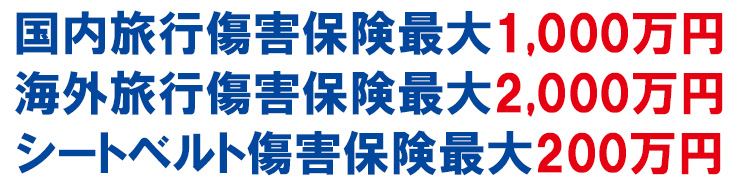

| 旅行保険 | 国内旅行傷害保険最高1,000万円 海外旅行傷害保険最高2,000万円 |

| その他保険・補償 | シートベルト傷害保険最高200万円 不正利用の補償 |

| スマホ決済 | なし |

| タッチ決済 | なし |

ライフカードビジネスライト ゴールドカードのメリット

- 初年度年会費無料

- クレジットカードの審査に不安がある方におすすめ

- スタートアップ企業・フリーランスの方もOK

- 審査書類は運転免許証などの本人確認書類でOK

- 最短4営業日で発行

- 誕生月はポイント3倍

- 最初の1年間はポイント1.5倍

- ポイント有効期限は2年間と長期

- 弁護士無料相談サービスが1時間無料(初回のみ)

- 国内・海外旅行傷害保険が付帯

ライフカードビジネスライト ゴールドカードは、個人事業主・副業・フリーランスの方も作ることができる法人カードです。

最大の特徴として、ライフカードビジネスライトの審査は、利用限度額などを調整し、可能な限りカードを発行できるようにしてくれる独自審査になります。

他のクレジットカードの審査に落ちてしまって不安に思われている方や、副業や事業を始めたばかりの方におすすめのクレジットカードです。

クレジットカードの利用限度額が低くなる可能性はありますが、ネットショッピングなどの決済用や、今後クレジットカードを作れるように利用実績を積みたいという方にも発行の可能性があるクレジットカードとして注目されています。

審査の際は、個人の免許証やパスポート等の本人確認書類で申込むことができます。引落し口座には個人口座以外にも、法人名のついた口座も設定することができます。

ライフカードビジネスライトの審査

ライフカードビジネスライト ゴールドカードの審査申込み資格は「法人代表者または個人事業主」だけになっています。個人事業主とは、副業やフリーランスの方も該当します。

ライフカードビジネスライトには年会費無料のスタンダードカードもありますが、インターネット上の口コミでは、ゴールドカードの方が審査通過の可能性が高くなっています。

ライフカードビジネスライト ゴールドカードのポイント還元

ライフカードビジネスライト ゴールドカードの基本ポイント還元率は0.5%です。ポイントの有効期限は2年間です。

1ポイント=約5円相当になります。

最初の1年は常に1.5倍・誕生月は3倍、ライフカードが提供するポイントモール「L-Mall」を経由したネットショッピングの場合は、最大25倍のポイント還元になります。

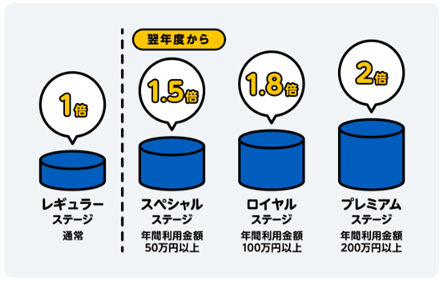

また、年間の利用金額に応じて翌年のポイント還元率が最大2倍にアップする「ステージ制プログラム」が導入されています。

- 最初の1年はポイント1.5倍

- 誕生月は3倍

- L-Mall経由で最大25倍

- ステージ制プログラムで翌年度最大ポイント2倍

ライフカードビジネスライトのビジネス関連特典

ライフカードビジネスライトは、ゴールドカード・スタンダード共通でビジネスに役立つサービスが付帯しています。

| ライフカード提携弁護士による法律相談が1時間無料 |

| カーシェアリングサービス 「タイムズカー」の会員カード発行手数料が無料 |

| ホテル・旅館・ジム・映画館などの優待が利用できる「ベネフィット・ステーション」 |

| Mastercardビジネス・アシスト Mastercardが提供するビジネスサービス。提携パートナーの特典やサービスを利用できます。 |

| VISAビジネスオファー ホテル宿泊・オフィスサプライ品・レンタル会議室等の提携企業の優待サービスを利用できます。 |

年会費・追加カード

ライフカードビジネスライト ゴールドカードの年会費は、初年度無料です。翌年度以降は2,200円(税込)になります。

家族や従業員の方用の追加カードは、年会費2,200円(税込)。3枚まで発行することができます。

高速道路を割安で利用できるETCカードは、年会費無料で1枚発行することができます。

保険・補償

ライフカードビジネスライト ゴールドカードの本会員には、利用付帯で国内旅行が最高1,000万円、海外旅行傷害保険が最高2,000万円が付いています。利用付帯とは、ツアー代金や飛行機などのチケットをライフカードビジネスライトで決済した場合に保険が適用される制度です。

また、ライフカードビジネスライト ゴールドカードは、本会員にシートベルト傷害保険が付いています。

日本国内で、自動車搭乗中にシートベルトを着用していた場合の事故を、最大200万円補償してくれます。

年会費2,200円(税込)で、付いてくる保険としてはかなり魅力的な内容になっています。

空港ラウンジが無料

ライフカードビジネスライト ゴールドカードは、国内の主要空港の空港ラウンジと、ハワイ・ホノルルの空港ラウンジが無料で利用できます。ラウンジの受付で当日の搭乗券と、ライフカードビジネスライト ゴールドカードを提示することで利用できます。出張の際にうれしいサービスです。

| 年会費 | 初年度年会無料 通常:2,200円(税込) 追加カード:2,200円(税込)3枚まで発行 ETCカード:無料 1枚まで発行 |

| 申込み資格 | 法人代表者または個人事業主 |

| ショッピング枠 | 10万円~200万円 |

| キャッシング枠 | ~50万円 |

| 基本ポイント | 1,000円=1ポイント (税込・1回の利用金額毎) |

| ポイント有効期限 | 2年間 |

| 旅行傷害保険 | 国内旅行傷害保険最高1,000万円(利用付帯) 海外旅行傷害保険最高2,000万円(利用付帯) |

| その他保険 | シートベルト傷害保険最高300万円まで カード不正利用の補償 |

| 電子マネー | 楽天Edy モバイルSuica SMART ICOCA |

| スマホ決済 | なし |

| タッチ決済 | なし |

\ 初年度年会費無料キャンペーン中 /

セゾンプラチナ・ビジネス・アメックス

セゾンプラチナ・ビジネス・アメックスのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 5

-

- 保険・サービス

- 5

-

- 審査の難易度

- 3

-

- ステータス

- 4

| 年会費 | 初年度無料無料 通常:22,000円(税込) 年間200万円以上利用で、翌年度11,000円(税込) |

| 追加カード 年会費 | 追加カード:3,300円(税込)9枚まで ETCカード:無料 5枚まで |

| 基本還元率 | 0.5~1.75% |

| 国際ブランド | |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 |

| その他保険・補償 | 不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) Google Pay(QUICPay) |

| タッチ決済 | アメックスコンタクトレス |

\ 初年度年会費無料キャンペーン中 /

セゾンプラチナ・ビジネス・アメックスのメリット

- 初年度年会費無料

- 最大1.75%還元

- 永久不滅ポイントとJALがダブルで貯まる

- モバイルSuicaのチャージでポイントが貯まる

- 個人事業主も作れる(個人の免許証等でOK)

- 税金の支払いでも通常通りのポイント還元

- セゾンの超優待でふるさと納税10%還元

- 24時間365日対応のコンシェルジュ

- プライオリティ・パス

セゾンプラチナ・ビジネス・アメックスは個人事業主も作ることができる法人カードです。審査の際には個人の免許証やパスポート等の本人確認書類で申込むことができます。引落し口座には個人口座以外にも、法人名のついた口座も設定することができます。

セゾンプラチナ・ビジネス・アメックスは、法人カードではポイント高還元など特典が多く人気があり、価格.comのカードランキングでも「プラチナカード部門」・「法人カード部門」において2年連続で1位を獲得しています。

プラチナカードならでは特典では、24時間365日対応のコンシェルジュが利用できる、世界VIP空港ラウンジが利用できるプライオリティ・パスが付いてくる点になります。国内主要空港ラウンジも無料で利用できます。

他にも、ミシュランお墨付き世界のホテルガイド「Tablet Hotels」のTablet Plus加盟ホテルでVIPアップグレード等の優待特典や、セゾンプレミアムゴルフサービスを利用できます。

ビジネス関連特典

セゾンプラチナ・ビジネス・アメックスは、法人カードならではの特典としてビジネスアドバンテージ等の優待サービスを利用することができます。

| 航空輸送料金、貸し会議室、ビジネス雑誌の年間購読料金の割引などのたくさんの優待 |

| 経理担当者向けのクラウド型経費精算サービスが6ヵ月間無料 |

| 法人向けモバイルWi-Fiを特別価格で |

| 話題のビジネス書・教養書がわずか10分で読める、本の要約サイトを特別優待で |

| 国内シェアトップクラス、エックスサーバーのレンタルサーバーを初期設定費用無料でご利用いただけます。 |

| 企業情報や新聞・雑誌記事など国内最大級1億件のビジネス情報サービスの月会費を優遇「G-Searchデータベースサービス」 |

セゾンプラチナ・ビジネス・アメックスは、永久不滅ポイントで投資の疑似体験ができるサービスが利用できます。証券口座の開設不要で、6つの投資信託コースと株式コースでポイントの増減を楽しむことができます。証券口座の開設不要です。

また、証券口座を開設して、貯まった永久ポイントを現金の代わりに投資信託、株式の購入ができるつみたて投資サービスも利用できます。

セゾンプラチナ・ビジネス・アメックスは、22,000円(税込)の年会費が、初年度無料になるキャンペーンを実施中です!

\ 初年度年会費無料キャンペーン中 /

年会費・追加カード

セゾンプラチナ・ビジネス・アメックスは、初年度年会費無料キャンペーンを実施中です!通常年会費は22,000円(税込)です。年会費優遇があり、年間200万円以上の利用で、翌年度の年会費が半額の11,000円(税込)になります。

従業員の方などに渡せる追加カードは3,300円(税込)です。9枚まで発行することができます。

ETCカードは年会費無料です。5枚まで発行することができます。

ポイント還元

セゾンプラチナ・ビジネス・アメックスは、通常1,000円(税込)で1ポイント貯まり、1ポイントは最大5円の価値があります。基本還元率は0.5%です。セゾンプラチナ・ビジネス・アメックスのポイントは「永久不滅ポイント」という名称になります。ポイントの有効期限はカードを持っている限り無期限です。

無料で登録できるセゾンマイルクラブを利用すると、ポイントとJALマイルがダブルで貯まるようになります。

| 通常 | 1,000円(税込)利用で1ポイント |

| セゾンマイルクラブに加入 | 1,000円(税込)利用で10JALマイル |

| 2,000円(税込)利用で1ポイント |

セゾンプラチナ・ビジネス・アメックスの利用状況や、アンケートなどに答えるとランクが上がる「セゾンクラッセ」で、クラス6になると、自分の持っている同一名義のセゾンカードがすべてポイント2倍になる特典があります。クラス6+セゾンマイルクラブ加入の場合はポイントの還元率が最大1.75%になります。(Amazonギフト券に交換した場合の還元率)

| セゾンマイルクラブ加入 + セゾンクラッセ クラス6 | 1,000円(税込)利用で10JALマイル | 1%還元 |

| 2,000円(税込)利用で1ポイント | 0.25%還元 | |

| 2,000円(税込)利用で1ポイント | 0.5%還元 |

ふるさと納税で最大10%還元

セゾンプラチナ・ビジネス・アメックスは、ふるさと納税で最大10%還元になります。セゾンが運営する「セゾンのふるさと納税」を利用すると、利用額が最大50万円まで、いつでも永久不滅ポイントが10%還元です。

税金の支払いもポイント還元の対象

セゾンプラチナ・ビジネス・アメックスで、所得税・自動車税・年金等を支払うことができます。一般的なクレジットカードの場合は、税金等の支払いではポイント還元率が下がってしまいますが、セゾンプラチナ・ビジネス・アメックスは通常と同様のポイント還元を受けることができます。

審査

セゾンプラチナ・ビジネス・アメックスの申込み資格は「個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く)」となっています。設立間もない法人の方や、フリーランスの方も申込みできます。

個人の免許証や、パスポートなどの本人確認書類があれば審査の書類は大丈夫です。カードの引落口座を法人名の口座にする場合は別途、郵送で届く口座設定の用紙への記入が必要です。

保険・補償

セゾンプラチナ・ビジネス・アメックスには、利用付帯で国内旅行が最高5,000万円、海外旅行傷害保険が最高2,000万円が付いています。利用付帯とは、ツアー代金や飛行機などのチケットをセゾンプラチナ・ビジネス・アメックスで決済した場合に保険が適用される制度です。

また、セゾンプラチナ・ビジネス・アメックスは、国内・海外を問わず、このカードを利用して購入した物品の破損・盗難などによる損害を、購入の日から120日間、年間最高300万円(1事故上限額300万円)まで補償してくれます。

セゾンプラチナ・ビジネス・アメックスの口コミ・評判

法人クレカ

— なかだ とみひさ (@Tomipapa_) April 13, 2022

税理士さんにセゾンプラチナ.ビジネス.アメリカン.エキスプレスで法人クレカを作って下さいと言われました。他じゃだめなのかなぁ?

理由は実績がないので他は通りにくいからだそうです。

大阪市❌固定資産税❌apple pay

— ぴこたん (@Peppper_pp) April 11, 2022

✅市税事務所に連絡、納付書を30万以下に分割

✅iPhoneのSafariでバーコードを読み取る

✅使いたいカードを選ぶ master JCB amexのみ

❗システム手数料が0.8%ちょい発生するので、手数料負けしないカードを選ぶ。

とりま、セゾンプラチナビジネスで納付してみました。 pic.twitter.com/CmtintEXEZ

\ 初年度年会費無料キャンペーン中 /

| 年会費 | 初年度年会無料キャンペーン中 通常:22,000円(税込)※年200万円以上の利用で次年度は半額11,000円(税込) 追加カード:3,300円(税込) ETCカード:無料 |

| 申込み資格 | 個人事業主・経営者をはじめ、安定した収入があり、社会的信用を有するご連絡可能な方(学生、未成年を除く) |

| 基本ポイント | 1,000円=1永久不滅ポイント (税込・月額総額から換算) |

| ポイント有効期限 | 無期限 |

| 旅行傷害保険 | 国内旅行傷害保険最高5,000万円(利用付帯) 海外旅行傷害保険最高1億円(利用付帯) |

| その他保険 | ショッピング保険 年間最高300万円まで カード不正利用の補償 |

| 電子マネー | iD QUICPay 楽天Edy モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) Google Pay(QUICPay) |

| タッチ決済 | AMEXコンタクトレス |

| 締日 | ショッピング:毎月10日 キャッシング:毎月月末 |

| 支払い日 | ショッピング:翌月4日 キャッシング:翌々月4日 |

\ 初年度年会費無料キャンペーン中 /

セゾンコバルト・ビジネス・アメックス

セゾンコバルト・ビジネス・アメックスのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 3

-

- 審査の難易度

- 3

-

- ステータス

- 3

| 年会費 | 無料 |

| 追加カード 年会費 | 追加カード:無料 9枚まで ETCカード:無料 5枚まで |

| 基本還元率 | 0.5~5.0% |

| 国際ブランド | |

| 旅行保険 | なし |

| その他保険・補償 | 不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) Google Pay(QUICPay) |

| タッチ決済 | AMEXコンタクトレス |

[

\ 最大8,000円相当ポイントプレゼント中 /

セゾンコバルト・ビジネス・アメックスのメリット

- 年会永年無料

- 最大8,000円相当ポイントプレゼント中

- 対象のビジネスサービスでポイント4倍

- モノタロウでポイント4倍

- Amazon WEB Serviceでポイント4倍

- Xserverでポイント4倍

- モバイルSuica、SMART ICOCA、モバイルPASMOのチャージでポイントが貯まる

セゾンコバルト・ビジネス・アメックスは、個人事業主や副業用の個人でも作れる法人カードです。審査の際には個人の免許証やパスポート等の本人確認書類で申込むことができます。引落し口座は個人口座以外にも、法人名の付いた口座も設定可能です。

個人のクレジットカードに比べると、利用限度額が比較的高く設定されることが多くなっています。また、カード利用日から支払い日まで最大56日間の猶予があるため、キャッシュフローにゆとりができます。

利用額の増額・一時増枠の利用もできるので、ビジネスシーンでのリスクを軽減してくれます。

セゾンコバルト・ビジネス・アメックスは、年会費無料ながら、ヤフービジネスサービス・AWS・モノタロウなど、ビジネスシーンで利用の多いサービスでポイント4倍(2%還元)になる利便性の高いクレジットカードで人気があります。

ビジネスに関する特典

セゾンプラチナ・ビジネス・アメックスは、法人カードならではの特典としてビジネスアドバンテージや、Xserver初期設定費用無料等の優待サービスを利用することができます。

| 航空輸送料金、貸し会議室、ビジネス雑誌の年間購読料金の割引などのたくさんの優待 |

| 法人向けモバイルWi-Fiを特別価格で |

| 国内シェアトップクラス、エックスサーバーのレンタルサーバーを初期設定費用無料でご利用いただけます。 |

| 会計ソフトのプロ、(株)ミロク情報サービスが提供する、会計・給与のクラウドサービスを3ヵ月無料でお試しいただけます。 |

セゾンコバルト・ビジネス・アメックスは、永久不滅ポイントで投資の疑似体験ができるサービスが利用できます。証券口座の開設不要で、6つの投資信託コースと株式コースでポイントの増減を楽しむことができます。証券口座の開設不要です。

また、証券口座を開設して、貯まった永久ポイントを現金の代わりに投資信託、株式の購入ができるつみたて投資サービスも利用できます。

\ 最大8,000円相当ポイントプレゼント中 /

年会費・追加カード

セゾンコバルト・ビジネス・アメックスの年会費は、永年無料です。1度も利用が無くてもずっと無料です。社員や家族の方が使うことのできる追加カードも年会費無料で、最大9枚まで発行することができます。追加カードがあれば社員の方の立て替え払いなどの清算業務が必要なくなります。

ETCカードも、新規発行手数料・年会費とも無料で5枚まで発行することができます。

ポイント還元

セゾンコバルト・ビジネス・アメックスは通常1,000円(税込)で1ポイント貯まります。1ポイントは5円相当になりますので基本還元率は0.5%です。ポイント名称は「永久不滅ポイント」で、名前の通りポイントの有効期限は無期限になっています。

Yahoo!のネット広告サービス(検索連動広告・YDN)や、AWS、モノタロウなどの限定サービスではポイント4倍(2%還元)になるところが他の法人カードにない特徴です。

審査

セゾンコバルト・ビジネス・アメックスの審査申込み資格は「個人事業主またはフリーランス、経営者の方(高校生を除く)」となっています。

一般的に法人カードでは、決算書や事業規模などが審査の対象となりますが、セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは決算書や法人の登記簿が提出不要です。個人の免許証やパスポート等の本人確認書類で申込みができます。設立間もない事業主の方も安心して申込みのできる法人カードです。

個人用のクレジットカードと比べて、限度額が比較的高く、個人用カードと使い分けることによって、事務用品や公共料金、法人税など、経費のお支払いをビジネスカード払いにまとめれば経費処理にかかる時間も削減でき、ポイントも貯まります。

保険・補償

セゾンコバルト・ビジネス・アメックスには残念ながら旅行傷害保険・ショッピング保険は付いていません。旅行の際には別の旅行傷害保険が付いたクレジットカードで、旅行代金を決済されることをおすすめします。

セゾンコバルト・ビジネス・アメックスの盗難や紛失の場合は、クレディセゾンにご連絡をいただいた日を含めて、61日前までさかのぼり、その後に発生した分については会員の責任はないものとします。

セゾンコバルト・ビジネス・アメックスの口コミ・評判

個人事業主からお世話になってるセゾンコバルト・ビジネスAMEX。

— 中田一葉 | シンプル表現プランナー (@kazuha_mkt) March 23, 2022

1,100円/年でも安かったけど、ついに年会費が永年無料になったんですか!!今年1月末〜か。引き続き『追加カード』も永年無料て…

独立したての時、固定費の安さにどんだけ助けられたか。有難いサービスだわhttps://t.co/tFgyurxZXa

クレカ会社に勤めている友人のすすめで、「セゾンコバルト」と「三井住友 for owners」の2枚を作りました!

— 大田佑真@FIKA訪看🚗 (@ota_pt) January 8, 2022

\ 最大8,000円相当ポイントプレゼント中 /

| 年会費 | 無料 追加カード:無料 ETCカード:無料 |

| 申込み資格 | 個人事業主またはフリーランス、経営者の方(高校生を除く) |

| 基本ポイント | 1,000円=1永久不滅ポイント (税込・月額総額から換算) |

| ポイント有効期限 | 無期限 |

| 旅行傷害保険 | なし |

| その他保険 | カード不正利用の補償 |

| 電子マネー | iD PiTaPa WAON モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) Google Pay(QUICPay) |

| タッチ決済 | AMEXコンタクトレス |

| 締日 | ショッピング:毎月10日 キャッシング:毎月月末 |

| 支払い日 | ショッピング:翌月4日 キャッシング:翌々月4日 |

\ 最大8,000円相当ポイントプレゼント中 /

三井住友カード ビジネスオーナーズ ゴールド

三井住友カード ビジネスオーナーズ ゴールドのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 4

-

- 審査の難易度

- 3

-

- ステータス

- 4

| 年会費 | 5,500円(税込) 年間100万円以上の利用で永年無料 |

| 追加カード 年会費 | 追加カード:無料 19枚まで ETCカード:無料 19枚まで※1度も利用がない場合は翌年度550円(税込) |

| 基本還元率 | 0.5~1.5% |

| 国際ブランド | |

| 旅行保険 | 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高2,000万円 |

| その他保険・補償 | お買物安心保険年間300万円まで 不正利用の補償 |

| スマホ決済 | Apple Pay(iD・Visaタッチ・Mastercardコンタクトレス) Google Pay(iD・Visaタッチ) |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

\ 最大10,000円相当ポイントプレゼント中 /

三井住友カード ビジネスオーナーズ ゴールドのメリット

- カード利用枠最大500万円

- 審査結果は最短当日!最短3営業日で発行

- 年間100万円の利用で年会費が永年無料

- 年間100万円利用した年はもれなく10,000ポイント還元

- 空港ラウンジサービス無料

- 国内・海外旅行傷害保険が最高2,000万円

- 選べる保険で旅行傷害保険以外も選べる!

三井住友カード ビジネスオーナーズ ゴールドは、カード券面にカード番号や有効期限の記載のないナンバーレスクレジットカードです。新しく誕生した最新の法人カードです。

個人事業主の方も申込みでき、決算書や登記簿謄本等は必要ありません。申込み者の運転免許証やパスポート等の本人確認書類で申込みできます。設立して間もない事業主も入会できます。

個人用のクレジットカードに比べると、カード利用枠が大きいのが法人カードの特徴です。三井住友カード ビジネスオーナーズ ゴールドは最大500万円までのカード利用枠が設定できます。ビジネスシーンでの設備投資や広告費などの様々な支払いに活躍できます。

ETCカードも無料で発行でき、個人向けの三井住友カードと2枚持ちすると、通常の3倍のポイントが還元されます。

JR東海エクスプレス予約サービスを利用できますので、1年中、同じ料金で東海道・山陽新幹線が利用できます。ネット予約やチケットレスサービスが利用できるので、スムーズに新幹線に乗車できます。

ビジネスサポートサービス

法人カードならでは、ビジネスサポートサービスを利用できます。カード決済により業務の効率化をサポートしてくれます。

| アスクルサービス オフィスの必需品をスピーディーにお届けします。価格はアスクルサービスの提供価格に準じます。 |

| 日産レンタカー/タイムズ カー レンタル 全国に店舗を持つレンタカー会社だから安心。お得な価格で必要な営業車をご用意します。 |

| 転勤時の社員の皆さまの引越しをお得にバックアップします。 アート引越センター:引越し基本料金(車両費+人件費)30%割引 サカイ引越センター:引越し基本料金(車両費+人件費)25%割引 引越革命:引越し基本料金(車両費+人件費)30%割引 ほか |

| GVA 法人登記サービス(すべての変更登記で2,000円OFF) 法人変更登記に必要な書類を最短7分で自動作成。法務局に行かずに申請できる郵送申請もサポートしているオンラインサービスです。 |

| SMBCクラウドサイン 電子契約サービス 「紙と印鑑」で行っていた契約業務を「オンライン」で完結させる電子契約サービスです。 |

カード情報はVpassアプリで確認

三井住友カード ビジネスオーナーズ ゴールドのカード番号や有効期限などは公式アプリ「Vpass」で確認することができます。Vpassアプリは、24時間いつでもクレジットカードの利用状況やポイント残高の確認ができます。

| お支払金額・利用明細・ポイント残高 | ログインすると「お支払金額」と「ポイント残高」を一目で確認できる |

| 生体認証ログイン | 生体認証で簡単かつ安全にログインできます。ログイン設定からいつでもログイン方法の変更ができます。 |

| 利用通知サービス | カード利用内容をプッシュ通知で知らせてくれます。リアルタイムに通知が届くので、万が一カードの不正利用があってもすぐに気づくことができます。 |

| 毎月開催スタンプカード | カードを使うたびにスタンプが貯まり、達成するともれなくプレゼントがもらえます。 |

| 三井住友銀行 連携 | 三井住友銀行口座と連携することで、Vpassアプリ内で口座残高、入出金明細、デビットカード利用金額も確認できます。 |

| 収支の自動分類&グラフ化 | Moneytreeのアカウントを連携することで、収入や支出の内訳を確認できる「家計管理」機能を利用できます。 |

| SBI証券口座連携 | SBI証券口座と連携することで、投資信託、株式などの資産合計額を確認できます。 |

\ 最大10,000円相当ポイントプレゼント中 /

年会費・パートナー会員

三井住友カード ビジネスオーナーズ ゴールドの年会費は、5,500円(税込)です。年間に100万円の利用で翌年以降の年会費が永年無料になります。(初年度は入会月の11カ月後末までの対象期間、翌年度以降はカード加入月の1日から11ヵ月後末日まで)

従業員や家族の方に発行できるパートナー会員のカードは、年会費無料で19枚まで発行できます。

ETCカードも新規発行手数料・年会費とも無料で、カード1枚に対して1枚まで発行できます。例えば、本カードと追加カード3枚を発行している場合は、合計4枚のETCカードが発行できることになります。

- 100万円の利用の対象にならない支払いは何になりますか?

-

年会費、キャッシング利用分、分割などの手数料、保険料の支払い、三井住友カードつみたて投資、PiTaPa利用分、電子マネーへのチャージ分、三井住友カードが発行するプリペイドカードへのチャージは、年会費無料になる条件のの100万円に含まれません。

ポイント還元

三井住友カード ビジネスオーナーズ ゴールドは、通常200円(税込)で1ポイント貯まります。1ポイントは1円の価値になりますので基本還元率は0.5%になります。三井住友カードのポイントは「Vポイント」という名称になります。

三井住友カード ビジネスオーナーズ ゴールドと、対象の個人向け三井住友カードと2枚を持っていると、対象のサービスでポイント3倍(1.5%還元)になります。三井住友カード ビジネスオーナーズ ゴールドを申込むときに同時に申込みもできるようになっています。

まだ他の三井住友カードを持たれていない方は、申込みの手が一度で済むのでおすすめです。コンビニ3社(セブンイレブン・ファミリーマート・ローソン)とマクドナルドで5%還元になる年会費無料の三井住友カード(NL)がおすすめです。

| 1.5%還元対象サービス | |

| Amazon.co.jpのご利用分 | Amazon.co.jp/Amazon Prime Now/Audible/AMZN/Amazon Downloads/Amazon AMS/Amazon JP/Amazon分割払い |

| Amazon.co.jpのご利用分 | 西日本高速道路/東日本高速道路/中日本高速道路/本州四国連絡高速道路/首都高速道路/阪神高速道路 |

| ANA直接購入分の航空券 | ANAウェブサイト/ANAの各予約・案内センター(ANA国内線予約・案内センター、ANA国際線予約・案内センター )/日本国内のANAカウンターにおける航空券のご購入が対象となります。 |

| JAL直接購入分の航空券ほか | JALウェブサイト/JAL国内線ご予約・ご購入・ご案内窓口、JAL国際線ご予約・ご購入・案内窓口/日本国内JALカウンターにおける航空券のご購入ならびに各空港の貨物カウンターでの「航空貨物運賃のお支払い」が対象となります。 |

| 2枚持ちの対象になる三井住友カード |

| 三井住友カード プラチナプリファード 三井住友カード プラチナ VISA/ Mastercard、三井住友カード プラチナ PA-TYPE VISA/ Mastercard 三井住友カード ゴールド VISA/ Mastercard、三井住友カード ゴールド PA-TYPE VISA/ Mastercard 三井住友カード ゴールド VISA/ Mastercard(NL) 三井住友カード プライムゴールドVISA/ Mastercard 三井住友カード エグゼクティブ VISA/ Mastercard |

| 三井住友カード VISA/ Mastercard(NL) 三井住友カード VISA/ Mastercard(CL) 三井住友カード VISA/ Mastercard、三井住友カード A VISA/ Mastercard 三井住友カード アミティエ VISA/ Mastercard 三井住友カードゴールドVISA(SMBC)/三井住友カードプライムゴールドVISA(SMBC)/三井住友カードVISA(SMBC) |

| 三井住友カード デビュープラス VISA エブリプラス(VISA) 三井住友カード RevoStyle 三井住友カード Tile 三井住友ヤングゴールドカード(VISA/ Mastercard) 三井住友銀行キャッシュカード一体型カード |

年間100万円の利用でもれなく10,000ポイント還元

三井住友カード ビジネスオーナーズ ゴールドを年間100万円利用すると、もれなく10,000ポイントが還元されます。年間100万円を達成した年は毎年もらえます。

審査

三井住友カード ビジネスオーナーズ ゴールドの審査申込み資格は「満20歳以上の会社経営者(中小企業代表者もしくは個人事業者)の方」となっています。法人向けクレジットカードですが、決算書や登記簿謄本などは不要です。申込みの事業主本人の運転免許証やパスポート等の本人確認書類で申込みができます。

また、副業・フリーランスを含む事業主も申込み対象です。事業を開始したばかりでまだ実績がない方も申込みできます。事業用のクレジットカードですので、個人向けクレジットカードよりも利用枠が大きく設定されていて、最大500万円の利用枠になっています。

審査結果は最短当日、最短3営業日で発行されるスピード感も、ビジネスにはアドバンテージがあります。

保険・補償

三井住友カード ビジネスオーナーズ ゴールドには、利用付帯で国内・海外旅行傷害保険が最高2,000万円付いています。

利用付帯とは、ツアー代金や飛行機などのチケットを三井住友カード ビジネスオーナーズ ゴールドで決済した場合に保険が適用される制度です。

お買物安心保険も、年間300万円まで付いています。三井住友カード ビジネスオーナーズ ゴールドで国内・海外で購入した商品が壊れたり、盗難にあった際の保険になります。購入日および購入日翌日から200日間補償してくれます。(1事故につき3,000円の自己負担)

選べる保険がうれしい

旅行や出張が少ない方なら、三井住友カード ビジネスオーナーズ ゴールドを発行後に付帯の両行傷害保険の内容を変更することができます。選べる保険は次の3種類になっています。

| 選べる保険の種類 | |

| 日常生活安心プラン(個人賠償責任保険) | 日常生活のケガや賠償に備えた安心の保険サービスです。 日常生活で他人にケガをさせたり、他人のモノを壊したりしたことにより、法律上の損害賠償責任を負った際の損害を補償いたします。 |

| ケガ安心プラン(入院保険(交通事故限定)) | 交通事故によるケガを補償する安心の保険サービスです。 交通事故によるケガで、入院された場合や手術を受けられた際に補償いたします。 |

| 持ち物安心プラン(携行品損害保険) | 身の回りの持ち物が、盗難・破損・火災などの被害にあってしまった場合に補償される安心の保険サービスです。 カメラ、衣類、レジャー用品等に、偶然な損害が発生した際に補償いたします。 |

空港ラウンジが無料

三井住友カード ビジネスオーナーズ ゴールドは、国内の主要空港の空港ラウンジ・ハワイ ホノルルの空港ラウンジが無料で利用できます。ラウンジの受付で当日の搭乗券と、三井住友カード ビジネスオーナーズ ゴールドを提示することで利用できます。出張の際にうれしいサービスです。

SBI証券で三井住友カードつみたて投資

三井住友カード ビジネスオーナーズ ゴールドの申込みと同時にSBI証券口座の開設ができます。SBI証券の投資信託を三井住友カードで積立することができ、積立額の0.5%のVポイントが毎月たまります。投信積立可能な銘柄全てを対象に毎月100円から最大50,000円まで積立できます。つみたてNISAも対象です。

ポイントUPモールでポイント最大20倍

Vポイント優待サイトである「ポイントUPモール」を経由して、いつものネットショッピングを行うと最大20倍(+9.5%)のポイントが貯まります。楽天市場やAmazon、Yahoo!ショッピングや、ふるさと納税のさとふるなど有名ショップも勢ぞろいです。

ココイコ!でお得な特典

三井住友カードが運営する「ココイコ!」に登録されているお店に、事前にエントリーして三井住友カード ビジネスオーナーズ ゴールドを利用するとポイントやキャッシュバックなど特典がもらえます。

\ 最大10,000円相当ポイントプレゼント中 /

| 年会費 | 5,500円(税込) 追加カード:無料 ETCカード:無料※1度も利用がない場合は翌年度550円(税込) |

| 申込み資格 | 満20歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| 基本ポイント | 200円=1Vポイント (税込・月額総額から換算) |

| ポイント有効期限 | ポイント獲得月から2年間 |

| 旅行傷害保険 | 国内旅行傷害保険最高2,000万円(利用付帯) 海外旅行傷害保険最高2,000万円(利用付帯) |

| その他保険 | お買物安心保険 年間限度額300万円まで カード不正利用の補償 |

| 電子マネー | iD PiTaPa 楽天Edy モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(iD・Visaタッチ決済・Mastercardコンタクトレス) Google Pay(iD・Visaタッチ決済) |

| タッチ決済 | VISAタッチ決済 Mastercardコンタクトレス決済 |

| 締日 | 毎月15日・毎月末日 |

| 支払い日 | 翌月10日・翌月26日 |

\ 最大10,000円相当ポイントプレゼント中 /

三井住友カード ビジネスオーナーズ

三井住友カード ビジネスオーナーズのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 2

-

- 審査の難易度

- 3

-

- ステータス

- 3

| 年会費 | 無料 |

| 追加カード 年会費 | 追加カード:無料 19枚まで ETCカード:無料 19枚まで※1度も利用がない場合は翌年度550円(税込) |

| 基本還元率 | 0.5~1.5% |

| 国際ブランド | |

| 旅行保険 | 海外旅行傷害保険最高2,000万円 |

| その他保険・補償 | 不正利用の補償 |

| スマホ決済 | Apple Pay(iD・Visaタッチ・Mastercardコンタクトレス) Google Pay(iD・Visaタッチ) |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

\ 最大8,000円相当ポイントプレゼント中 /

三井住友カード ビジネスオーナーズのメリット

- カード利用枠最大500万円

- 審査結果は最短当日!最短3営業日で発行

- 年会費が永年無料

- 海外旅行傷害保険が最高2,000万円

- 選べる保険で旅行傷害保険以外も選べる!

三井住友カード ビジネスオーナーズは、カード券面にカード番号や有効期限の記載のないナンバーレスクレジットカードです。新しく誕生した最新の法人カードです。年会費無料で利用でき、海外旅行傷害保険が最高2,000万円付帯しています。また、旅行傷害保険を別の保険に変更することもできます。

個人事業主の方も申込みでき、決算書や登記簿謄本等は必要ありません。申込み者の運転免許証やパスポート等の本人確認書類で申込みできます。設立して間もない事業主も入会できます。

個人用のクレジットカードに比べると、カード利用枠が大きいのが法人カードの特徴です。三井住友カード ビジネスオーナーズは最大500万円までのカード利用枠が設定できます。ビジネスシーンでの設備投資や広告費などの様々な支払いに活躍できます。

ETCカードも無料で発行でき、個人向けの三井住友カードと2枚持ちすると、通常の3倍のポイントが還元されます。

JR東海エクスプレス予約サービスを利用できますので、1年中、同じ料金で東海道・山陽新幹線が利用できます。ネット予約やチケットレスサービスが利用できるので、スムーズに新幹線に乗車できます。

ビジネスサポートサービス

法人カードならでは、ビジネスサポートサービスを利用できます。カード決済により業務の効率化をサポートしてくれます。

| アスクルサービス オフィスの必需品をスピーディーにお届けします。価格はアスクルサービスの提供価格に準じます。 |

| 日産レンタカー/タイムズ カー レンタル 全国に店舗を持つレンタカー会社だから安心。お得な価格で必要な営業車をご用意します。 |

| 転勤時の社員の皆さまの引越しをお得にバックアップします。 アート引越センター:引越し基本料金(車両費+人件費)30%割引 サカイ引越センター:引越し基本料金(車両費+人件費)25%割引 引越革命:引越し基本料金(車両費+人件費)30%割引 ほか |

| GVA 法人登記サービス(すべての変更登記で2,000円OFF) 法人変更登記に必要な書類を最短7分で自動作成。法務局に行かずに申請できる郵送申請もサポートしているオンラインサービスです。 |

| SMBCクラウドサイン 電子契約サービス 「紙と印鑑」で行っていた契約業務を「オンライン」で完結させる電子契約サービスです。 |

カード情報はVpassアプリで確認

三井住友カード ビジネスオーナーズのカード番号や有効期限などは公式アプリ「Vpass」で確認することができます。Vpassアプリは、24時間いつでもクレジットカードの利用状況やポイント残高の確認ができます。

| お支払金額・利用明細・ポイント残高 | ログインすると「お支払金額」と「ポイント残高」を一目で確認できる |

| 生体認証ログイン | 生体認証で簡単かつ安全にログインできます。ログイン設定からいつでもログイン方法の変更ができます。 |

| 利用通知サービス | カード利用内容をプッシュ通知で知らせてくれます。リアルタイムに通知が届くので、万が一カードの不正利用があってもすぐに気づくことができます。 |

| 毎月開催スタンプカード | カードを使うたびにスタンプが貯まり、達成するともれなくプレゼントがもらえます。 |

| 三井住友銀行 連携 | 三井住友銀行口座と連携することで、Vpassアプリ内で口座残高、入出金明細、デビットカード利用金額も確認できます。 |

| 収支の自動分類&グラフ化 | Moneytreeのアカウントを連携することで、収入や支出の内訳を確認できる「家計管理」機能を利用できます。 |

| SBI証券口座連携 | SBI証券口座と連携することで、投資信託、株式などの資産合計額を確認できます。 |

\ 最大8,000円相当ポイントプレゼント中 /

年会費・パートナー会員

三井住友カード ビジネスオーナーズの年会費は、永年無料です。従業員や家族の方に発行できるパートナー会員のカードも、年会費無料で19枚まで発行できます。

ETCカードも新規発行手数料・年会費とも無料で、カード1枚に対して1枚まで発行できます。例えば、本カードと追加カード3枚を発行している場合は、合計4枚のETCカードが発行できることになります。

ポイント還元

三井住友カード ビジネスオーナーズは、通常200円(税込)で1ポイント貯まります。1ポイントは1円の価値になりますので基本還元率は0.5%になります。三井住友カードのポイントは「Vポイント」という名称になります。

三井住友カード ビジネスオーナーズと、対象の個人向け三井住友カードと2枚を持っていると、対象のサービスでポイント3倍(1.5%還元)になります。三井住友カード ビジネスオーナーズを申込むときに同時に申込みもできるようになっています。

まだ他の三井住友カードを持たれていない方は、申込みの手続きが一度で済むのでおすすめです。コンビニ3社(セブンイレブン・ファミリーマート・ローソン)とマクドナルドで5%還元になる年会費無料の三井住友カード(NL)がおすすめです。

| 1.5%還元対象サービス | |

| Amazon.co.jpのご利用分 | Amazon.co.jp/Amazon Prime Now/Audible/AMZN/Amazon Downloads/Amazon AMS/Amazon JP/Amazon分割払い |

| Amazon.co.jpのご利用分 | 西日本高速道路/東日本高速道路/中日本高速道路/本州四国連絡高速道路/首都高速道路/阪神高速道路 |

| ANA直接購入分の航空券 | ANAウェブサイト/ANAの各予約・案内センター(ANA国内線予約・案内センター、ANA国際線予約・案内センター )/日本国内のANAカウンターにおける航空券のご購入が対象となります。 |

| JAL直接購入分の航空券ほか | JALウェブサイト/JAL国内線ご予約・ご購入・ご案内窓口、JAL国際線ご予約・ご購入・案内窓口/日本国内JALカウンターにおける航空券のご購入ならびに各空港の貨物カウンターでの「航空貨物運賃のお支払い」が対象となります。 |

| 2枚持ちの対象になる三井住友カード |

| 三井住友カード プラチナプリファード 三井住友カード プラチナ VISA/ Mastercard、三井住友カード プラチナ PA-TYPE VISA/ Mastercard 三井住友カード ゴールド VISA/ Mastercard、三井住友カード ゴールド PA-TYPE VISA/ Mastercard 三井住友カード ゴールド VISA/ Mastercard(NL) 三井住友カード プライムゴールドVISA/ Mastercard 三井住友カード エグゼクティブ VISA/ Mastercard |

| 三井住友カード VISA/ Mastercard(NL) 三井住友カード VISA/ Mastercard(CL) 三井住友カード VISA/ Mastercard、三井住友カード A VISA/ Mastercard 三井住友カード アミティエ VISA/ Mastercard 三井住友カードゴールドVISA(SMBC)/三井住友カードプライムゴールドVISA(SMBC)/三井住友カードVISA(SMBC) |

| 三井住友カード デビュープラス VISA エブリプラス(VISA) 三井住友カード RevoStyle 三井住友カード Tile 三井住友ヤングゴールドカード(VISA/ Mastercard) 三井住友銀行キャッシュカード一体型カード |

審査

三井住友カード ビジネスオーナーズの審査申込み資格は「満20歳以上の会社経営者(中小企業代表者もしくは個人事業者)の方」となっています。法人向けクレジットカードですが、決算書や登記簿謄本などは不要です。申込みの事業主本人の運転免許証やパスポート等の本人確認書類で申込みができます。

また、副業・フリーランスを含む事業主も申込み対象です。事業を開始したばかりでまだ実績がない方も申込みできます。事業用のクレジットカードですので、個人向けクレジットカードよりも利用枠が大きく設定されていて、最大500万円の利用枠になっています。

審査結果は最短当日、最短3営業日で発行されるスピード感も、ビジネスにはアドバンテージがあります。

保険・補償

三井住友カード ビジネスオーナーズは、年会費無料にもかかわらず、利用付帯で海外旅行傷害保険が最高2,000万円付いています。

利用付帯とは、ツアー代金や飛行機などのチケットを三井住友カード ビジネスオーナーズで決済した場合に保険が適用される制度です。

選べる保険がうれしい

旅行や出張が少ない方なら、三井住友カード ビジネスオーナーズを発行後に付帯の両行傷害保険の内容を変更することができます。選べる保険は次の3種類になっています。

| 選べる保険の種類 | |

| 日常生活安心プラン(個人賠償責任保険) | 日常生活のケガや賠償に備えた安心の保険サービスです。 日常生活で他人にケガをさせたり、他人のモノを壊したりしたことにより、法律上の損害賠償責任を負った際の損害を補償いたします。 |

| ケガ安心プラン(入院保険(交通事故限定)) | 交通事故によるケガを補償する安心の保険サービスです。 交通事故によるケガで、入院された場合や手術を受けられた際に補償いたします。 |

| 持ち物安心プラン(携行品損害保険) | 身の回りの持ち物が、盗難・破損・火災などの被害にあってしまった場合に補償される安心の保険サービスです。 カメラ、衣類、レジャー用品等に、偶然な損害が発生した際に補償いたします。 |

SBI証券で三井住友カードつみたて投資

三井住友カード ビジネスオーナーズの申込みと同時にSBI証券口座の開設ができます。SBI証券の投資信託を三井住友カードで積立することができ、積立額の0.5%のVポイントが毎月たまります。投信積立可能な銘柄全てを対象に毎月100円から最大50,000円まで積立できます。つみたてNISAも対象です。

ポイントUPモールでポイント最大20倍

Vポイント優待サイトである「ポイントUPモール」を経由して、いつものネットショッピングを行うと最大20倍(+9.5%)のポイントが貯まります。楽天市場やAmazon、Yahoo!ショッピングや、ふるさと納税のさとふるなど有名ショップも勢ぞろいです。

ココイコ!でお得な特典

三井住友カードが運営する「ココイコ!」に登録されているお店に、事前にエントリーして三井住友カード ビジネスオーナーズを利用すると、ポイントやキャッシュバックなど特典がもらえます。

\ 最大8,000円相当ポイントプレゼント中 /

| 年会費 | 無料 追加カード:無料 ETCカード:無料※1度も利用がない場合は翌年度550円(税込) |

| 申込み資格 | 満20歳以上の法人代表者、個人事業主(副業、フリーランスを含む)の方 |

| 基本ポイント | 200円=1Vポイント (税込・月額総額から換算) |

| ポイント有効期限 | ポイント獲得月から2年間 |

| 旅行傷害保険 | 海外旅行傷害保険最高2,000万円(利用付帯 |

| その他保険 | カード不正利用の補償 |

| 電子マネー | iD PiTaPa 楽天Edy モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(iD・Visaタッチ決済・Mastercardコンタクトレス) Google Pay(iD・Visaタッチ決済) |

| タッチ決済 | VISAタッチ決済 Mastercardコンタクトレス決済 |

| 締日 | 毎月15日・毎月末日 |

| 支払い日 | 翌月10日・翌月26日 |

\ 最大8,000円相当ポイントプレゼント中 /

アメックス・ビジネス・カード

アメックス・ビジネス・カードのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 4

-

- 審査の難易度

- 3

-

- ステータス

- 4

| 年会費 | 13,200円(税込) |

| 追加カード 年会費 | 追加カード:6,600円(税込)発行枚数:無制限 本カードと同時申込みは2枚まで ETCカード:550円(税込) 5枚まで(発行手数料:無料) |

| 基本還元率 | 0.3~1.0% |

| 国際ブランド | |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 |

| その他保険・補償 | ショッピング保険500万円 オンライン・プロテクション リターン・プロテクション |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) |

| タッチ決済 | AMEXコンタクトレス |

アメックス・ビジネス・カードのメリット

- カード利用枠に一律の制限なし

- 審査結果は最短60秒!

- 初年度赤字でも申込みできる

- ANAマイルが貯めやすい

- 空港ラウンジサービスが同伴者1名まで無料

- 国内・海外旅行傷害保険が最高5,000万円

- ショッピング保険が年間最高500万円

- リターンプロテクションで商品の返品を補償

アメックス・ビジネス・カードはステータス性の高い法人カードです。個人事業主や副業・フリーランスの方も申込むことができます。事業設立初年度でも発行することができます。また事業初年度が赤字の状態でも発行することができます。

従業員や家族用の追加カードは、枚数無制限で発行できます。アメックス・ビジネス・カードを新規発行する際に同時に申込める追加カードは2枚までになりますが、発行後に追加カードを増やすことができます。

アメックスは個人用のクレジットカードを含め、カード利用枠に一律の限度額を設けていません。状況に応じて高額な出費への対応も柔軟に対応してくれます。また、事業用の資金に関しては総量規制の年収1/3の規制に該当しませんので、個人のクレジットカードよりも大きなカード利用枠を設定することが可能になっています。

アメックスはANAマイルとの交換率が高く、法人カードとしては珍しくANAマイルを貯めやすいクレジットカードです。

また、空港からの手荷物宅配や空港ラウンジ無料サービス、国内・海外旅行傷害保険、福利厚生のクラブオフなど、ビジネスに役立つサービスが多数付帯しています。

アメックス・ビジネス・カードのビジネスサービス

アメックス・ビジネス・カードは、交通費や接待の経費など毎月の経費管理を一元化でき手間を省いてくれます。また、事業をサポートするビジネスサービスも多数利用できます。

ビジネスサービスの一例です。付帯する特典について詳しくは公式サイトをご覧ください。

| 「クラウド会計ソフト freee会計」へのデータ連携 | ビジネス・カードのカードご利用情報を「クラウド会計ソフト freee会計」へ自動的に取り込むことができます。freee会計は、個人事業主や中小企業向けのクラウド会計ソフトです。 |

| ビジネス情報サービス「ジー・サーチ」年会費無料 | G-Search(ジー・サーチ)は、入札・落札公告情報、企業情報、新聞・雑誌記事、人物情報などまで、幅広く収録した日本最大級のビジネス情報データベースサービスです。「帝国データバンク企業情報」や「東京商工リサーチ企業情報」などからビジネス情報をオンライン入手できるサービスを、年会費無料で利用することができます。 |

| 福利厚生プログラム「クラブオフ」 | 国内外20万ヶ所以上の施設を特別優待料金で利用できる福利厚生プログラム「クラブオフ」の年間登録料が無料。基本カード会員、追加カードをお持ちの方も利用できます。 |

| アメリカン・エキスプレス JALオンライン | 国内線をご搭乗の直前まで予約、変更、キャンセルできる法人専用運賃「eビジネス」を利用できます。また、特別な特典もご用意されています。 |

| ペイフレックス あとリボfor Business | 「ペイフレックス あとリボ for Business」なら、ビジネス目的のカード利用分を必要な分だけ、オンライン・サービスからリボ払いに変更できます。 |

アメックスはJCB加盟店でも利用できます

アメックスはJCBと加盟店開放という提携を行っています。JCBのマークの付いた加盟店でもほとんどでアメックスを利用できます。

年会費・追加カード

アメックス・ビジネス・カードの年会費は、13,200円(税込)です。従業員や家族の方に発行できる追加カードは、年会費6,600円(税込)で無制限に発行できます。

ETCカードは年会費は550円(税込)です。新規発行手数料は無料で、5枚まで発行することができます。

ポイント還元

アメックス・ビジネス・カードは、通常100円(税込)で1ポイント貯まります。1ポイントは0.3円~1円程度の価値になりますので基本還元率は0.3%~1.0%になります。アメックスのポイントは「メンバーシップ・リワード」という名称になります。ポイントの有効期限は3年間ですが、一度でもアイテムと交換するか、メンバーシップ・リワード・プラスに加入すると無期限になります。

アメックス・ビジネス・カードは通常の還元率は高くありませんが、年会費3,300円(税込)のメンバーシップ・リワード・プラスという有料のサービスに登録すると、対象加盟店でポイントが3倍になったり、ポイント交換率が大幅に上がります。詳しくは公式サイトをご確認ください。

| アメックス・ビジネス・カードのポイント交換 | ||

| 通常 | メンバーシップ・リワード・ プラス加入時 | |

| ANAマイルに移行 | 2,000ポイント→1,000マイル | 1,000ポイント→1,000マイル |

| JALマイルに移行 | 3,000ポイント→1,000マイル | 2,500ポイント→1,000マイル |

| カード利用代金に充当 | 1ポイント→0.3円 | 1ポイント→1円 |

| ホテル・旅行代理店での利用 | 1ポイント→0.3円 | 1ポイント→0.8円 |

| アメリカン・エキスプレス・トラベル・オンラインで利用 | 1ポイント→0.4円 | 1ポイント→1円 |

審査

アメックス・ビジネス・カードの審査申込み資格は「日本国内に法人または事業所住所をお持ちの方」・「20歳以上、定職がある方」・「パート・アルバイトの方のお申込みはお受けできません」となっています。法人向けクレジットカードですが、決算書や登記簿謄本などは不要です。申込みの事業主本人の運転免許証やパスポート等の本人確認書類で申込みができます。

また、副業・フリーランスを含む事業主も申込み対象です。事業を開始したばかりでまだ実績がない方も申込みできます。

アメックスの審査難易度

アメックス・ビジネス・カードは設立直後の1年以内でも、発行できることがオフィシャルサイトでも明言されています。アメックスの審査は基本的に自動化されており、総合的に判断して審査されます。早ければ数分で審査結果が分かります。

アメックスは海外資本の独自審査体系で知られており、個人の場合であれば、楽天カードの審査に落ちた方がダメもとで申込んだら審査に通ったなんてこともあるクレジットカードです。

一般的にクレジットカードの審査は、過去の信用履歴を重要な判断に利用しますが、アメックスは現在と未来の状況を鑑みて発行の可否を行うと言われていますので、審査に不安の事業主や副業・フリーランスの方も申込みできます。

保険・補償

アメックス・ビジネス・カードには、利用付帯で国内・海外旅行傷害保険が最高5,000万円付帯しています。

利用付帯とは、ツアー代金や飛行機などのチケットをアメックス・ビジネス・カードで決済した場合に保険が適用される制度です。

ショッピングプロテクションという保険で海外・国内を問わず、アメックス・グリーンで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクションも付いていて、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで、年間最高15万円まで補償してくれます。

空港ラウンジが無料

国内外の29空港の空港ラウンジを、無料で利用することができます。同伴者も1名無料で利用することができます。

空港と自宅間の手荷物を1個無料で宅配してくれるサービスも付いています。(往復・指定空港のみ)

\ 最大10,000円相当ポイントプレゼント中 /

| 年会費 | 13,200円(税込) 追加カード:6,600円(税込)発行枚数:無制限 本カードと同時申込みは2枚まで ETCカード:550円(税込) 5枚まで(発行手数料:無料) |

| 申込み資格 | 「日本国内に法人または事業所住所をお持ちの方」・「20歳以上、定職がある方」・「パート・アルバイトの方のお申込みはお受けできません」 |

| 基本ポイント | 100円=1メンバーシップ・リワード (税込・1回の利用毎) |

| ポイント有効期限 | 3年間 一度でもアイテムと交換するか、メンバーシップ・リワード・プラスに加入すると無期限 |

| 旅行傷害保険 | 国内旅行傷害保険最高5,000万円(利用付帯) 海外旅行傷害保険最高5,000万円(利用付帯) |

| その他保険 | ショッピング保険500万円 オンライン・プロテクション リターン・プロテクション |

| 電子マネー | 楽天Edy モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay・AMEXコンタクトレス) |

| タッチ決済 | AMEXコンタクトレス |

| 締日 | 毎月19日、毎月20日、毎月21日、毎月26日(ご指定銀行により異なります) |

| 支払い日 | 翌月10日(翌月21日・翌月26日になる場合あり) |

JCB CARD Biz

JCB CARD Bizのカード評価

-

- 年会費の安さ

- 4

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 4

-

- 審査の難易度

- 3

-

- ステータス

- 3

| 年会費 | 初年度年会費無料 翌年度以降1,375円(税込) |

| 追加カード 年会費 | ETCカード:無料 1枚まで |

| 基本還元率 | 0.3~5.0% |

| 国際ブランド | |

| 旅行保険 | 国内旅行傷害保険最高3,000万円 海外旅行傷害保険最高3,000万円 |

| その他保険・補償 | ショッピングガード保険 最高100万円 不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(QUICPay) |

| タッチ決済 | JCBタッチ決済 |

\ 最大20,000円分プレゼント中 /

JCB CARD Bizのメリット

- 最短5分でカード番号発行

- 登記簿謄本不要

- 法人口座・個人口座設定可能

- Apple Pay・Google Pay対応

- ETCカード無料

- 優待店でポイント最大10倍

- クラウド会計ソフトとAPI連携で経理業務の効率化

- 初年度年会費無料

- 国内・海外旅行傷害保険が最高3,000万円

JCB CARD Bizは、個人事業主やフリーランス、副業者、小規模法人向けに発行される法人カードです。

スモールビジネス向けになっていますので、追加カードの発行はできませんが、その分、JCBの審査も一般の法人カードと比較すると柔軟になると考えられます。

個人事業主の方も申込みが可能で、決算書や登記簿謄本等は必要ありません。申込み者の運転免許証やパスポート等の本人確認書類で申込みができます。設立して間もない事業主も入会できます。

初年度の年会費は無料で利用でき、国内旅行傷害保険最高3,000万円、海外旅行傷害保険最高3,000万円が付帯しています。また、購入した商品の破損や盗難を補償するショッピングガード保険も年間最高100万円が付帯しています。

個人用のクレジットカードに比べると、カード利用枠が大きいのが法人カードの特徴です。JCB CARD Bizは最大100万円までのカード利用枠が設定できます。ビジネスシーンでの設備投資や広告費などの様々な支払いに活用できます。

ETCカードも無料で発行できます。

JR東海エクスプレス予約サービスが利用できますので、1年中、同じ料金で東海道・山陽新幹線が利用できます。ネット予約やチケットレスサービスも利用できるので、スムーズに新幹線に乗車できます。

\ 最大20,000円分プレゼント中 /

ビジネスサポートサービス

法人カードなら、ビジネスサポートサービスを利用できます。カード決済により業務の効率化をサポートしてくれます。

| 弥生 弥生会計ラインアップでは、MyJCB外部接続サービスを利用し、会計処理の自動実行が可能です。「初めて」の方でも、日々の記帳から、確定申告や決算書作成まで、「簡単」にできます。 JCB CARD Biz会員向けに「弥生会計 オンライン」を2年間無料、「やよいの青色申告 オンライン」を1年間無料で利用できるキャンペーンを実施しています。 |

| freee会計 freeeは、MyJCB外部接続サービスを利用し、JCBカードの利用明細データの自動取り込みが可能です。 「初めての方」が利用できるように、「簿記知識がなくても」仕訳をfreeeがサポートします。 「慣れている方」の手入力も、データで取り込むので大幅削減できます。電話サポートもあるので安心です。 | |

| ソリマチ ソリマチの会計王シリーズの利用者様は、口座連携サービス「Moneylink」とMyJCB外部接続サービスを使うことで、クレジットカード明細を会計仕訳に起こすことが可能になります。 自動仕訳により、今まで手間のかかっていた会計処理を大幅に効率化でき、また簿記の知識がない方でも、簡単に利用できます。 | |

| JCBタクシーチケット 降車の際、名前や料金を記入するだけで利用できるJCBタクシーチケットを発行できます。 JCB提携のタクシー会社で共通して利用ができます。会員本人のサインがあれば本人以外の方も利用できるので、大切なお客様の送迎や接待にも便利です。 |

| ANA Biz 年会費・使用料無料の法人向けインターネット出張手配システム 出張業務を最適化する法人向けインターネット出張手配システムです。 ANA Bizのご利用は年会費・使用料は不要です。 ANA Biz専用運賃「Biz」、「プレミアムBiz」もご用意していますので、ビジネスに最適な運賃でご利用いただけます。 | |

| JAL ONLINE 便出発直前まで予約・発券・変更・取消が可能な国内出張サービス インターネットで簡単に航空券の予約ができる法人向け国内出張サービスです。法人カードでのお支払いなので立替精算が不要。便出発直前まで、予約・発券・変更・取消が可能な専用運賃も利用できます。 | |

| JR東海「エクスプレス予約」サービス 東海道・山陽・九州新幹線(東京~鹿児島中央間)のネット予約&チケットレス乗車サービス「エクスプレス予約」を、JCB CARD Bizで利用できます。 | |

| じゃらんコーポレートサービス 国内最大級の宿泊予約サイトである「じゃらんnet」で提供している宿泊プランの他、法人限定の安価なシークレットプラン「JCS限定プラン」を提供。 |

JCB CARD Bizは、最大20,000円分のAmazonギフト券(Eメールタイプ)のプレゼントキャンペーン中です!

\ 最大20,000円分プレゼント中 /

年会費

JCB CARD Bizは、初年度年会費無料です。2年目以降は1,375円(税込)の年会費が必要です。従業員や家族の方に発行できる追加カードの発行ありません。

ETCカードは新規発行手数料・年会費とも無料で、1枚まで発行できます。

ポイント還元

JCB CARD Bizのポイントは、1,000円(税込)につき1ポイント貯まります。月の利用額の合計からポイント付与数が計算されます。

ポイント名称は「Oki Dokiポイント」で、JCBカード共通のポイントとなります。

Oki Dokiポイントは、Amazonでの支払いに利用したり、楽天ポイントやdポイントなど他社ポイントへの交換や、ポイント投資などにも利用することができます。

JCB CARD Bizは、JCBオリジナルシリーズパートナーと呼ばれる優待店で最大ポイント10倍になります。

| Amazon | ポイント3倍 |

| ビックカメラ | ポイント2倍 |

| スターバックスカードへの入金・チャージ | ポイント10倍 |

| コジマ | ポイント2倍 |

| 成城石井 | ポイント2倍 |

たまったOkiDokiポイントは、Amazonでの支払いに利用したり、カード利用代金に充当したりすることができます。

| Oki Dokiポイントの使い方 | |

| Amazon.co.jpでの支払い | Amazon.co.jpでのお買い物に、Oki Dokiポイント1ptを3.5円分として利用できます。 |

| JCB CARD Bizの支払いに充当 | Oki Dokiポイント1ptを3円としてカードのお支払いにそのまま利用できます。 |

| ANAマイルへの移行 | Oki Dokiポイント1ptをANAマイル3マイルとして利用できます。 |

| JALマイルへの移行 | Oki Dokiポイント1ptをJALマイル3マイルとして利用できます。 |

\ 最大20,000円分プレゼント中 /

審査

JCB CARD Bizは、モバイル即時サービス(通称:モバ即)で申込むと、最短5分で審査が完了し、すぐにMyJCBアプリでカード番号を確認することができます。カードが届く前にネットショッピングや店頭で利用することができます。

JCB CARD Bizの審査申込み資格は「法人代表者または個人事業主 カード使用者は20歳以上の方が対象となります。」となっています。

法人向けクレジットカードですが、決算書や登記簿謄本などは不要です。申込みの事業主本人の運転免許証やパスポート等の本人確認書類で申込みができます。

また、副業者・フリーランスを含む事業主も申込み対象です。

事業を開始したばかりでまだ実績がない方も申込みできます。事業用のクレジットカードですので、個人向けクレジットカードよりも利用枠が大きく設定されていて、最大100万円の利用枠になっています。

\ 最大20,000円分プレゼント中 /

保険・補償

JCB CARD Bizは、初年度年会費無料にもかかわらず、利用付帯で国内・海外旅行傷害保険最高3,000万円が付帯しています。

利用付帯とは、ツアー代金や飛行機などのチケットをJCB CARD Bizで決済した場合に保険が適用される制度です。

また、補償期間内にJCB CARD Biz会員がJCB CARD Bizを利用して、海外で購入した物品で購入日から90日以内に偶然な事故によって損害を被った場合の損害を年間最高100万円まで補償してくれます。

| 年会費 | 初年度年会費無料 ETCカード:無料 |

| 申込み資格 | 法人代表者または個人事業主 カード使用者は20歳以上の方が対象 |

| 基本ポイント | 1,000円=1OkiDokiポイント (税込・月額総額から換算) |

| ポイント有効期限 | ポイント獲得月から2年間 |

| 旅行傷害保険 | 国内旅行傷害保険最高3,000万円(利用付帯) 海外旅行傷害保険最高3,000万円(利用付帯) |

| その他保険 | ショッピングガード保険 年間最高100万円 カード不正利用の補償 |

| 電子マネー | QUICPay モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(QUICPay) |

| タッチ決済 | JCBタッチ決済 |

\ 最大20,000円分プレゼント中 /

NTTファイナンスBizカード レギュラー

NTTファイナンスBizのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 4

-

- 審査の難易度

- 3

-

- ステータス

- 3

| 年会費 | 年会費無料 |

| 追加カード 年会費 | 追加カード:年会費無料 ETCカード:550円(税込) |

| 基本還元率 | 1.0% |

| 国際ブランド | |

| 旅行保険 | 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高2,000万円 |

| その他保険・補償 | ショッピング保険 最高100万円 不正利用の補償 |

| スマホ決済 | なし |

| タッチ決済 | Visaッチ決済 |

NTTファイナンスBizカード レギュラーのメリット

- 年会費永年無料

- 基本還元率1.0%の法人カード

- 登記簿謄本不要

- 法人口座・個人口座設定可能

- 出光でガソリン割引

- ポイントモール経由でポイント最大26倍

- 国内・海外旅行傷害保険が最高2,000万円

NTTファイナンスBizカード レギュラーは、個人事業主やフリーランス、副業者、小規模法人向けに発行される法人カードです。

年会費無料で、追加カードも年会費無料になっています。

個人事業主の方も申込みが可能で、決算書や登記簿謄本等は必要ありません。申込み者の運転免許証やパスポート等の本人確認書類で申込みができます。設立して間もない事業主も申込みできます。

初年度の年会費は無料で利用でき、国内海外旅行傷害保険最高3,000万円、海外旅行傷害保険最高3,000万円が付帯しています。また、購入した商品の破損や盗難を補償するショッピングガード保険も年間最高100万円が付帯しています。

ビジネスカードなので、ビジネスに必要なサービスも豊富で法人価格で購入できるAmazon Businessに簡単に登録できたり、ガソリンが安くなる出光キャッシュバック、福利厚生優待サービスのベネフィット・ステーションを低コストで利用することができます。

JR東海エクスプレス予約サービスを利用できますので、1年中、同じ料金で東海道・山陽新幹線が利用できます。ネット予約やチケットレスサービスが利用できるので、スムーズに新幹線に乗車できます。

ビジネスサポートサービス

従業員のための福利厚生サービスやAmazon Businessへのカンタン登録、Visaが提供するサービスである「Visaビジネスオファー」と「Visaビジネスグルメオファー」を利用することができます。

| Amazon Business「Visaセルフ登録ポータル」 Amazon Businessは、Amazonの豊富な品揃え、利便性はそのままに、法人・個人事業主様のニーズに対応した新しいサービスです。「Visaセルフ登録ポータル」経由なら、 Amazon Businessに簡単に登録することができます。 | |

| Visaビジネスオファー 「Visaビジネスオファー」は、Visa法人カードをお持ちの方を対象にした優待サービスです。 ビジネスに欠かせない各種サービスが優待特典でご利用いただけます。 Yahoo広告・サーブコープジャパン・マネーフォワードクラウドなど | |

| 福利厚生サービス「ベネフィットステーション」 株式会社ベネフィット・ワンとの提携により、NTTファイナンス Bizカード会員に対して、福利厚生サービス「ベネフィット・ステーション」を優待価格にてご提供いたします。低コストで福利厚生制度を導入いただけます。 |

| 出光キャッシュバックシステム 出光キャッシュバックシステムは、全国の出光興産系列のサービスステーションでガソリンの給油などをBizカードで継続して利用すると、2円~最大40円/リットル割引になるサービスです。 | |

| リロの旅デスク Bizカード会員の方を対象に、ツアー商品を最大8%OFFのご優待価格にて案内いたします。 | |

| JR東海「エクスプレス予約」サービス 東海道・山陽・九州新幹線(東京~鹿児島中央間)のネット予約&チケットレス乗車サービス「エクスプレス予約」を、JCB CARD Bizで利用できます。 |

年会費

NTTファイナンスBizカード レギュラーの年会費は永年無料です。従業員や家族の方に発行できる追加カードも年会費無料です。

ETCカードは年会費550円(税込)になります。

ポイント還元

NTTファイナンスBizカード レギュラーのポイントは、1,000円(税込)につき10ポイントが貯まります。月の利用額の合計からポイント付与数が計算されます。

ポイントは、キャッシュバックやAmazonギフト券などの電子ギフトとの交換、ANAマイルとの交換、カタログギフトの景品に交換することができます。

NTTファイナンスBizカード レギュラーを持っている方が利用することができるサービスに、ポイントモール「倍増TOWN」があります。

いつも利用しているオンラインショップを利用する前に、倍増TOWN経由で買い物をするだけで最大26倍のポイントを獲得することができます。

倍増TOWNには450ショップ以上が掲載されており、楽天市場やYahoo!ショッピング、出張などの宿泊予約サイトである楽天トラベル、じゃらんnetなどや接待などで利用するゴルフ場予約ができるゴルフダイジェスト・オンライン(GDO)などがあります。

審査

NTTファイナンスBizカード レギュラーの審査申込み資格は「法人もしくは個人事業主、カード使用者は、満20歳以上の方、法人の方は、連帯保証人が必要」となっています。

法人向けクレジットカードですが、個人事業主での申込みであれば、決算書や登記簿謄本などは不要です。申込みの事業主本人の運転免許証やパスポート等の本人確認書類で申込みができます。

保険・補償

NTTファイナンスBizカード レギュラーは、年会費永年無料にもかかわらず、利用付帯で国内・海外旅行傷害保険が最高2,000万円が付帯しています。

利用付帯とは、ツアー代金や飛行機などのチケットをNTTファイナンスBizカード レギュラーで決済した場合に保険が適用される制度です。

また、補償期間内にNTTファイナンスBizカード レギュラー会員がNTTファイナンスBizカード レギュラーを利用して、海外で購入した物品で購入日から90日以内に偶然な事故によって損害を被った場合の損害を年間最高100万円まで補償してくれます。

| 年会費 | 年会費無料 追加カード:年会費無料 ETCカード:550円(税込) |

| 申込み資格 | 法人もしくは個人事業主、カード使用者は、満20歳以上の方、法人の方は、連帯保証人が必要 |

| 基本ポイント | 1,000円=1ポイント (税込・月額総額から換算) |

| ポイント有効期限 | 2年間 |

| 旅行傷害保険 | 国内旅行傷害保険最高2,000万円(利用付帯) 海外旅行傷害保険最高2,000万円(利用付帯) |

| その他保険 | ショッピング保険 年間最高100万円 カード不正利用の補償 |

| 電子マネー | 楽天Edy モバイルSuica SMART ICOCA |

| スマホ決済 | 非対応 |

| タッチ決済 | Visaタッチ決済 |

AirCARD

AirCARDのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 5

-

- 保険・サービス

- 2

-

- 審査の難易度

- 3

-

- ステータス

- 2

| 年会費 | 初年度年会費無料 翌年度以降5,500円(税込) |

| 追加カード 年会費 | 追加カード;3,300円(税込) ETCカード:無料 |

| 基本還元率 | 1.5% |

| 国際ブランド | |

| 旅行保険 | なし |

| その他保険・補償 | ショッピングガード保険 最高100万円 不正利用の補償 |

| スマホ決済 | なし |

| タッチ決済 | なし |

AirCARDのメリット

- 業界No.1の還元率 法人カードなのに1.5%還元

- リクルートグループでの利用はさらに高還元

- 初年度年会費無料

- 会計ソフトとの連携が可能

- dポイントに交換できる

- Pontaポイントに交換できる

- 個人名義なら登記簿謄本不要

- 法人口座・個人口座の設定が可能

- Apple Pay・Google Pay対応

- ETCカード無料

- ショッピング保険 最高100万円

AirCARDは、リクルートとJCBが発行する法人カードです。法人名義はもちろん、個人事業主・副業者の方も申込ができます。

最大の特徴として、法人カードながら基本還元率が1.5%と高く設定されている点になります。

しかしながら、公共料金や携帯電話などの通信費、税金は0.5%還元となっています。

事業用途で利用するクレジットカードは、利用金額が大きくなることが多いため、還元率の高さは非常に有益です。

AirCARDは初年度年会費無料で利用することができます。

ポイント還元率に特化した法人・事業主向けのクレジットカードというコンセプトのため、旅行傷害保険やホテルサービスなどの特典はついていません。海外利用時のショッピングガード保険が年間最高100万円まで付帯しています。

年会費

AirCARDは、現在キャンペーン中で初年度年会費無料です。2年目以降は5,500円(税込)の年会費が必要です。従業員や家族の方に発行できる追加カードは、年会費3,300円(税込)になります。

ETCカードは新規発行手数料・年会費とも無料で発行できます。

ポイント還元

AirCARDのポイントは、200円(税込)につき3ポイントが貯まります。月の利用額の合計からポイント付与数が計算されます。

ポイント名称は「リクルートポイント」で、リクルートグループで貯まるポイントとなります。

リクルートポイントは、dポイントやPontaポイントに等価で交換できるため、使い勝手の良いポイントです。

リクルートのサービスで利用するとさらにポイント還元率がアップします。

- ポンパレモールのお買物で3%以上のポイント還元

- じゃらんで宿・ホテル予約で2%ポイント還元

- ホットペッパーグルメのネット予約で、人数×50ポイント

審査

AirCARDの審査申込み資格は「法人または個人事業主(カード使用者は18歳以上の方が対象となります。)」となっています。

法人向けクレジットカードですが、決算書や登記簿謄本などは不要です。申込みの事業主本人の運転免許証やパスポート等の本人確認書類で申込みができます。

また、副業者・フリーランスを含む事業主も申込み対象です。

事業を開始したばかりでまだ実績がない方も申込みができます。事業用のクレジットカードですので、個人向けクレジットカードよりも利用枠が大きく設定されていて、最大100万円の利用枠になっています。

保険・補償

また、補償期間内にAirCARD会員がAirCARDを利用して、海外で購入した物品で購入日から90日以内に偶然な事故によって損害を被った場合の損害を年間最高100万円まで補償してくれます。

| 年会費 | 初年度年会費無料 翌年度以降5,500円(税込) 追加カード:3,300円(税込) ETCカード:無料 |

| 申込み資格 | 法人または個人事業主(カード使用者は18歳以上の方が対象となります。) |

| 基本ポイント | 200円=1リクルートポイント (税込・月額総額から換算) |

| ポイント有効期限 | 最終ポイント獲得から12ヵ月後の末まで |

| 旅行傷害保険 | なし |

| その他保険 | ショッピングガード保険 年間最高100万円 カード不正利用の補償 |

| 電子マネー | QUICPay |

| スマホ決済 | なし |

| タッチ決済 | なし |

法人カードとは

法人カードとは、ビジネスや事業用に支払いをするためのクレジットカードで、会社や個人事業主に発行することができます。

法人カードは大きく3つあり、総称として法人カードと呼ばれています。

- ビジネスカード

個人事業主・フリーランス、中小企業の代表者向けのクレジットカード - コーポレートカード

大企業向けのクレジットカード - パーチェシングカード

特定の加盟店での決済に限定した大企業向けのクレジットカード

コーポレートカードとパーチェシングカードは大企業用のクレジットカードとなっています。

コーポレートカードであれば多くの従業員にカードを発行することができます。また、引落し口座は法人口座、もしくは従業員に発行するカードであれば従業員の個人口座を指定することもできます。

パーチェシングカードは従業員ごとの発行ではなく部署・拠点などに発行することができ、担当者が変更になっても名義変更をせずに、特定の支払いに対して支払うことができるクレジットカードとなっています。

ビジネスカードであれば、個人のクレジットカードと変わらない感覚で利用することができます。

また、ビジネスカードであれば審査自体も代表者=申込者の個人の信用情報を基に審査が行われます。

つまり、起業したばかりの会社やフリーランスの方でも申込みすることができます。こちらで紹介している法人カードはビジネスカードに当たるおすすめのカードになります!

法人口座と連動するデビットカードという選択肢

法人カードには、デビットカードを使うという手段もあります。

クレジットカードは月締めの後払いなのに対し、デビットカードは即時引き落としなので、キャッシュフローは異なりますが使用感は近いものとなります。

与信審査がなく、口座に残高がある分だけ決済することができるので、クレジットカードの審査に不安がある方や利用限度額が気になる方はデビットカードを検討しても良いでしょう。

デビットカードなら、年会費・発行手数料無料で高還元率の「GMOあおぞらネット銀行 ビジネスデビット」がおすすめです。法人口座開設と同時に発行することができます。

年々難しくなっている法人口座開設ですが、GMOあおぞらネット銀行は柔軟に対応していておすすめです。

GMOあおぞらネット銀行の法人口座は、レンタルオフィスや、バーチャルオフィス、コワーキングスペースの住所でも開設可能です。また、携帯電話番号のみでも口座開設可能、即日口座開設可能と柔軟に対応してくれますので、法人口座開設を検討している方には選択肢の1つでしょう。

\バーチャルオフィスなどの住所でもOK/

法人カードと個人カードの違い

法人カードと個人カードは決済機能としては何も違いはありません。また、審査も申込み者の個人信用情報となっているため、審査についても違いは、ほとんどありません。

個人カードと違いがないのであれば、法人カードを発行するメリットがないように思われがちですが、法人カードにするメリットは多くあります。

- 引落し口座に法人口座・屋号付口座・個人口座から選ぶことができる

- 追加カードを家族以外の従業員に発行できる

- 法人向けのサービスが付帯している

- 大きな金額の決済が可能になる

法人カードのメリットでもあり、個人カードとの違いでもあります。

個人カードとの違いを理解したうえで、法人カードを見てみるとスムーズに自分に必要な法人カードが見つかるはずです。

法人カードの年会費は経費計上できる

法人カードは、ビジネスや事業に必要な支払いをするためのクレジットカードになります。つまり法人カードの年会費は必要経費となるため、年会費を経費として計上することができます。

一般的に、年会費は諸会費もしくは支払手数料として計上することができます。

つまり、法人カードの年会費にこだわることなく選ぶことができます。

もちろん、スタートアップしたばかりの会社で、資金繰りも厳しいようであれば、経費を抑えたいはずなので年会費無料の法人カードがおすすめですが、利益の出ている会社であれば年会費を経費として計上することで節税にもつながります。

法人カードで様々な支払いの設定をした後に、やはりもっと付帯サービスが充実したカードに切替えたいとなった場合、カード切替後に支払い先のカード番号変更が必要になってきます。

カード番号の変更などを考えると手間になるため、法人カードは1枚目に発行したカードをそのまま利用する方が多くいます。

事業が大きくなればなるほど、カードでの決済金額も大きくなってきます。

利用するカードによっては利用限度額が足りないということも出てきてしまうため、年会費が必要になったとしても、必要な付帯サービスと利用限度額の高額決済が可能なカードなどにしておくと、後々、面倒な手続きをすることなく利用し続けることができます。

年会費以外のメリットは?

法人カードの年会費は経費として計上することができますが、年会費無料のクレジットカードを利用すればコストを考える必要もなくなります。

年会費を経費として計上する以外にも法人カードを持つことのメリットは多くあります。

- 経費処理の軽減

- 経費削減になる

- キャッシュフローの改善

- 従業員に追加カードを発行できる

- 大きな金額決済が可能になる場合もある

経費処理の軽減

法人カードを利用することで経費処理を軽減することができます。

法人カードを利用せずに個人カードで支払っていたり、会社のお金を持ち歩いたり、自分の財布から支払ったりと公私混同しやすい状況になります。

実際は経費として計上すべき支払いにも関わらず、私用の買い物なのか事業の買い物なのか分かりづらくなり計上漏れが発生したり、私用の買い物を間違えて経費として計上してしまう場合もあります。

個人カード1枚で私用と事業用の支払いを行うと、毎月どちらの支払いなのかのチェックなど手間が増えてしまいます。

法人カードを持つことで、個人と事業の支払いをきっちりと分けることができるので、ミスを事前に防ぐことが可能になります。

また、会社のお金を持ち歩いていた場合、防犯上の観点からも好ましい状況ではありません。

少額の金額であれば、もちろん損失も少なくて済みますが、大きな金額での支払いを現金で行うことは、危険も生じるためセキュリティアップのために法人カードでの支払いがおすすめです。

経費削減になる

法人カードを利用すると経費削減にもなります。銀行振込みなどをしていた場合、毎回、振込手数料が必要になってきます。

支払いが数か所であれば、手数料も大きくありませんが、何十カ所となってくると振込手数料も余分な経費となってきます。

クレジットカードでの支払いができるところであれば、振込手数料をなくことができ経費削減になります。

クレジットカードの年会費も経費として計上することができるので、もし高額な年会費の法人カードを選んだとしても、事業によっては節税になります。

また、法人カードも利用すれば利用金額に対してポイントが付与されます。貯まったポイントを事業に必要な商品に交換したり、利用代金に充当することで、ポイントによる経費削減も可能になります。

キャッシュフローの改善

法人カードを利用するとキャッシュフローの改善につながります。

法人カードで必要経費を決済することで、毎月決まった日に銀行口座から引落しされます。決済日から口座引落しまでに期間ができるため、銀行口座にお金が残ることになるため、キャッシュフローが安定します。

利用するサービスによって支払日がバラバラであっても、法人カードで支払うことで、毎月決まった日に引落しとなるため、残高の管理もしやすくなります。

キャッシュフローが安定することで、会社の資金繰りに余裕を持つことができ、経営者のメンタルも維持することができます。

従業員に追加カードを発行できる

法人カードは従業員に追加カードを発行することができます。

従業員が追加カードを利用することで、従業員の経費精算の負担を大幅に減らすことが可能になります。また、従業員による立替もなくなるため、従業員のお財布にも影響がなくなるため、働きやすくなります。

申込む法人カード次第では、追加カードでも付帯サービスを利用することができ、空港ラウンジや保険などを利用できたりします。

福利厚生サービスを低コストで加入することも可能な場合もあり、従業員への福利厚生を充実させることができます。

大きな金額も決済可能に

法人カードによりますが、事前申請をすることで大きな金額も決済可能な法人カードがあります。

法人になると国税や消費税など大きな金額の支払いが必要になる場合がありますが、法人カードで決済することでキャッシュフローに余裕を持つことができる上に、ポイントもしっかりと貯めることができます。

税金以外にも、大きな取引などにも法人カードを利用することができるようになります。

法人カードのデメリットは?

法人カードは経費処理など軽減できるなどメリットが多くありますが、デメリットもあります。

- 追加カードの利用履歴の確認

追加カードの利用履歴の確認

法人カードのメリットでもある従業員への追加カード発行ですが、デメリットもあります。

従業員による使い込み、私用の支払いを法人カードで決済することも可能なため、追加カードを発行する際は、ルールなどを徹底しておく必要があります。

もし、仮に従業員が使用の買い物を決済し、気が付かず経費として計上した場合、仕訳などを修正する必要が出てくる場合もあります。

毎月、従業員が利用した内容や領収書との確認などを必ず行う必要があります。

従業員に追加カードを発行することで、デメリットもありますが、ルールを決めたり、毎月の確認をすることで事前に防ぐことは可能です。

追加カードを利用することで従業員の経費精算の軽減になり、無駄に事務所にこもったりする必要もなくなり、仕事に集中してもらうことができます。

法人カードの審査に必要な書類は?

法人カードというと、法人確認書類である履歴事項全部証明書や決算書が必要なイメージがあり、用意するのが面倒、赤字の決算書になるので、提出したくないという方もいるかもしれません。

法人カードには、法人の確認書類が必要なものもありますが、中小企業、個人事業主・フリーランス向けの法人カードであれば、ほとんどの場合で申込者の本人確認書類のみで申込みが可能です。

審査が会社に対して行われるのではなく、代表者個人の申込み内容・個人信用情報を基に審査が行われるため、必要な書類は代表者個人の本人確認書類のみでOKとなります。

なお、申込むカードによっては法人の確認書類が必要な場合もあります。

引落し口座を会社名義の法人口座にする場合は、代表名が併記されたものに限られるなどの条件があります。

また、法人カード到着時に口座登録用紙が同封されていることが多く、法人口座などを記載・押印したうえでの返送が必要になります。返送が遅れると、法人口座からの引落しができず、振込での支払いが必要になってしまいます。

届いたらすぐに対応するようにしましょう!

法人カードの選び方

法人カードも多く発行されており、どれがいいのか悩んでしまいます。

法人カードを選ぶときのコツ・ポイントが分かっていれば、選びやすくなります。

年会費

法人カードには年会費無料のカードから年会費が必要なカードと幅広く用意されています。

年会費が高ければ高いほど付帯サービスが充実していますが、その分審査も厳しくなってきます。

経費を削減したいのか、経費として計上し節税したいのかで選ぶ法人カードは異なってきます。自分の会社の状況を把握した上で、どちらの方がメリットがあるのか考えて選びましょう。

また、従業員に追加カードを発行する場合は、追加カードの年会費も考慮する必要があります。

なお、追加カードの年会費も必要経費として認められるので経費として計上可能です。

利用可能枠

クレジットカードには、利用限度額がカードごとに決まっています。一般・ゴールド・プラチナ・ブラックをランクが設けられていますが、法人カードにも同じようにランクがあります。

ランクが上がれば、最大利用可能枠が大きく設定されているところが多くなります。

毎月、カード払いする金額がどのくらいになるか事前に確認しておくことで、必要なカードのランクがどれなのか選びやすくなります。

カード会社によっては、ランク関係なく事前に相談することで、一時的な高額決済が可能になる場合もあります。

普段の利用枠は、必要ない場合でも一時的に高額決済が可能なカードを選んでおくと、もしもの時に安心です。

必要な付帯サービス

法人カードにはビジネスに関する付帯サービスや空港ラウンジの無料利用など、様々な付帯サービスを利用することができます。

選ぶカードによって付帯サービスは大幅に異なってきます。

海外・国内問わず出張が多いのであれば、空港ラウンジが付帯しているカードを選ぶことで、出張を快適に過ごすことができるようになります。

また、接待の多い会社であれば、飲食系の付帯サービスを利用することもできます。

付帯サービスが充実している法人カードは年会費も高くなるため、利用したい付帯サービスと年会費のバランスを考えて選びましょう。

おすすめの法人カードのよくある質問

- 起業していない個人事業主・フリーランスですが、法人カードは申込みできますか?

-

はい、申込み可能です。個人事業主・フリーランス向けの法人カードがあり、必要な書類が申込者の本人確認書類だけで済む個人与信の法人カードであれば、スムーズに申込みすることができます。

- 起業と同時に法人カードを申込みたいのですが、可能ですか?

-

はい、申込み可能です。法人カードの中でも、スタートアップ企業向けの法人カードがあります。必要な書類が申込者の本人確認書類だけで済む個人与信の法人カードであれば、スムーズに申しむことができます。

- 従業員に渡す追加カードは審査は行われますか?

-

代表者の個人与信の法人カードであれば、従業員の方の追加カードの審査は一般的に行われないため、申込みをすれば発行することができます。

- 年会費無料の法人カードはありますか?

-

はい、年会費無料の法人カードはあります。年会費無料の法人カードであればコストを抑えることができます。ただし、シンプルな付帯サービスとなっています。特に国内・海外などへの出張が多い方であれば年会費が必要な法人カードがおすすめです。

- 法人カードの年会費は経費として計上できますか?

-

はい、経費として計上可能です。法人カードの年会費は、諸会費もしくはら支払手数料として計上することができます。