ワンランク上のクレジットカードとして、ゴールドカードがあります。ゴールドカードは年会費が多少かかってしまいますが、付帯するサービスが充実し、ポイント還元の増加など、カードの特性をきちんと理解して利用すれば年会費を上回るリターンがあります。

ゴールドカードには全く興味がないという方もいますが、ゴールドカードを持ちたいと考えている方もたくさんおられます。

ゴールドカード持つには年会費以外にも、ハードルが少し高くなる申込み審査をクリアすることも必要です。従来のイメージでのゴールドカードはかなり敷居の高い印象ですが、実際はゴールドカードも非常に持ちやすくなっています。今まで膨大な数の申込み者のデータから分析された傾向などを活かし、クレジットカード会社の審査の精度が上がっていることで、従来高めに設定していた審査条件が緩和されてきていることが要因です。

20代向けゴールドカードや、年会費をかなり低く抑えているゴールドカードもニーズがあり、各社ゴールドカードを発行する傾向強くなっています。

クレジットカードの審査についてこちらの記事で詳しく説明しています。ぜひ参考にしてみてくださいね!興味深い内容でもあります。

例えばドコモの発行するdカード GOLDは、ゴールドカードながら800万人以上の方が利用している普及率の高い人気のゴールドカードです。この記事は、一般のクレジットカードを使い慣れ、ワンランク上のクレジットカードを検討される方向けに各ゴールドカードのメリットを比較できるようになっています。

ぜひゴールドカード選びの参考になさってください。

監修者

ファイナンシャルプランナー

コア・ライフプラニング株式会社 理事 営業教育部 部長

伊藤 理沙

神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。

第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師

▶プロフィールの続きを見る

おすすめのゴールドカード比較

| カード名 | 基本情報 | 年会費 | 付帯保険 |

| dカード GOLD | 最大21,000円相当プレゼント中! ドコモ利用料金10%ポイント還元!最大10万円のケータイ補償 | ||

カード詳細 | 人気度 還元率1.0%~10.0% 発行スピート最短5分 審査 満20歳以上(学生は除く)で、安定した継続収入があること 国際ブランド 公式サイトdカード GOLD | 年会費11,000円(税込) 家族カード1枚目無料 ETCカード無料 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 ショッピング保険年間最高300万円 | |

| 三井住友カード ゴールド(NL) | 最大10,000円相当プレゼント中! コンビニ社とマクドナルドで最大5%還元!(セブンイレブン・ファミリーマート・ローソン) | ||

カード詳細 | 人気度 還元率0.5%~5.0% 発行スピート最短5分 審査 原則として、満20歳以上で、ご本人に安定継続収入のある方 国際ブランド 公式サイト三井住友ゴールドカード(NL) | 年会費5,500円(税込) 家族カード無料 ETCカード無料 ※1度も利用がない場合は翌年度550円(税込) 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高2,000万円 お買物安心保険年間300万円まで | |

| アメックス・ゴールド | 最大35,000ポイント獲得可能中! ハイステータスなゴールドカード!スマホの破損も補償・海外旅行傷害保険が最高1億円 | ||

カード詳細 | 人気度 還元率0.8%~1.0% 発行スピート2週間程度 審査 20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 国際ブランド 公式サイトアメックス・ゴールド | 年会費31,900円(税込) 家族カード1枚目無料 2枚目以降13,200円 ETCカード無料(発行手数料935円) 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 ショッピング・プロテクション年間500万円まで | |

| JCBゴールド | 最大200,000円相当プレゼント中! JCBプロパーのゴールドカード!付帯する保険が充実 | ||

カード詳細 | 人気度 還元率0.5%~5.0% 発行スピート最短翌日 審査 満18歳以上(高校生は除く) 国際ブランド 公式サイトJCBゴールド | 年会費初年度年会費無料 通常11,000円(税込) 家族カード1名無料 2枚目以降1,100円(税込) ETCカード無料 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 ショッピングガード保険年間500万円まで | |

| 楽天プレミアムカード | 最大8,000円相当プレゼント中! 楽天市場でのポイント還元が5倍以上!プライオリティパス付帯! | ||

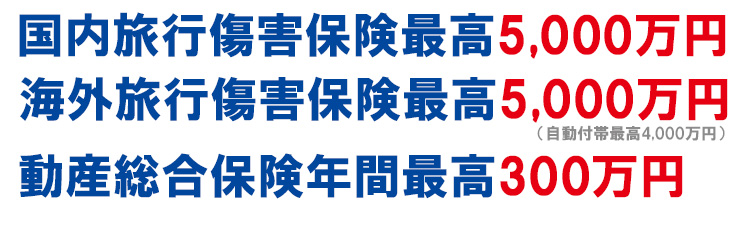

カード詳細 | 人気度 還元率1.0%~5.0% 発行スピート1週間程度 審査原則として20歳以上の安定収入のある方 国際ブランド 公式サイト楽天プレミアムカード | 年会費11,000円(税込) 家族カード550円(税込) ETCカード無料 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 動産総合保険年間300万円まで |

dカード GOLD

dカード GOLDのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 4

-

- 審査の難易度

- 4

-

- ステータス

- 4

| 年会費 | 11,000円(税込) |

| 追加カード 年会費 | 家族カード:1枚目無料 ETCカード:無料 |

| 基本還元率 | 1.0%~10.0% |

| 国際ブランド | VISA Mastercard |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円(自動付帯) |

| その他保険・補償 | ショッピング保険年間最高300万円 |

| スマホ決済 | Apple Pay(iD) Google Pay d払い |

| タッチ決済 | VISAタッチ決済 Mastercardコンタクトレス決済 |

30歳以上の方は、最大16,000ポイントプレゼント中!(2023年3月31日まで)

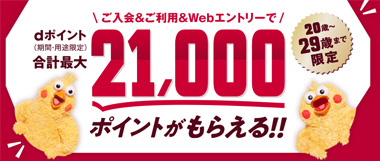

20~29歳までの方は、最大21,000ポイントプレゼント中!(2023年5月31日)

dカード GOLDのメリット

- 審査は最短5分!すぐにお買い物に使えます!

- ドコモ料金10%ポイント還元

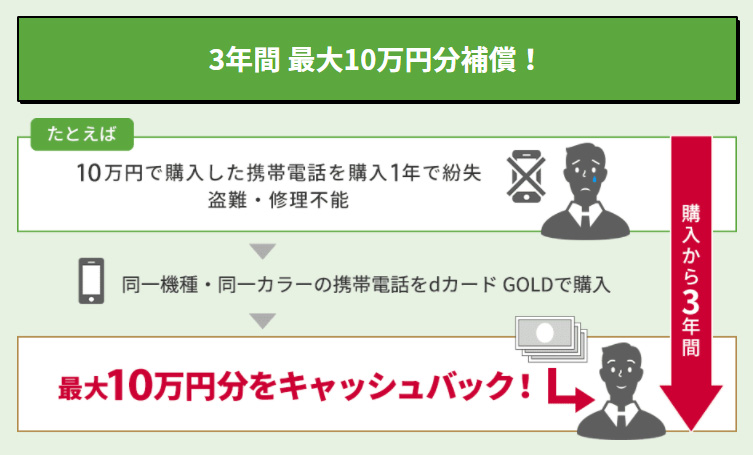

- 最大10万円のケータイ補償

- 年間利用額特典で最大22,000円相当の選べる特典プレゼント

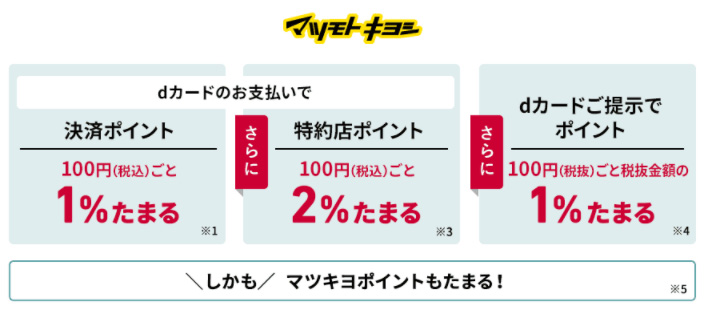

- マツモトキヨシで4%還元

- d払い併用でポイント3重どり

- 国内・海外旅行傷害保険が最高5,000万円

- 国内主要空港・ハワイの空港のラウンジが無料

dカード GOLDは、年会費のかかるゴールドカードでありながら、会員数800万人を誇る大人気ゴールドカードです。国内・海外旅行傷害保険最高1億円やショッピング保険年間最高300万円付きなどゴールドカードらしい充実した補償や保険です。

また、魅力的なサービスで年間のdカード GOLD利用額で選べる特典があります。例えば、年間200万円以上だと22,000円相当の選べる特典がもらえますよ!

ドコモユーザーの場合は、対象のケータイ料金プランの契約で、ドコモ利用料金の10%還元を受けることができます。また、3年間で最大10万円のケータイ補償が付いています。

年間ご利用額特典

dカード GOLD会員限定のサービスで「年間ご利用額特典」があります。dカード GOLDの年間利用額累計が100万円(税込)以上なら11,000円相当、年間利用額累計が200万円(税込)以上なら22,000円相当の選べる特典を受取れます。

6つのカテゴリから好きな特典を選べます!

| dショッピング クーポン | 「食品」「日用品」「書籍」から「家電」まで厳選された人気の商品が揃うショッピングサイト。 dショッピングサイトでの購入時に割引されます。 |

| ケータイ購入割引クーポン | ケータイなどの新規購入、機種変更などに利用できます。 |

| dファッション クーポン | ファッション通販サイトdfashionサイトでの購入時に割引されます。 |

| メルカリクーポン | フリマアプリ「メルカリ」での商品購入時に割引されます。 |

| dミールキットクーポン | 毎週の献立をご提案し、レシピ付き食材セットをご自宅にお届けするサービスです。 毎週のご注文時に割引されます。 |

| dブッククーポン | マンガ、小説、実用書など多彩なジャンルの電子書籍を取り揃え!dブックでのご購入時に割引されます。 |

ドコモ利用料金の10%還元

ドコモ利用料金(ahamoを除くドコモケータイおよびドコモ光利用料金)の1,000円(税抜)ごとに10%のポイントが還元されます。また、対象のケータイ料金プランの契約でドコモでんき Greenのでんき料金100円(税抜)ごとに10%ポイント還元されます。

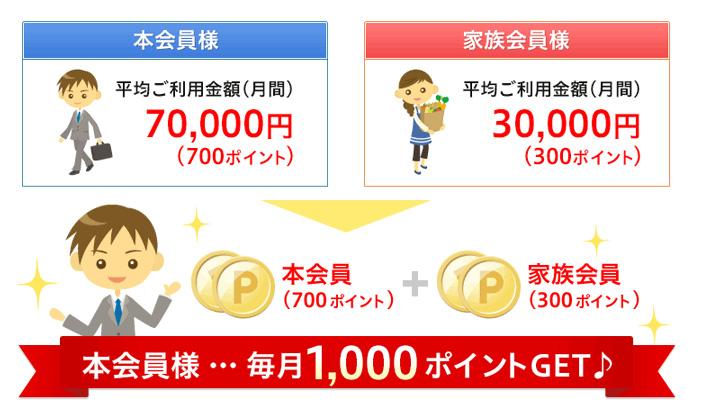

家族カードの方も同じ10%還元の対象なのでドコモユーザーの方はかなり大きな還元になります。

■10%還元の対象概要

- ドコモケータイ料金

- ドコモ光

- ドコモでんきGreen

- ドコモ月額サービス(dマガジン・DAZN for docomo・ひかりTV for docomoなど)

ケータイ補償|3年間最大10万円分の補償

dカードケータイ補償は、利用中の携帯端末が購入から3年以内に偶然の事故により紛失・盗難や修理不能になった場合に同一機種・同一カラーをドコモショップなどでdカード GOLDを利用して購入した場合に、購入費用の最大10万円分を補償してくれます。

dカード GOLDは最大11,000ポイントプレゼント中!

30歳以上の方は、最大16,000ポイントプレゼント中!(2023年3月31日まで)

20~29歳までの方は、最大21,000ポイントプレゼント中!(2023年5月31日)

dカード GOLDは、年齢別でキャンペーンが分かれています。

- 30歳以上の方は、新規入会&利用で最大16,000ポイントプレゼントキャンペーンを実施中(2023年3月31日まで)

- 20歳~29歳までの方は、新規入会&利用で最大21,000ポイントプレゼントキャンペーンを実施中(2023年5月31日まで)

30歳以上の方は、最大16,000ポイントプレゼント中!(2023年3月31日まで)

20~29歳までの方は、最大21,000ポイントプレゼント中!(2023年5月31日)

年会費・追加カード

dカード GOLDの年会費は11,000円(税込)、家族カード1枚目無料、2枚目以降1,100円(税込)。

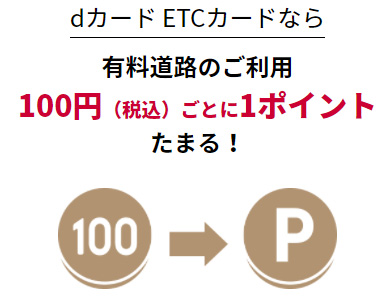

ETCカードは新規発行手数料無料、年会費は初年度無料です。ETCカードの利用でもdポイントが貯まります。

ポイント還元

dカード GOLDは通常100円(税込)で1ポイント貯まるので基本還元率は1.0%です。ポイント名称はdポイントと言います。1ポイントは1円相当の価値があります。

dカード特約ではさらにポイント還元がアップします。

例えば、メルカリでは200円(税込)で3.5%還元、エネオスで200円(税込)で3.5%還元!マツモトキヨシではdカードを提示して利用すると100円(税込)ごとに4%還元になりますよ!

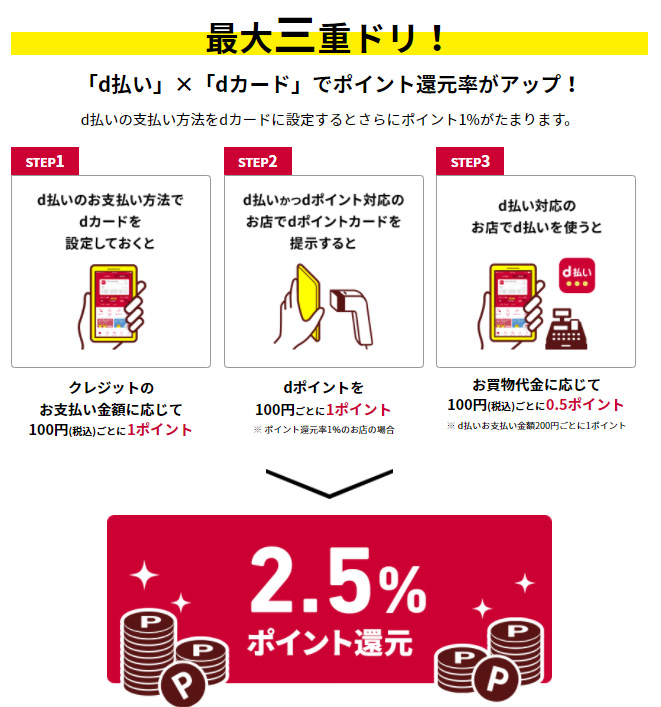

d払い併用でポイント3重どり

ドコモのバーコード決済のd払いの支払い方法を、dカード GOLDに設定するとポイントの3重どりができます。d払い対応のお店でd払いを使うと、100円(税込)ごとに2.5%ポイント還元になります。

審査

dカード GOLDの審査申込み資格は「満20歳以上(学生は除く)で、安定した継続収入があること」となっています。ゴールドカードであるため年収250万円程度以上であれば審査通過の可能性が高くなります。残念ながら専業主婦の方は申込みできませんので1枚目無料の家族カードの利用をおすすめします。

dカード GOLDの審査は最短5分で完了します。5分審査は9:00~19:50分までの間に申込みが完了していることが条件になります。審査完了後、すぐにdカードアプリの設定を行うことで電子マネー「iD」を利用した決済を利用することができます。dカード GOLD自体は約1週間で手元に届きます。

保険・補償

dカード GOLDには、海外旅行傷害保険が最高1億円が付いています。5,000万円が自動付帯で、残り5,000万円は利用付帯です。最高1億円の保険を適用させるには、ツアー代金や飛行機などのチケットをdカード GOLDで決済する必要があります。

また、家族特約が付いているとこも重要なポイントです。dカード GOLDを持っている方の家族も保険の対象になります。家族特約で補償金額は下がりますが、別途負担金もないので非常にお得な付帯サービスです。

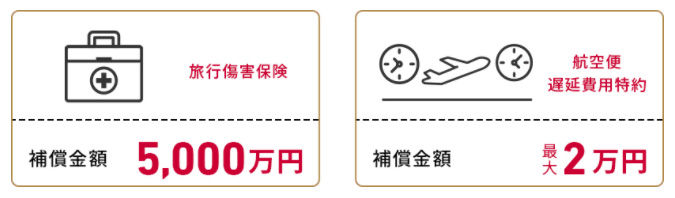

他にも、国内旅行傷害保険最高5,000万円(利用付帯)・航空便遅延費用特約が最大2万円、お買物あんしん保険が年間最高300万円が付いています。ゴールドカードならでは補償がしっかりしています。

dカードとの比較

ドコモが発行するクレジットカードには年会費無料の「dカード」もあります。dカード GOLDとの違いを比較してみました。

dカードの年会費無料は魅力的ですが、dカード GOLDのドコモ料金還元を考えると年間で年会費分は相殺することもできるので、補償の大きな点でdカード GOLDがメリットが多いかなと思います。

|  | |

| 年会費 | 11,000円(税込) | 年会費無料 |

| 申込み基準 | 満20歳以上(学生は除く)で、安定した継続収入があること | 満18歳以上であること(高校生を除く) |

| 年間ご利用額特典 | 最大22,000円相当のクーポン | なし |

| ドコモ料金還元 | 最大10% | なし |

| ドコモケータイ補償 | 3年間で最大10万円 | 1年間で最大1万円 |

| 旅行傷害保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円(自動付帯) | なし |

| その他保険 | お買物あんしん保険年間最高300万円 | お買物あんしん保険年間最高100万円 |

30歳以上の方は、最大16,000ポイントプレゼント中!(2023年3月31日まで)

20~29歳までの方は、最大21,000ポイントプレゼント中!(2023年5月31日)

| 年会費 | 11,000円(税込) 家族カード:1枚目無料 ETCカード:無料 |

| 申込み資格 | 満20歳以上(学生は除く)で、安定した継続収入があること |

| 基本ポイント | 100円=1dポイント (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 獲得した月から48カ月 |

| 旅行傷害保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円(自動付帯) |

| その他保険 | ショッピング保険年間最高300万円 |

| 電子マネー | iD モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(iD) |

| タッチ決済 | JCBタッチ決済 VISAタッチ決済 Mastercardコンタクトレス決済 |

| 締日 | 毎月15日 |

| 支払い日 | 翌月10日 |

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)のカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 5

-

- 保険・サービス

- 3

-

- 審査の難易度

- 3

-

- ステータス

- 4

| 年会費 | 5,500円(税込) |

| 追加カード 年会費 | 家族カード:無料 ETCカード:無料※1度も利用がない場合は翌年度550円(税込) |

| 基本還元率 | 0.5~5.0% |

| 国際ブランド | |

| 旅行保険 | 国内旅行傷害保険最高2,000万円 海外旅行傷害保険最高2,000万円 |

| その他保険・補償 | お買物安心保険年間300万円まで 不正利用の補償 |

| スマホ決済 | Apple Pay(iD) Google Pay |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

三井住友カード ゴールド(NL)のメリット

- クレジットカード番号の記載が一切ない

- 審査は最短5分で完了!すぐに使える

- セブンイレブン・ローソン・ファミリーマートで最大5%還元

- マクドナルドで最大5%還元

- 選んだ3店で+0.5%ポイントアップ

- 家族を登録すれば最大+5%

- 学生なら対象のサービスで最大+9.5%還元

- 国内・海外旅行傷害保険が最高2,000万円

- お買物安心保険が年間300万円まで

三井住友カードが表面・裏面どちらにもカード番号の記載がない新しいクレジットカードを発行しました。セキュリティを高め、街中でのカード利用時にカード番号を知られないようになっています。

「三井住友カード ゴールド(NL)」NLはナンバーレスの略になっています。三井住友カード ゴールド(NL)は価格ドットコムクレジットカードカテゴリ人気ランキング2021年下半期 ゴールドカード部門で1位を獲得している人気のゴールドカードです。

最大の特徴はカード番号がないところですが、さらにコンビニ3社とマクドナルドで最大5%還元という超高還元率を実現しているところが非常に評価されているクレジットカードです。

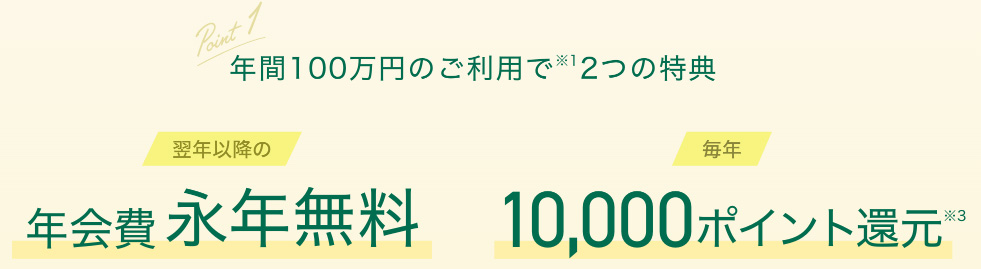

また、年間100万円の利用で翌年以降の年会費が永年無料、毎年10,000ポイント還元の2つの特典が付いています。

カード情報はVpassアプリで確認

三井住友カード ゴールド(NL)のカード番号や有効期限などは公式アプリ「Vpass」で確認することができます。Vpassアプリは、24時間いつでもクレジットカードの利用状況やポイント残高の確認ができます。

| お支払金額・利用明細・ポイント残高 | ログインすると「お支払金額」と「ポイント残高」を一目で確認できる |

| 生体認証ログイン | 生体認証で簡単かつ安全にログインできます。ログイン設定からいつでもログイン方法の変更ができます。 |

| 利用通史サービス | カード利用内容をプッシュ通知で知らせてくれます。リアルタイムに通知が届くので、万が一カードの不正利用があってもすぐに気づくことができます。 |

| 毎月開催スタンプカード | カードを使うたびにスタンプが貯まり、達成するともれなくプレゼントがもらえます。 |

| 三井住友銀行 連携 | 三井住友銀行口座と連携することで、Vpassアプリ内で口座残高、入出金明細、デビットカード利用金額も確認できます。 |

| 収支の自動分類&グラフ化 | Moneytreeのアカウントを連携することで、収入や支出の内訳を確認できる「家計管理」機能を利用できます。 |

| SBI証券口座連携 | SBI証券口座と連携することで、投資信託、株式などの資産合計額を確認できます。 |

\ 最大8,000円相当プレゼント中 /

年会費・追加カード

三井住友カード ゴールド(NL)の年会費は、通常5,500円(税込)です。年間100万円の利用で翌年以降の年会費は永年無料になります。月間で約9万円程度の利用で達成できますので、支払いを三井住友カード ゴールド(NL)にまとめるといいですね!

三井住友カード ゴールド(NL)の家族カードは年会費無料となっています。発行枚数に制限はありません。ETCカードも年会費無料です。※前年に1度もETCカードの利用がない場合は翌年度年会費550円(税込)

ポイント還元

セブン-イレブン・ローソン・ファミリーマート・マクドナルド・セイコーマート・ポプラ・すき家・はま寿司・サイゼリヤ・ドトールコーヒーショップ・エクセルシール カフェ・かっぱ寿司

三井住友カード ゴールド(NL)は通常200円(税込)で1ポイント貯まるので基本還元率は0.5%です。1ポイントは1円の価値があります。三井住友カードのポイントは「Vポイント」という名称になります。

コンビニ3社(セブンイレブン・ローソン・ファミリーマート)と、マクドナルドでの利用で2.5%還元になります。さらにVISAかMastercardのタッチ決済の利用で2.5%が追加で還元されます。

合計5%還元になりますよ!これらのお店をよく利用する方には必携のクレジットカードです。

さらに、セイコーマート・ポプラ・すき家・はま寿司・サイゼリヤ・ドトールコーヒーショップ・エクセルシール カフェ・かっぱ寿司が5.0%還元の対象店になりました。(2022年10月から)

選んだお店でポイントアップ

対象のお店から好きなお店を選んで登録すると、ポイントが+0.5%還元になります。マツモトキヨシ・すき家・モスバーガー・エクセルシオールカフェ・デイリーヤマザキ・ライフなど約60店舗が対象となります。

家族ポイントで最大10%還元

2親等以内の家族が三井住友カードを使っていれば、家族の人数に応じてポイントがさらにアップし、最大10%まで還元になります。セブンイレブン・ファミリーマート・ローソン・マクドナルドで家族の人数×+1%のポイントが追加で還元されます。

ポイントUPモールでポイント最大20倍

Vポイント優待サイトである「ポイントUPモール」を経由して、いつものネットショッピングを行うと最大20倍(+9.5%)のポイントが貯まります。楽天市場やAmazon、Yahoo!ショッピングや、ふるさと納税のさとふるなど有名ショップも勢ぞろいです。

ココイコ!でお得な特典

三井住友カードが運営する「ココイコ!」に登録されているお店に、事前にエントリーして三井住友カード(NL)を利用するとポイントやキャッシュバックなど特典がもらえます。

審査

三井住友カード ゴールド(NL)の審査は最短5分で完了します。審査完了後はすぐにアプリにクレジットカード番号が発行されます。すぐに買い物に利用することができます。すぐにクレジットカードが欲しいと急いでいる方にもおすすめです。

三井住友カード ゴールド(NL)の審査申込み資格は「原則として、満20歳以上で、ご本人に安定継続収入のある方」となっています。正社員や派遣社員などは問いません。ゴールドカードになりますので、年収は約300万円程度は必要になります。

保険・補償

三井住友カード ゴールド(NL)には、利用付帯で国内・海外旅行傷害保険が最高2,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットを三井住友カード ゴールド(NL)で決済した場合に保険が適用される制度です。

お買物安心保険が、年間300万円まで付いています。三井住友カード ゴールド(NL)で国内・海外で購入した商品が壊れたり、盗難にあった際の保険になります。購入日および購入日翌日から200日間補償してくれます。(1事故につき3,000円の自己負担)

空港ラウンジが無料・宿泊予約特典

三井住友カード ゴールド(NL)は、国内の主要空港の空港ラウンジ・ハワイ ホノルルの空港ラウンジが無料で利用できます。ラウンジの受付で当日の搭乗券と、三井住友カード ゴールド(NL)を提示することで利用できます。

また、宿泊予約サービス「Relux(リラックス)」が提供している価格から、初回7%(2回目以降5%)が割引されます。

SBI証券で三井住友カードつみたて投資

三井住友カード ゴールド(NL)の申込みと同時にSBI証券口座の開設ができます。SBI証券の投資信託を三井住友カードで積立することができ、積立額の0.5%のVポイントが毎月たまります。投信積立可能な銘柄全てを対象に毎月100円から最大50,000円まで積立できます。つみたてNISAも対象です。

\ 最大8,000円相当プレゼント中 /

| 年会費 | 5,500円(税込) 家族カード:無料 ETCカード:無料※1度も利用がない場合は翌年度550円(税込) |

| 申込み資格 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 基本ポイント | 200円=1Vポイント (税込・月額総額から換算) |

| ポイント有効期限 | ポイント獲得月から2年間 |

| 旅行傷害保険 | 国内旅行傷害保険最高2,000万円(利用付帯) 海外旅行傷害保険最高2,000万円(利用付帯) |

| その他保険 | お買物安心保険 年間最高300万円まで カード不正利用の補償 |

| 電子マネー | iD PiTaPa WAON モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(iD) Google Pay |

| タッチ決済 | VISAタッチ決済 Mastercardコンタクトレス決済 |

| 締日 | 毎月15日・毎月末日 (指定銀行により異なる) |

| 支払い日 | 翌月10日・翌月26日 |

こちらの記事では、三井住友カード ゴールド(NL)についてもっと詳しく解説しています。

\ 最大8,000円相当プレゼント中 /

アメックス・ゴールド

アメックス・ゴールドのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 2

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 5

| 年会費 | 31,900円(税込) |

| 追加カード (年会費) | 家族カード:1枚目無料 2枚目以降132,00円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 0.3~1.0% |

| 国際ブランド | AMERICAN EXPRESS |

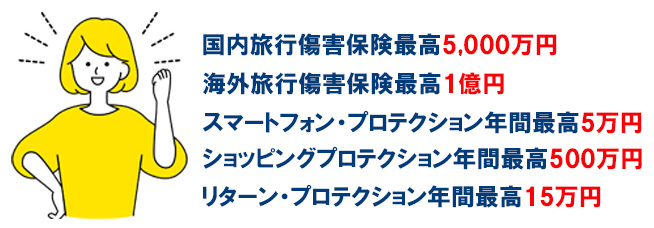

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 |

| その他保険・補償 | ショッピング保険500万円 スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション キャンセル・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

\ 合計35,000ポイント獲得可能 /

アメックス・ゴールドのメリット

- ステータスカードでありながら海外資本の独自審査で審査難易度が低い

- 国内外29空港の空港ラウンジが無料!(同伴者1名も無料で利用できる)

- 国内旅行傷害保険最高5,000万円

- 海外旅行傷害保険最高1億円

- 海外旅行の際の手荷物1個が往復無料(空港-自宅)

- ショッピング保険が年間最高500万円

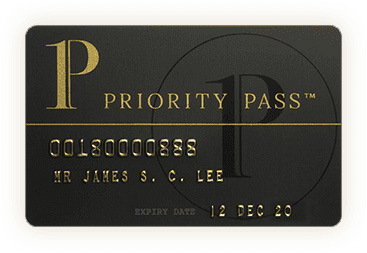

- プライオリティ・パスを年会費無料で発行でき、2回まで無料で利用できる(世界のVIP空港ラウンジ1,200ヵ所以上が利用できる)

- 対象レストランで1名無料に!(2名以上でコース予約)

年会費・追加カード

アメリカン・エキスプレス・ゴールド・カードはワンランク上のゴールドカードで、券面からゴージャス感が漂っています。

年会費は31,900円(税込)、家族カードは1枚目無料、2枚目以降13,200円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

旅行傷害保険もしっかりサポートされ、スマートフォン保険など充実した保証が付いています。またアメックスならではのグルメサービスが魅力です。

ポイント還元

アメックス・ゴールドのポイントは、100円(税込)ごとに1ポイント、貯まったポイントを一度交換することでポイントの有効期限が無期限になります!別途、メンバーシップ・リワード・プラスに加入するとAmazonやYahoo!ショッピングなどでポイントが3倍になります。

保険・補償

アメックス・ゴールドには、利用付帯で国内海外旅行傷害保険が最高5,000万円・海外旅行傷害保険が最高1億円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをアメックス・グリーンで決済した場合に保険が適用される制度です。

他にも、ショッピングプロテクションという保険で海外・国内を問わず、アメックス・グリーンで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクションも付いていて、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで、年間最高15万円まで補償してくれます。

スマートフォン・プロテクションでは、購入から2年以内のスマホの修理代金を保険期間中最大5万円まで補償します。(1事故につき1万円の免責)

空港ラウンジ

国内外の29空港の空港ラウンジを無料で利用することができます。同伴者も1名無料で利用することができます。

空港と自宅間の手荷物を1個無料で宅配してくれるサービスも付いています。(往復・指定空港のみ)

また、アメックス・ゴールドを持っていると通常年会費が99米ドルかかるプライオリティ・パスが年会費無料で発行できます。世界のVIP空港ラウンジを2回まで無料で利用することができます。(通常は1回32米ドル)

プライオリティ・パスは世界148ヵ国、600都市以上、1,300ヵ所以上の空港ラウンジを利用することができる世界的に大人気のサービスです。プライオリティ・パスを持っていることはステータスなんです!

ゴールド・ダイニングby招待日和

国内外約200店舗のレストランでコースメニューを2名以上で予約すると、1名分のコース料金が無料になります。

\ 合計35,000ポイント獲得可能 /

| 年会費 | 31,900円(税込) 家族カード:1枚目無料 2枚目以降132,00円(税込) ETCカード:無料(発行手数料935円) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1メンバーシップ・リワード・ポイント (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 3年間 (1回でもポイントを交換すれば無期限) |

| 国内旅行傷害保険 | 最高5,000万円 |

| 海外旅行傷害保険 | 最高1億円 |

| 空港サービス | 国内空港主要ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス(往復) |

| プライオリティ・パス | スタンダード会員(年会費無料・2回まで無料) |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | スマートフォン・プロテクション オンライン・プロテクション リターン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

\ 合計35,000ポイント獲得可能 /

- 関連記事アメリカン・エキスプレスの審査や特徴を19枚比較!

- 関連記事アメックスプラチナの審査や特徴

- 関連記事アメックス・プラチナに付帯するヒルトン・オナーズ ゴールド会員を徹底解説

JCBゴールド

JCBゴールドのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 5

-

- 保険・サービス

- 3

-

- 審査の難易度

- 3

-

- ステータス

- 4

| 年会費 | 初年度年会費無料 通常11,000円(税込) |

| 追加カード 年会費 | 家族カード1名無料 2枚目以降1,100円(税込) ETCカード無料 |

| 基本還元率 | 0.5~5.0% |

| 国際ブランド | |

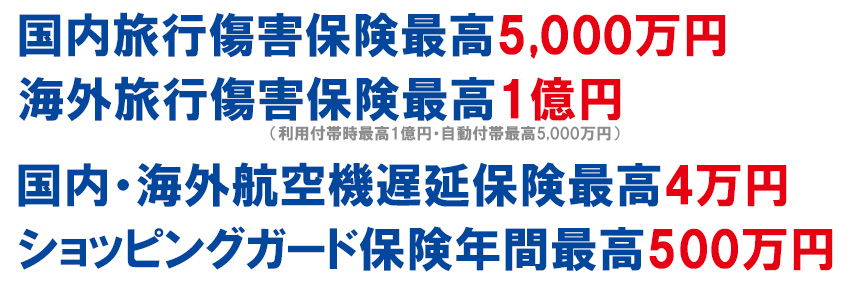

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高1億円 |

| その他保険・補償 | ショッピングガード保険年間500万円まで 不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(QUICPay) |

| タッチ決済 | JCBタッチ決済 |

\ 最大30,000円キャッシュバック中 /

JCBゴールドのメリット

- 初年度年会費無料

- 世界1,100ヵ所以上の空港ラウンジがUS32ドルで利用できるラウンジ・キーが利用可能

- JCBゴールド ザ・プレミアへの招待の可能性がある

- Amazon・セブンイレブンなどの特約店でポイント3倍

- 審査は最短翌日完了!

- 国内旅行傷害保険が最高5,000万円

- 海外旅行傷害保険が最高1億円(内5,000万円は自動付帯)

- 航空機遅延費用(国内・海外)最高4万円

- ショッピングガード保険が年間500万円まで

- 国内主要空港・ハワイ空港ラウンジが無料

日本で唯一の国際ブランド運営のJCBが直接発行する「JCBゴールド」

初年度年会費無料ながら、国内・海外旅行傷害保険や、航空機遅延費用など保険サービスが充実しています。初年度無料ですので、まず1年使ってみて満足できる内容であれば2年目以降に継続するという使い方もできます。

ゴールド以上のJCBカードは「GOLD Basic Service」というプレミアムサービスを受けることができます。保険の他にも、全国400か所以上の対象店舗にて飲食代金が20%OFFになります。

国内の主要空港ラウンジと、ハワイホノルルの国際空港内ラウンジを無料で利用できます。海外ではGOLD Basic Serviceのひとつである「ラウンジ・キー」が利用できます。ラウンジ・キーは世界1,100ヵ所以上のラウンジをUS32ドルで利用できる空港ラウンジサービスです。

他にも、JCBゴールド会員専用「ゴールド会員デスク」ではゴールド会員のために不明な点やサービスの手配を案内してくれます。また、予約困難なゴルフの名門コースの手配なども行ってくれます。

JCB ゴールドは、最大30,000円キャッシュバック中!

\ 最大30,000円キャッシュバック中 /

年会費・追加カード

JCBゴールドはオンライン入会で初年度年会費無料です。通常の年会費は、11,000円(税込)です。初年度年会費無料ですので、試しにJCBゴールドを使ってみて気に入った場合は継続という使い方できます。また年会費も1ヶ月単位で考えると920円弱ですのでサービスの手厚さを考えると割安です。

JCBゴールドの家族カードは1名無料となっています。2枚目から1枚につき1,100円(税込)になります。本会員が年会費無料の期間中であれば家族カードも無料になります。家族カードを発行できるのは、本会員と生計を同一にする配偶者・親・子供(高校生をのぞく18歳以上)の方になります。

ETCカードも年会費無料です。

ポイント還元

JCBゴールドは通常1,000円(税込)で1ポイント貯まり、1ポイントは約5円の価値があります。基本還元率は0.5%ということになります。JCBゴールドのポイントは「Oki Dokiポイント」という名称になります。

JCBゴールドの月額利用分でポイント対象になるものからポイントが付与されます。

JCBゴールドは、JCBオリジナルシリーズ・パートナーに加入している特約店での利用で、ポイントが還元率が大幅にアップします。例えばAmazonやセブンイレブンではいつでもポイント3倍になります。

JCBオリジナルシリーズ・パートナーの一部(クリック・タップで開閉します)

| ショップ名 | ポイント倍率 |

| Amazon | 3倍 |

| セブンイレブン | 3倍 |

| スターバックスカードへのチャージ | 10倍 |

| メルカリ | 2倍 |

| ウエルシア・ハックドラッグ | 2倍 |

| ビックカメラ | 2倍 |

| ハッピードラッグ | 2倍 |

| ドミノピザ | 2倍 |

| 成城石井 | 2倍 |

JCBゴールドは、年間利用額に応じてポイント還元率がアップする「JCB STAR MEMBERS」の対象クレジットカードです。JCBごーるどの利用金額に応じてランクが決まります。

例えば、集計期間中のJCBゴールドの利用金額が300万円だった場合は、次の集計期間中はポイント還元率0.8%になります。

JCB STAR MEMBERSのOki Dokiボーナスアップ(クリック・タップで開閉します)

| 集計期間中の利用金額 | ランク名称 | アップ率 |

| 300万円以上 | ロイヤルα PLUS | 60%アップ |

| 100万円以上 | スターα PLUS | 50%アップ |

| 50万円以上 | スターβ PLUS | 20%アップ |

| 30万円以上 | スターe PLUS | 10%アップ |

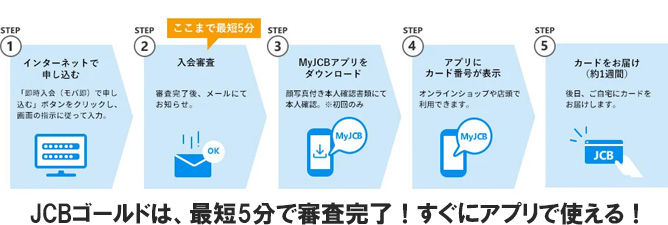

JCBゴールドは最短5分で審査完了

JCBゴールドは、モバ即というJCBのサービスに対応しており、最短5分で審査完了し、すぐにカード番号が発行されます。

JCBゴールドの審査申込み資格は「20歳以上で、ご本人に安定継続収入のある方。学生の方はお申込みになれません。」となっています。正社員や派遣社員などは問いません。ゴールドカードになりますので、年収は約300万円程度は必要だと考えましょう。

関連記事クレジットカードの審査の仕組み

保険・補償

JCBゴールドには、海外旅行傷害保険が最高1億円(利用付帯時が1億円・自動付帯は5,000万円)付いています。また家族特約が付いているためJCBゴールドを持っていない家族も保険の対象になります。(本会員と生計を共にする19歳未満の子供)ゴールドカードでの海外旅行傷害保険としては最高峰クラスの補償内容です。

国内旅行傷害保険も自動付帯で最高5,000万円が付いています。国内旅行傷害保険には家族特約は付いていません。

利用付帯とは、ツアー代金や飛行機などのチケットを、JCBゴールドで決済した場合に保険が適用される制度です。自動付帯は、JCBゴールドを持っているだけで保険が適用されます。

JCBゴールドの国内・海外旅行傷害保険の詳細(クリック・タップで開閉します)

| 保険の種類 | 本会員・家族会員 | 家族特約 |

| 死亡・後遺障害 | 最高1億円(うち自動付帯5,000万円) | 最高1,000万円 |

| 傷害治療 | 1回の事故につき300万円限度 | 1回の事故につき200万円限度 |

| 疾病治療 | 1回の病気につき300万円限度 | 1回の病気につき200万円限度 |

| 賠償責任 | 1回の事故につき1億円限度 | 1回の事故につき2,000万円限度 |

| 携行品損害 | 1旅行中50万円限度 保険期間中100万円限度 | |

| 救援者費用 | 400万円限度 | 200万円限度 |

| 保険の種類 | 保険金額(本会員・家族カード) |

| 死亡・後遺障害 | 最高5,000万円 |

| 入院日額 ※8日以上の治療から対象 | 5,000円 事故日から180日限度 |

| 手術 ※8日以上の治療から対象 | 入院日額×倍率 (10倍、20倍、40倍) 1事故につき1回限度 |

| 通院日額 ※8日以上の治療から対象 | 2,000円 事故日から180日以内90日限度 |

国内・海外航空機遅延補償

JCBゴールドには登場した航空便の遅延や、預けた手荷物の遅延等によって、ホテル代や食事代、洋服代などの費用負担が生じた場合に補償されます。ゴールドカードならではの手厚い保険です。

国内・海外航空機遅延補償の詳細(クリック・タップで開閉します)

| 補償内容 (本会員・家族カード) | 保険金額 | 保険金をお支払いする場合 |

| 乗継遅延費用保険金 | 2万円限度 | 搭乗した航空便の遅延により実際の到着時刻から4時間以内に代替便を利用できなかった場合、ホテル等客室料および代替便が利用可能となるまでの間に負担した食事代をお支払いします。 |

| 出航遅延費用等保険金 | 2万円限度 | 出航予定時刻から4時間以内に当該航空便または代替便を利用できなかった場合、利用可能になるまでの間に負担した食事代をお支払いします。 |

| 寄託手荷物遅延費用保険金 | 2万円限度 | 到着後6時間以内に手荷物が届かなかった場合で、到着後48時間以内の旅行行程中に衣類・生活必需品を購入した場合 |

| 寄託手荷物紛失費用保険金 | 4万円限度 | 到着後48時間以内に手荷物が届かなかった場合を紛失とみなし、到着後96時間以内の旅行行程中に衣類・生活必需品を購入した場合 |

お買物安心保険が、年間500万円まで付いています。JCBゴールドで国内・海外で購入した商品が壊れたり、盗難にあった際の保険になります。購入日および購入日翌日から90日間補償してくれます。(1事故につき3,000円の自己負担)

空港ラウンジが無料・宿泊予約特典

JCBゴールドは、国内の主要空港の空港ラウンジ・ハワイ ホノルルの空港ラウンジが無料で利用できます。

\ 最大30,000円キャッシュバック中 /

| 年会費 | 初年度年会費無料 通常11,000円(税込) 家族カード1名無料 2枚目以降1,100円(税込) ETCカード無料 |

| 申込み資格 | 20歳以上で、ご本人に安定継続収入のある方。学生の方はお申込みになれません。 |

| 基本ポイント | 1,000円=1Oki Dokiポイント (税込・月額総額から換算) |

| ポイント有効期限 | 3年間 |

| 旅行傷害保険 | 国内旅行傷害保険最高5,000万円(自動付帯) 海外旅行傷害保険最高1億円(うち、自動付帯5,000万円) |

| その他保険 | 国内・海外航空機遅延補償 最高4万円 ショッピングガード保険 年間最高500万円まで カード不正利用の補償 |

| 電子マネー | QUICPay モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(QUICPay) |

| タッチ決済 | JCBタッチ決済 |

| 締日 | 毎月15日 |

| 支払い日 | 翌月10日 |

- 関連記事クレジットカード おすすめを比較!

- 関連記事クレジットカード キャンペーンがお得!

楽天プレミアムカード

楽天プレミアムカードのカード評価

-

- 年会費の安さ

- 3

-

- 還元率の高さ

- 5

-

- 保険・サービス

- 3

-

- 審査の難易度

- 3

-

- ステータス

- 4

| 年会費 | 11,000円(税込) |

| 追加カード 年会費 | 家族カード550円(税込) ETCカード無料 |

| 基本還元率 | 1.0~5.0%(SPUで最大14.0%) |

| 国際ブランド | |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 |

| その他保険・補償 | 動産総合保険年間300万円まで 不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(QUICPay) |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス JCBタッチ決済 AMEXコンタクトレス決済 |

\5,000ポイントプレゼント中/

楽天プレミアムカードのメリット

- 楽天市場でいつでもポイント5倍以上

- 誕生月は楽天市場と楽天ブックスで6倍

- 選べるサービスでさらにサービスアップ

- 世界のVIP空港ラウンジが無料で利用できるプライオリティパスの最上位ランクが付帯

- 国内主要空港ラウンジが無料

- 国内・海外旅行傷害保険が最高5,000万円

- ショッピング保険が年間300万円まで

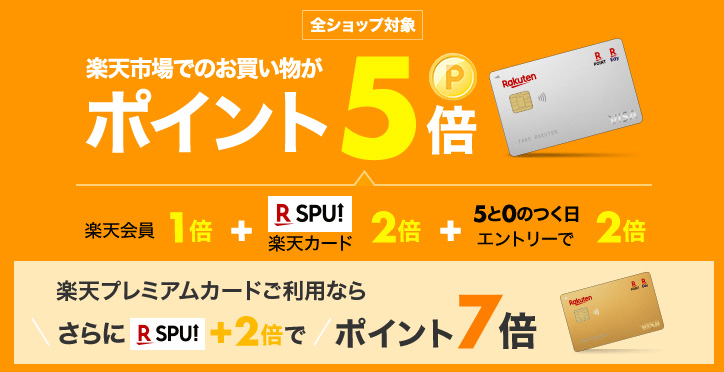

楽天市場での利用で楽天ポイントがいつでも5倍以上になる楽天プレミアムカード。楽天には別に楽天ゴールドカードも発行されていますが、この記事で紹介しています他のゴールドカードに匹敵するスペックが、楽天プレミアムカードになります。

申込みができる楽天カードの中では最上位に位置しています。利用限度額も最大300万円までと、大きな利用枠が設定されているのもプレミアムカードならではです。

楽天市場市場での利用はいつでもポイント5倍以上!さらに楽天グループの他サービスを利用している方ならSPU(スーパーポイントアッププログラム)が適用されて最大14倍のポイント還元が実現できます。

SPU(スーパーポイントアッププログラム)で、ポイント還元率が高い

楽天市場のSPUでは、以下の条件を満たすことで、楽天プレミアムカードの方は、ポイント還元率が最大14倍まで上がります。楽天グループのサービスの利用がおおけれ多いほど、ポイント還元率がアップする仕組みです。

例えば、楽天プレミアムカードを利用していて、さらに楽天モバイルと楽天銀行を使っていて、楽天市場アプリを使って楽天市場を利用すると、楽天市場でいつでも7.5倍以上のポイント還元になります!

SPU(スーパーポイントアッププログラム)の詳細(クリック・タップで開閉)

| サービス | 倍率 | 達成条件 |

| 楽天モバイル | +1倍 | 対象サービスを契約 |

| 楽天モバイルキャリア決済 | +0.5倍 | 月に2,000円以上の料金をお支払い |

| 楽天ひかり | +1倍 | 対象サービスを契約 |

| 楽天カード通常分 | +1倍 | 楽天カードを利用して楽天市場でお買物 |

| 楽天カード特典分 | +1倍 | |

| 楽天プレミアムカード特典分 | +2倍 | 楽天プレミアムカードを利用して楽天市場でお買物 |

| 楽天銀行+楽天カード | +1倍 | 楽天銀行口座から楽天カード利用分を引落し |

| 楽天証券投資信託 | +0.5倍 | 当月合計30,000円以上のポイント投資 |

| 楽天証券米国株式 | +0.5倍 | 当月合計30,000円以上のポイント投資(米国株式 円貨決済) |

| 楽天ウォレット | +0.5倍 | 暗号資産現物取引で月に合計30,000円以上購入 |

| 楽天トラベル | +1倍 | 対象サービスを月1回5,000円以上を予約し、対象期間に利用 |

| 楽天市場アプリ | +0.5倍 | 楽天市場アプリでのお買物 |

| 楽天Kobo | +0.5倍 | 電子書籍を月1回1注文1,000円以上のお買物 |

| Rakuten Pasha | +0.5倍 | トクダネで当月に300ポイント以上獲得し「きょうのレシートキャンペーン」にて審査通過レシート10枚以上達成 |

| Rakuten Fashionアプリ | +0.5倍 | Rakuten FashionアプリでRakuten Fashion商品を月1回以上お買物 |

| 楽天ビューティ | +0.5倍 | 月1回3,000円以上ご利用 |

関連記事ふるさと納税 クレジットカードでポイント還元でお得!

楽天市場のポイントアッププログラム

SPUの適用がない場合でも、定期的に開催される「楽天お買い物マラソン」や、「楽天スーパーセール」の期間中に楽天市場を利用すると最大で42倍になるので、楽天プレミアムカードでしたら42倍還元になります。大きな買い物ほど威力を発揮してくれます。

また、「毎月0と5の付く日」はポイントがプラス2倍になります。楽天プレミアムカードならポイント7倍です。0と5の付く日ですので、毎月5日・10日・15日・20日・25日・30日がポイント7倍で利用できる日となります。

他にも、楽天イーグルス・ヴィッセル神戸・FCバルセロナが勝った翌日はポイントが最大プラス2~4倍になります。

\5,000ポイントプレゼント中/

年会費・追加カード

楽天プレミアムカードの年会費は、11,000円(税込)です。

楽天市場で年間30万円利用すると、楽天プレミアムカードの場合は最低でも15,000ポイント還元されますので、年会費を差し引いても4,000ポイント得している計算になります。これで旅行傷害保険やプライオリティパスなどを手に入れることができます。

楽天プレミアムカードの家族カードは年会費550円(税込)となっています。2枚まで発行できます。家族カードを発行できるのは、本会員と生計を同一にする配偶者・親・子供(高校生をのぞく18歳以上)の方になります。

家族カードのポイントは本会員のポイントと合算で貯まります。ポイントは家族会員同士で移行できる「家族でポイントおまとめサービス」も利用できます。

楽天プレミアムカードはETCカードを発行できます。ETCカードは年会費無料・新規発行手数料も無料です。

ポイント還元

楽天プレミアムカードは通常100円(税込)で1ポイント貯まり、1ポイントは約1円の価値があります。基本還元率は1.0%ということになります。楽天プレミアムカードのポイントは「楽天ポイント」という名称になります。

楽天プレミアムカードの月額利用分で、ポイント対象になるものからポイントが付与されます。(月累計換算)1回利用毎にポイント付与されるよりもお得になります。例えば90円の利用の場合は1回利用毎だとポイント対象になりませんが、月累計換算だと合計額からポイントを計算するのでポイント付与の対象になります。

選べるサービス

楽天プレミアムカードは、利用者のライフスタイルに合わせて3つの選べるサービスがあります。ポイント還元率が上がりますので自分あったサービスを選びましょう。

| コース名 | ポイント | 内容 |

| 楽天市場コース | 楽天市場でプラス1倍 | 毎週火曜日・木曜日のプレミアムカードデーは楽天市場でお買い物をするとポイント1倍加算 |

| トラベルコース | 楽天トラベルでプラス1倍 | 楽天トラベルでオンラインカード決済していただくと、ポイント1倍加算 |

| エンタメコース | 楽天TV・楽天ブックスでプラス1倍 | Rakuten TVまたは楽天ブックスで楽天プレミアムカードを利用で、ポイント1倍加算 |

- 関連記事クレジットカード 女性 おすすめを紹介!

- 関連記事クレジットカード ジャニーズのチケットを確保できる枠を紹介

楽天ポイント投資

楽天ポイントを利用して、楽天証券で投資ができます。投資信託・国内株式(現物)・米国株式(円貨決済)・バイナリーオプションと多彩な投資を楽しむことができます。

楽天ポイント投資をするとSPUの対象になるので、楽天市場のお買い物でのポイント還元がプラス1倍になります。

審査

楽天プレミアムカードの審査申込み資格は「原則として20歳以上の安定収入のある方」となっています。楽天カードプレミアムはアルバイトやパートの方も申込むことができます。審査後、約1週間で発行されます。

保険・補償

楽天プレミアムカードには、海外旅行傷害保険が最高5,000万円(利用付帯時が5,000万円・自動付帯は4,000万円)付いています。家族カードの方も同一補償内容です。

国内旅行傷害保険も自動付帯で最高5,000万円が付いています。国内旅行傷害保険も家族カードの方も同一の保対象です。

利用付帯とは、ツアー代金や飛行機などのチケットを楽天プレミアムカードで決済した場合に保険が適用される制度です。自動付帯は、楽天プレミアムカードを持っているだけで保険が適用されます。

楽天プレミアムカードの国内・海外旅行傷害保険の詳細(クリック・タップで開閉します)

| 保険の種類 | 本会員・家族会員 |

| 死亡・後遺障害 | 最高5,000万円(うち自動付帯4,000万円) |

| 傷害治療 | 300万円(自動付帯) |

| 疾病治療 | 300万円(自動付帯) |

| 賠償責任 | 3,000万円(自動付帯) |

| 携行品損害 | 50万円(利用付帯20万円 自動付帯30万円) 1個、1組または1対あたり10万円限度、免責金額3,000円 |

| 救援者費用 | 200万円(自動付帯) |

| 保険の種類 | 保険金額(本会員・家族カード) |

| 死亡・後遺障害 | 最高5,000万円 |

| 傷害後遺障害 | 最高5,000万円 |

| 入院日額 | 5,000円 |

| 手術 | 入院日額×倍率 (5倍、10倍) 1事故につき1回限度 |

| 通院 | 3,000円 |

動産総合保険

動産総合保険が、年間300万円まで付いています。楽天プレミアムカードで国内・海外で購入した商品が壊れたり、盗難にあった際の保険になります。購入日および購入日翌日から90日間補償してくれます。(1事故につき3,000円の自己負担)他のクレジットカードによくある、国内のショッピング大賞はリボ払いや分割払い時のみ対応という区別もなく、楽天プレミアムカードを利用した1回払いの場合でも対象になります。

動産総合保険のよくある質問

- 置忘れ、紛失は補償の対象ですか?

-

対象外になります。

- 欠陥商品は補償の対象ですか?

-

対象外になります。

- 加入するのに何か手続きは必要ですか?

-

楽天プレミアムカードに自動付帯されているので、特段の手続きは不要です。

プライオリティ・パスが付帯

楽天プレミアムカードには、世界のVIP空港ラウンジ1,300ヵ所以上が無料で利用できるプライオリティ・パスの最高ランク「プレステージ会員」同等のサービスが付帯しています。通常プレステージ会員は年会費US429ドルかかるサービスですが無料で利用することができます。

空港ラウンジが無料

楽天プレミアムカードは、国内の主要空港の空港ラウンジ・韓国・ハワイ ホノルルの空港ラウンジが無料で利用できます。

\5,000ポイントプレゼント中/

| 年会費 | 11,000円(税込) 家族カード550円(税込) ETCカード無料 |

| 申込み資格 | 原則として20歳以上の安定収入のある方 |

| 基本ポイント | 100円=1楽天ポイント (税込・月額総額から換算) |

| ポイント有効期限 | 最終利用日から翌年同月の前月末まで |

| 旅行傷害保険 | 国内旅行傷害保険最高5,000万円(自動付帯) 海外旅行傷害保険最高5,000円(うち、自動付帯4,000万円) |

| その他保険 | 動産総合保険 年間最高300万円まで カード不正利用の補償 |

| 電子マネー | 楽天Edy モバイルSuica SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay・Visaタッチ決済・Mastercardコンタクトレス・JCBタッチ決済) Google Pay(QUICPay) |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス JCBタッチ決済 AMEXコンタクトレス決済 |

| 締日 | 毎月末日 |

| 支払い日 | 翌月27日 |

クレジットカード・ゴールドカードの選び方

クレジットカード・ゴールドカード選びはさまざまな候補を慎重に比較・検討していく必要があります。以下ではクレジットカードの選び方を「目的」・「国際ブランド」の項目に分けて紹介します。

どんな目的でクレジットカード・ゴールドカードを作りますか?

「ポイントを貯めるため」・「マイルを貯めるため」・「キャッシュレスで買い物するため」など目的はいろいろだと思います。

重要なのは、目的にあったクレジットカードを作ることです。ポイントをたくさん貯めたい人が、マイルがよく貯まるカードをもっていても意味がありません。

クレジットカードを作る際に主に比較される目的

- ポイント還元目的

- マイル還元率目的

- 電子マネー・スマホ決済の利用

- キャンペーンの還元目的

- 付帯する旅行傷害保険目的

- 付帯するサービス目的

- 毎月の支出の管理目的

クレジットカードはたくさんの種類が発行されています。目的に一番近い機能が充実しているクレジットカードをまずは数種類ピックアップしてみるのがおすすめですよ!

クレジットカードの国際ブランドとは

クレジットカードには「国際ブランド」というものがそれぞれについています。

カードの右下にある「JCB」や「VISA」といったロゴが国際ブランドを示しています。この国際ブランドによって、クレジットカードを使える場所が決まるためとても大事です。

国際ブランドとは(明確な定義はなくあくまで基準)

- 一般的には複数の国や地域で利用可能である

- 資本関係のない販売店舗が、契約して、決済可能にしている

- 利用者の数が多く、国際的(複数の国)に認知されている

上記の特徴を満たしたクレジットカードが「国際ブランド」として認知されています。

主な国際ブランド

- VISA(ビザ)

- Mastercard(マスターカード)

- JCB(ジェーシービー)

- American Express(アメリカンエキスプレス)

- Diners Club(ダイナースクラブ)

こういった国際ブランドが付いたクレジットカードは、世界の至るところにある該当加盟店(各クレジットカードブランドと契約したお店)で利用することができます。

こういった国際ブランドの働きがあるお陰で、世界中で好きな時に好きなものを買うことが出来るわけですね。

ビルのリビングのおすすめは、複数の国際ブランドを持つことです。まだクレジットカードをあまり利用したことがない方は「JCB」+「VISA」の2枚持ちがおすすめです。

JCBは国内唯一の国際ブランドで、日本国内ならほぼ問題なくどこでも使えます。台湾、ハワイなど日本人が多い観光地なら海外でも使用可能です。

ただ、それ以外の海外では弱いのが欠点。

そこを補うのが「VISA」。VISAは世界最大の国際ブランドなので、世界中どこでも使えるのが強みです。

クレジットカード・ゴールドカードの裏面のサインについて

クレジットカードの審査を無事通過して、クレジットカードが届くと、クレジットカードの裏面に自筆のサインを必ずしなければなりません。サインの無いクレジットカードは本来利用することができないことになっています。

もし裏面にまだ署名をしていないカードがあったら、すぐに署名してください。署名欄が空白のカードは、紛失・盗難の際に相手が勝手に署名して自由に使えてしまうため危険です。

署名欄が空白のクレジットカードを不正利用された場合、カード会社の紛失・盗難保障が受けられない可能性もあります。

クレジットカードのサインについては、たとえば暗証番号がわからない場合などはサインをすることでカード払いができます。また「ICチップ」が搭載されているクレジットカードの場合、基本的にサインは不要ですがお店によってはサインが必要になる場合もあります。

クレジットカードのサインをする機会は意外とありますが、クレジットカードのサインの書き方には何か決まりがあるのでしょうか?

クレジットカードのサインは「自分がたしかに買い物をした」ということを証明できればいいため、実は書き方自体はとくに決まっていません。

クレジットカードのサインは「漢字や英語のフルネーム」を利用している人が多いでしょう。しかし、フルネームではないサインでも利用できるケースが多々あります。

書き方が決まっていないので、イニシャルや、ひらがなのみ、わざと読みにくく崩した文字などでも大丈夫です。

クレジットカードのサインの書き方はとくに決まっていませんが、利用時にサインを求められた場合は、カード裏面の署名と同じサインをするのが基本です。

カード裏面とは異なる書き方をしても買い物できる場合も多いのですが、お店によっては書き直しを求められることもあり得ます。また、お店によっては漢字フルネームでサインを求められるなど、店舗によって対応に多少の違いがある場合もあります。

クレジットカードの審査の仕組み

クレジットカードを申込む場合には必ず審査があります。

なぜ、審査があるのでしょうか?

クレジットカードは、現金を利用せずに商品やサービスを購入することができる仕組みです。毎月の利用金額をまとめて後払いでクレジットカード会社に支払います。

後払いですので、いったんはクレジットカード会社が支払いを立替えていることになります。この立替えは、クレジットカード会社と、クレジットカード利用者の間の信用で成り立っています。この信用のラインをクリアできるかを申込みの際の審査で計っています。

英語では「credit」が信用という意味になります。クレジットカードは直訳すると、「信用カード」になります。クレジットカードが発行されるということは、カード会社との信用が成り立っているということになります。

クレジットカードを保有できているということは、社会生活の上でも信用があるということになり、支払い実績を積んでいくことで他のローンなどで大きなアドバンテージになります。

外国では、ホテルなどに宿泊する時に本人確認としてクレジットカードの提示を求められることがあります。クレジットカード自体が信用を計るための書類と同様に扱われています。

ちなみに、デビットカードは後払い方式ではないため、信用の審査は行われません。

利用限度額や発行の可否が決まる

クレジットカード会社は、申込みの際に記入される、年収・勤務先・勤続年数・家族構成などから信用情報の記録を参照し、過去の延滞や利用実態を把握することができます。

まず、過去の実績からカード自体の発行ができるのかどうかの判断が行われています。

次に、1ヶ月で利用できる限度額の決定を行います。

利用限度額の決定には、割賦販売法に基づいて「支払見込み額」の算出が行われます。

割賦販売法では、過剰なクレジットカードの利用による消費者の被害防止の観点から、クレジットカードの審査申込み者の年収・支払い状況に応じた支払可能見込額の調査および、ショッピング利用可能枠の設定がクレジットカード会社に義務付けられています。

支払可能見込額算出の式

支払可能見込額=年収ー年間請求予定額ー生活維持費

それぞれの項目は次のように取得されます。

- 年収:クレジットカード審査申込みの際に、申告された年収

- 年間請求予定額:カード利用者が今後1年間に支払い予定のある割賦金額

- 生活維持費:経済産業省が定める生活維持費表から取得

| 生計を共にする世帯人数 | |||||

| 1人 | 2人 | 3人 | 4人 | ||

| 住宅費用 (住宅ローン・ 家賃) | なし | 90万円 | 136万円 | 169万円 | 200万円 |

| あり | 116万円 | 177万円 | 209万円 | 240万円 | |

なお、「住宅費用の有無」および「扶養家族の人数」申告がない場合は、「240万円」と一番高い生活維持費が設定されてしまいます。

- 申込み者が1年間のクレジットの支払いに充てられる金額として預貯金等を申告した場合、当該金額を加味して「支払可能見込額」を算出することができます。

- 年間請求予定額は割賦販売法に基づき、経済産業大臣から指定を受けた指定信用情報機関を利用して調査をします。指定信用情報機関とは、申込み者のクレジット利用状況や履歴を管理し、クレジット会社が審査を行う際に情報を提供している機関です。(指定信用情報機関はクレジットカード会社の場合はCICという機関の利用が多くなっています)

ショッピング利用可能枠は、支払可能見込額の90%以内、またクレジットカード会社の基準によって決定されます。

ショッピング利用可能枠の式

ショッピング利用可能枠=支払可能見込額×0.9 & クレジットカード会社の基準

例えば、クレジットカードの申込み者が年収600万円で、賃貸マンションに家族3人で暮らしていて、他社借入れがない場合は、

(600-209)×0.9=351.9ですので、351万9千円がショッピング利用可能枠ですが、申込んだクレジットカードの初期利用限度額が100万円であった場合は、ショッピング利用可能枠が100万円で設定されることになります。

なお、ショッピング利用可能枠内で利用している金額は、総量規制には含まれません。総量規制はカードローン・キャッシングなどで現金を借入れできる限度を定めた貸金業法の制度で、年収の1/3までが上限とされています。

クレジットカードの発行の可否、ショッピング利用の限度額がここまでの審査で決定されます。

実際には、これらの過程はシステム上で行われているため、申込みフォームに記載された内容に不備が無ければ審査は数分程度で完了することができるようになっています。

なるべく早くクレジットカードを発行したい方は、申込みフォームの入力忘れなどに気を付けましょう。

利用限度額30万円以内なら支払可能見込額は省略

割賦販売法では、クレジットカードの申込みをした場合、必ず支払可能見込額を算出する義務づけていますが、実は金額次第では省略されます。

クレジット会社が支払可能見込額を算出するタイミングは、カード新規発行時、有効期限更新時、利用可能枠の増額申請時に行う必要があります。ただし支払可能見込額の調査を省略できる例外措置も設けられています。

| 事例 | 見込額調査の省略が可能 |

| 少額限度額 | 限度額が30万円以下のクレジットカード発行の場合 |

| 一時増額 | 海外旅行、引っ越し、冠婚葬祭などの一時的な利用による消費者からの依頼に応じて限度額を増額する場合 |

| 緊急的支出 | 利用者もしくは家族の生命・身体を保護するため緊急に必要とされる場合(例:緊急医療費、介護用品) |

| カード更新 | 未利用カードまたは少額利用カードの更新 |

学生の方など収入がない場合でも、他社クレジットカードを合わせて利用限度額が30万円以下であればクレジットカードを発行すること自体は可能です。

審査申込みの年収について

クレジットカードの利用限度額を決定するために重要な年収の欄ですが、自己申告の年収を記載することができます。

キャッシング枠の申込みを行わない限り、収入証明書等提出は必要ありません。ショッピング枠の決定は割賦販売法、キャッシング枠の決定は総量規制と取扱い区分が違うためです。

より確実にクレジットカードを発行したい方はキャッシング枠は、申込まないようにしましょう。

クレジットカードが発行されたあと、後日キャッシング枠を申込むことができますよ!

クレジットカードに付帯することのできるキャッシング枠については、総量規制に基づいた審査が別途行われます。こちらについてついては下記の記事に詳しく掲載しています。

クレジットカードの審査に必要なもの

クレジットカードの審査に申込む際に必要なものは何でしょうか?

クレジットカードの審査では、申込んでいる方が本人であるかの確認が行われます。いたずらでの申込みを防ぐうえで重要です。

クレジットカード申込みに必要なもの

- 本人確認書類(運転免許証・マイナンバーカード・パスポート・在留カードなど写真付きの証明書)

- 引落し用の銀行口座(申込者本人名義の銀行口座)

- 連絡可能な電話番号(自宅固定電話または携帯電話、もしくは両方)

- カードの届け先住所(本人確認書類に記載されている住所 カードの受取りができること)

本人確認書類については、申込みの時点では提出せずに審査を受けることができるカード会社も多くなっています。

発行されたカードを受け取る際に本人確認書類を提出することで受理されます。楽天カードがCMで「印鑑・免許証必要無し」と言っているのは、この仕組みを使っています。

日本郵便の本人限定受取郵便や、佐川急便の受取人確認サポートなどが利用されています。

また、利用代金の支払いは銀行口座からの引落しであるため、銀行口座の登録が必要になります。銀行口座の登録はネット上で行うことができます。またネット登録に対応していない金融機関の場合は、引落口座登録のための書類の提出が必要になります。

ブラックリストとは

クレジットカードや貸金業、銀行において、実は「ブラックリスト」という名のリストそのものは存在しません。

私たちがクレジットカードを作ったり、銀行などでローンを組むと、それらの情報は民間の個人信用情報機関のデータに登録されます。

しかしカードの代金支払いやローンの返済が滞ったり、破産した場合には、「事故(異動)情報」がデータ上に登録されてしまいます。

この情報が、「ブラック情報」もしくは「ブラックリスト」と呼ばれているものの正体です。

ブラックリストに載る主な理由

- 返済日より61日以上もしくは3ヶ月以上の支払遅延が発生した場合

- 返済ができなくなり保証契約における保証履行が行われた場合

- 裁判所が破産を宣告した(もしくは破産手続開始の決定をした)場合

これ以外にも、最近ではスマホの分割払いを3か月以上滞納してブラックリストに載ってしまうケースが急増中です。スマホの分割払いですら、CICなどの個人信用情報機関の情報が利用されています。

個人信用情報機関は、個人の信用情報が必要なカード会社、ローン会社、銀行などがそれぞれ出資し合って作った民間の信用情報管理会社です。

その役割は個人に関する信用情報(本人の個人情報、クレジットカードやキャッシングの契約・利用状況、借入金額および返済状況)の収集と管理です。

個人信用情報機関は毎月の返済状況だけでなく、万が一支払いが延滞した場合の情報や債務整理の情報までも一元管理しています。

また照会をかけてきた加盟会員(カード会社・ローン会社・銀行など)に対し、登録管理している個人信用情報の提供を行っています。

ゴールドカードのよくある質問

- ゴールドカードの審査は年収がどれくらいあればいいですか?

-

ゴールドカードの審査の年収は一概には決められません。発行するカード会社でのゴールドカードの位置付けに左右されます。利用限度額が大きく設定されるゴールドカードほど必要な年収が高くなります。

- おすすめのゴールドカードはどれですか?

-

年会費を抑えたいのであれば、三井住友カード ゴールド(NL)をメインに使って年間100万円以上利用すると年会費が永年無料になるのでおすすめです。Amazonやスターバックスの利用が多いならJCBゴールドがおすすめです。