クレジットカードは、発行するために必ず審査に申込む必要があります。

申請された年収など内容から、申込み者の支払い能力を計り、クレジットカードの利用限度額を決定するためです。また、発行の可否自体を判断するために、過去に他のクレジットカードやローンなどで滞納などの記録がないかもチェックされています。

クレジットカードの種類によっては、審査申込みの時点で一定の基準を設けています。年齢制限であったり、収入の有無による制限などになります。

この記事では、人気のおすすめクレジットカードの審査を詳しく解説しています。クレジットカードの審査についても詳しく解説しています。

【2022年】人気のおすすめクレジットカードと審査

多くの方が申込めるようになっているクレジットカードの中で、人気のあるおすすめクレジットカードを簡単に比較できます。

各クレジットカードのメリットや特徴も詳しく紹介しています。

クレジットカードの審査が不安な方や、審査の仕組みを知りたい方は、こちらの記事も参考になりますよ!

人気クレジットカードの審査や特徴の比較

| カード名 | 基本情報 | 年会費 | 付帯保険 |

| ACマスターカード | 独自審査!3秒診断で発行の可能性がすぐ分かる | ||

| 人気度 還元率0.25% 発行スピート最短30分 審査 20歳~69歳で一定の収入があれば審査のうえカード発行 国際ブランド | 年会費無料 家族カードなし ETCカードなし | 国内旅行傷害保険なし 海外旅行傷害保険なし お買物安心保険なし |

| Tカードプラス(SMBCモビット next) | カードローン・クレジットカード・Tカードの3つの機能を搭載 | ||

| 人気度 還元率0.5%~0.75% 発行スピート1週間程度 審査 年齢満20歳~69歳の定期収入のある方 国際ブランド | 年会費無料 家族カードなし ETCカードなし | 国内旅行傷害保険なし 海外旅行傷害保険なし お買物安心保険年間100万円まで |

| ライフカード | 最大10,000円相当プレゼント中! 入会月ポイント1.5倍!夜の商売の方も申込みOK! | ||

| 人気度 還元率0.5%~1.5% 発行スピート1週間程度 審査 日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方。 国際ブランド | 年会費無料 家族カード無料 ETCカード初年度年会費無料 1,100円(税込)年1回以上の利用で翌年度も無料 | 国内旅行傷害保険なし 海外旅行傷害保険なし お買物安心保険なし |

| カード名 | 基本情報 | 年会費 | 付帯保険 |

| アメックス・グリーン | 最大15,000ポイントプレゼント中! 独自審査のアメックス!充実の付帯保険とステータスの高さで人気 | ||

| 人気度 還元率0.3%~1.0% 発行スピート1~2週間程度 審査 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 国際ブランド | 年会費13,200円(税込) 家族カード6,600円(税込) ETCカード無料(発行手数料935円) | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 ショッピング・ガード保険500万円 |

| 三井住友カード(NL) | 最大5,000円相当プレゼント中! セブンイレブン・ローソンなどとマクドナルドで最大5%ポイント還元! | ||

| 人気度 還元率0.5%~5.0% 発行スピート最短5分 審査 満18歳以上(高校生は除く) 国際ブランド | 年会費永年無料 家族カード永年無料 ETCカード無料 ※1度も利用がない場合は翌年度550円(税込) | 国内旅行傷害保険なし 海外旅行傷害保険最高2,000万円(利用付帯) お買物安心保険なし |

| イオンカード (ミニオンズ) | 最大21,000円相当プレゼント中! イオンシネマがいつでも1,000円(税込)で観れる! | ||

| 人気度 還元率0.5%~1.0% 発行スピート最短5分 審査 18歳以上で電話連絡可能な方(高校生は除く) 国際ブランド | 年会費無料 家族カード無料 ETCカード無料 | 国内旅行傷害保険なし 海外旅行傷害保険なし お買物安心保険年間50万円まで |

| カード名 | 基本情報 | 年会費 | 付帯保険 |

| 楽天カード | 最大5,000円相当プレゼント中! 楽天市場・楽天ブックス&アプリ利用で還元率3.5% | ||

| 人気度 還元率1.0%~3.5% 発行スピート1週間程度 審査 18歳未満、高校生、海外在住の方以外 国際ブランド | 年会費無料 家族カード無料 ETCカード550円(税込) | 国内旅行傷害保険なし 海外旅行傷害保険最高2,000万円 お買物安心保険なし |

アコムのACマスターカード

ACマスターカードのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 1

-

- 保険・サービス

- 1

-

- 審査の難易度

- 1

-

- ステータス

- 2

| 審査申込み資格 | 20歳~69歳で一定の収入があれば審査のうえカード発行 |

| 年会費 | 無料 |

| 追加カード 年会費 | 家族カード:なし ETCカード:なし |

| 基本還元率 | 0.25% |

| 国際ブランド | Mastercard |

| 旅行保険 | なし |

| その他保険・補償 | 不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(GooglePay) |

| タッチ決済 | なし |

ACマスターカードのメリット

- アルバイト・パートの方も発行できる!

- 審査は最短30分で完了!すぐに受取れる

- 自動的に0.25%割引

- 発行可能か3秒で簡易診断

- Apple Pay、Google Payが使える!

- アプリで利用できるバーチャルカードが発行できる

- 利用明細の郵送なし

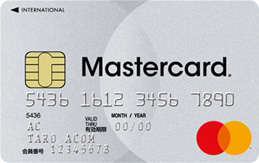

- 利用限度額が最高300万円

アコムのACマスターカードの審査申込み資格は「20歳~69歳で一定の収入があれば審査のうえカード発行」となっています。

パート・アルバイト・学生・派遣社員の方も、金額は少なくても収入があれば申込みができます。オフィシャルホームページでも大きく記載されています。

審査が気になる方は「3秒診断」で発行可能かの簡易診断を行うことができます。

アコムのACマスターカードの審査は最短30分で完了します。

また、一般的なクレジットカードと異なる点として、アコムのACマスターカードは、申込み時に銀行の口座番号を記載する必要がありません。

アコムACマスターカードは独自の審査が行われるため、通常のクレジットカードとは違い、申込み時に記載する希望極度額(カード利用上限額)が50万円以上、他社を含めた借入総額が100万円を超える場合は、いずれも収入証明書が必要となってきます。

他社からの借入がない場合は、希望限度額を50万円未満にすれば収入証明書は必要ありません。

無人契約機であれば、審査が完了すると、クレジットカードが発行されます。

買い物にもすぐに利用することができますよ。

アコムのACマスターカードは、アコムのカードローン・キャッシング機能が付いたクレジットカードです。

クレジットカードのショッピング利用限度額最高300万円に加えて、カードローン・キャッシングを合わせると利用合計の上限最高800万円となっていて、一般的なクレジットカードと大きく異なっています。

いつでも0.25%割引

アコムのACマスターカードは、毎月の利用金額から自動的に0.25%がキャッシュバックされます。どこでも0.25%割引になることと同じなので、現金払いに比べると圧倒的にお得です。

Apple Pay・Google Payに対応

アコムのACマスターカードは、Apple PayとGoogle Payに対応しています。お店でACマスターカードを出さなくても利用できるのでさらに便利になりました。

お店で利用する際には、「QUICPay(クイックペイ)」で支払いをすることを伝えれば利用できます。

支払いは自動でリボ払い

アコムのACマスターカードの支払いは自動的にリボ払いになっています。

支払い時には「1回払い」で利用することを伝えれば大丈夫です。

自動的にリボ払いになりますが、ACマスターカードの利用分を翌月6日までに支払えば、手数料がかからないので一般的なクレジットカードと同じ利用方法になります。

年会費・追加カード

アコムのACマスターカードの年会費は無料です。

残念ながら、家族カードとETCカードの発行はできません。

| 年会費 | 無料 |

| 申込み資格 | 20歳~69歳で一定の収入があれば審査のうえカード発行 |

| その他保険 | カード不正利用の補償 |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(QUICPay) |

| 締日 | 毎月20日 |

| 支払い日 | 翌月6日 |

Tカードプラス(SMBCモビット next)

SMCBモビット nextのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 2

-

- 保険・サービス

- 1

-

- 審査の難易度

- 1

-

- ステータス

- 2

| 審査申込み資格 | 年齢満20歳~69歳の定期収入のある方 |

| 年会費 | 無料 |

| 追加カード 年会費 | 家族カード:なし ETCカード:なし |

| 基本還元率 | 0.5% |

| 国際ブランド | Mastercard |

| 旅行保険 | なし |

| その他保険・補償 | お買物安心保険年間100万円まで 不正利用の補償 |

| スマホ決済 | Apple Pay(iD) Google Pay(iD) |

| タッチ決済 | なし |

Tカードプラス(SMBCモビット next)

- アルバイト・パートの方も発行できる!

- カードローン・クレジットカード・Tカードの3つの機能

- Tポイントが貯まる

- Apple Pay、Google Payが使える!

Tカードプラス(SMBCモビット next)の審査申込み資格は「年齢満20歳~69歳の定期収入のある方」となっています。

まず、SMBCモビットのカードローンの審査が行われます。

SMBCモビットの入会手続き完了後に届くメールから、Tカードプラス(SMBCモビット next)の申込みと審査という独自の流れになっています。

パート・アルバイト・学生・派遣社員の方も、金額は少なくても収入があれば申込みができます。審査基準は基本的にSMBCモビットの申込みと同じ内容になります。

SMBCモビットの審査が気になる方は「10秒診断」で発行可能かの簡易診断を行うことができます。

Tカードプラス(SMBCモビット next)の審査は、カードローンの審査も行われるため、通常のクレジットカードとは違い、申込み時に記載する希望極度額(カード利用上限額)が50万円以上、他社を含めた借入総額が100万円を超える場合は、いずれも収入証明書が必要となってきます。

他社からの借入がない場合は、希望限度額を50万円未満にすれば収入証明書は必要ありません。

SMBCモビットのカードローンはこちらの記事を参考にしてみてくださいね!

Tカードプラス(SMBCモビット next)は、クレジットカード機能、カードローン・キャッシング機能、Tポイントカードの3つの機能が1つになったカードです。

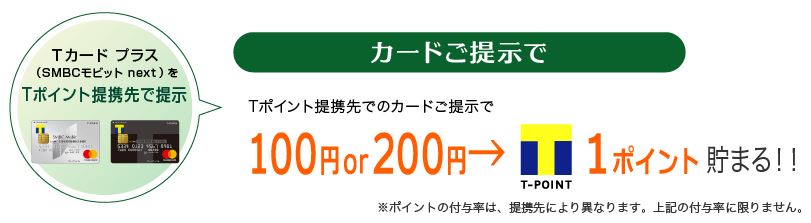

毎月のクレジットカード利用金額の合計(税込)に応じて、200円あたりTポイントが1ポイント貯まります。

また、Tポイントの提携先では、カードの提示で100円もしくは200円でTポイントが1ポイント貯まります。

Apple Pay・Google Payに対応

Tカードプラス(SMBCモビット next)は、Apple PayとGoogle Payに対応しています。お店でTカードプラス(SMBCモビット next)を出さなくても利用できるのでさらに便利になりました。

お店で利用する際には、「iD(アイディー)」で支払いをすることを伝えれば利用できます。

支払いは一般的なクレジットカードと同じ

支払い方法は、一般的なクレジットカードと同じように、1回払い/2回払い/ボーナス一括払い/リボ払い/分割払いを選ぶことができます。

年会費・追加カード

Tカードプラス(SMBCモビット next)コムのACマスターカードの年会費は無料です。

残念ながら、家族カードとETCカードの発行はできません。

| 年会費 | 無料 |

| 申込み資格 | 満20歳以上のモビットカード会員の方 |

| その他保険 | お買物安心保険 年間100万円まで カード不正利用の補償 |

| スマホ決済 | Apple Pay(iD) Google Pay(iD) |

| 締日 | 毎月15日 |

| 支払い日 | 翌月10日 |

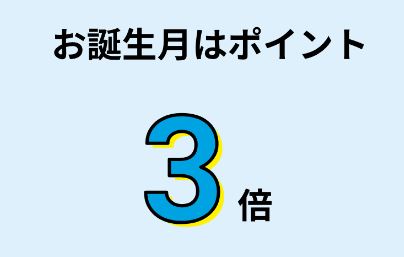

ライフカード

ライフカードのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 3

-

- 保険・サービス

- 4

-

- 審査の難易度

- 2

-

- ステータス

- 3

| 審査申込み資格 | 日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方。 |

| 年会費 | 無料 |

| 追加カード 年会費 | 家族カード無料 ETCカード初年度年会費無料 1,100円(税込)年1回以上の利用で翌年度も無料 |

| 基本還元率 | 0.5~1.5% |

| 国際ブランド | Mastercard JCB VISA |

| 旅行保険 | なし |

| その他保険・補償 | カード会員保障 |

| スマホ決済 | Apple Pay(iD) Google Pay(iD) |

| タッチ決済 | なし |

\ 最大10,000円相当プレゼント中 /

ライフカードのメリット

- 夜の職業の方も申込みできる!

- 独自の審査基準で一人ひとり個別に審査

- 歩合給・変動給の方もOK!

- 入会初年度ポイント1.5倍

- 誕生月はポイント3倍

- 利用金額に応じてポイントアップ

- L-mall経由のネットショッピングでポイント最大25倍

ライフカードの審査

ライフカードの審査は独自の審査基準です。

ライフカードの審査申込み資格は「日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方。」となっています。

ライフカードは、夜の商売などで毎月の給与が安定しない方も申込ができるクレジットカードです。

審査申込みの「お勤め先の状況欄」に、ナイトワーク(キャバクラ・クラブ等)に副業として勤めている方は、昼職等の本業を記入します。専業の方は「お勤めの方(歩合給の一般職)」を選択すれば大丈夫です。

パート・アルバイト・学生の方も申込できます。学生でアルバイトをしている方は、申込みの際は「学生の方」を選択します。

ライフカードは、通常の審査基準では審査に落ちてしまう方の場合も、利用限度額を低くすることで、審査通過OKにする取り組みがあるため、審査に不安のある方におすすめのクレジットカードです。

\ 最大10,000円相当プレゼント中 /

ライフカードの年会費・追加カード

ライフカードの年会費は無料となっています。家族カードも年会費無料で発行できます。

ETCカードは初年度無料で、前年に1度もETCカードの利用がない場合は翌年度年会費は1,100円(税込)です。

\ 最大10,000円相当プレゼント中 /

ライフカードは誕生月はポイント3倍

ライフカードは、毎年誕生月はポイント3倍となります。

ライフカードは、通常1,000円につき1ポイントが付与され、1ポイント=5円相当の価値があるので還元率は0.5%となります。

ライフカードのポイントは初年度1.5倍、翌年以降は最大2倍

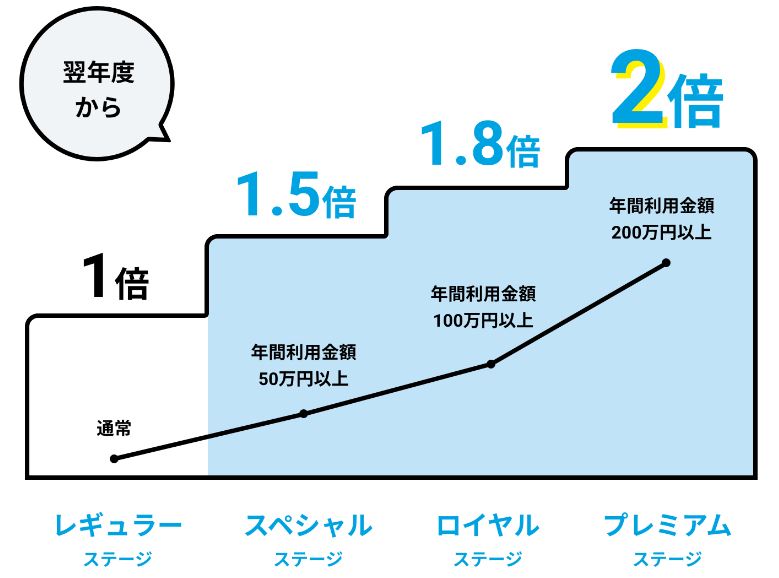

ライフカードは、入会後1年間はポイント1.5倍で、次年度以降は利用金額に応じてポイントが最大2倍となります。

| ステージ | 前年年間利用金額 | ポイント |

| レギュラー | 50万円未満 | 1倍 |

| スペシャル | 50万円以上100万円未満 | 1.5倍 |

| ロイヤル | 100万円以上200万円未満 | 1.8倍 |

| プレミアム | 200万円以上 | 2倍 |

\ 最大10,000円相当プレゼント中 /

L-Mallでポイント最大25倍

ライフカード会員限定のショッピングモールである「L-Mall」を経由して、いつものネットショッピングを行うと最大25倍のポイントが貯まります。スマートフォンからのも利用できます。

約500ショップが掲載されているので、いつも利用している楽天市場、ヤフーショッピング、じゃらんなど有名サイトの買い物もL-Mall経由するだけで最大25倍のポイントを貯めることができます。

登録費用なども必要なく、100円単位でボーナスポイントの対象になりますよ!

\ 最大10,000円相当プレゼント中 /

| 年会費 | 無料 家族カード:無料 ETCカード:初年度無料※1度も利用がない場合は翌年度1,100円(税込) |

| 申込み資格 | 日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方。 |

| 基本ポイント | 100円=0.1LIFEサンクスポイント (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 自動繰越で2年間、最大5年間 |

| 海外旅行傷害保険 | なし |

| その他保険 | カード会員保障 |

| 電子マネー | iD |

| スマホ決済 | Apple Pay(iD) Google Pay(iD) |

| タッチ決済 | なし |

| 締日 | 毎月5日 |

| 支払い日 | 当月27日・翌月3日 (指定銀行により異なる) |

アメックス・グリーン

アメックス・グリーンのカード評価

-

- 年会費の安さ

- 1

-

- 還元率の高さ

- 2

-

- 保険・サービス

- 5

-

- 審査の難易度

- 2

-

- ステータス

- 5

| 年会費 | 13,200円(税込) |

| 追加カード 年会費 | 家族カード:6,600円(税込) ETCカード:無料(発行手数料935円) |

| 基本還元率 | 0.3~1.0% |

| 国際ブランド | AMERICAN EXPRESS |

| 旅行保険 | 国内旅行傷害保険最高5,000万円 海外旅行傷害保険最高5,000万円 |

| その他保険・補償 | ショッピング保険500万円 オンライン・プロテクション リターン・プロテクション |

| スマホ決済 | Apple Pay au PAY 楽天ペイ |

| タッチ決済 | コンタクトレス決済 |

\ 初月1ヵ月無料+最大15,000ポイント獲得キャンペーン中 /

アメックス・グリーンのメリット

- ステータスカードでありながら海外資本の独自審査で審査難易度が低い

- 国内外29空港の空港ラウンジが無料!(同伴者1名も無料で利用できる)

- 国内・海外旅行傷害保険が最高5,000万円

- 海外旅行の際の手荷物1個が往復無料(空港-自宅)

- ショッピング保険が年間最高500万円

- プライオリティ・パスを年会費無料で発行できる(世界のVIP空港ラウンジ1,200ヵ所以上が利用できる)

アメックス・グリーンの審査

「医者や弁護士など、社会的地位がある人しか審査に通らないのでは?」アメックスカードはステータスカードの象徴的な存在であることから、そんなふうな印象をもっている方も多いのではないでしょうか。

アメックス・グリーンは、少なくても安定した収入があれば正社員以外でも持てます。審査が厳しいという評判は過去のもの。現在は決して厳しいとはいえません。

アメックスは多くの人が持てるクレジットカードへ

- 派遣社員・契約社員・主婦(主夫)・年金受給者も発行できる

- 昔に比べると年収の基準が引き下げられている傾向にある

- 安定した職業だと判断されれば、年収の基準がさらに引き下げられる場合がある

- 勤続年数の長さは審査されない

- 資産や副業なども加味した、総合的な審査が行われる

- 日本のカード会社よりクレヒスを重視しない傾向にある

アメックスはJCB加盟店でも利用できる

アメックスはJCBと加盟店開放という提携を行っています。JCBのマークの付いた加盟店のほとんどでアメックスを利用できます。

年会費・追加カード

アメックス・グリーンはアメックスの中で最もスタンダードなカードで、発行枚数も一番多いと言われています。

年会費は13,200円(税込)、家族カードは1枚6,600円(税込)となっています。

ETCカードは年会費無料です。(新規発行手数料935円税込)

アメックスの中では安めに設定されていますが、アメックスらしい会員向けのサービスはすべてひと通り取り揃えられています。

ポイント還元

アメックス・グリーンのポイントは、100円(税込)ごとに1ポイント、貯まったポイントを一度交換することでポイントの有効期限が無期限になります!

保険・補償

アメックス・グリーンには、利用付帯で国内・海外旅行傷害保険が最高5,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットをアメックス・グリーンで決済した場合に保険が適用される制度です。

また、ショッピングプロテクションという保険で海外・国内を問わず、アメックス・グリーンで購入した商品が破損、盗難に遭った場合に最高500万円まで補償してくれます。(1事故につき1万円の免責)

リターン・プロテクションも付いていて、商品の返品に購入店が応じない場合にアメックスが返金してくれる補償です。1商品につき最高3万円まで、年間最高15万円まで補償してくれます。

空港ラウンジ

国内外の29空港の空港ラウンジを無料で利用することができます。同伴者も1名無料で利用することができます。

空港と自宅間の手荷物を1個無料で宅配してくれるサービスも付いています。(往復・指定空港のみ)

また、アメックス・グリーンを持っていると通常年会費が99米ドルかかるプライオリティ・パスが年会費無料で発行できます。世界のVIP空港ラウンジを1回32米ドルで利用することができます。

プライオリティ・パスは世界148ヵ国、600都市以上、1,300ヵ所以上の空港ラウンジを利用することができる世界的に大人気のサービスです。プライオリティ・パスを持っていることはステータスなんです!

\ 初月1ヵ月無料+最大15,000ポイント獲得キャンペーン中 /

| 年会費 | 13,200円(税込) 家族カード:6,600円(税込) |

| 申込み資格 | 申込み基準は、20歳以上、定職がある方とさせていただいております。パート・アルバイトの方の申込みはお受けできません。 |

| 基本ポイント | 100円=1メンバーシップ・リワード・ポイント (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 3年間 (1回でもポイントを交換すれば無期限) |

| 国内旅行傷害保険 | 最高5,000万円 |

| 海外旅行傷害保険 | 最高5,000万円 |

| 空港サービス | 国内空港主要ラウンジ無料(同伴者1名も無料) 手荷物宅配サービス(往復) |

| プライオリティ・パス | スタンダード会員(年会費無料・1回利用32米ドル) |

| ショッピング保険 | 年間500万円 (免責1事故1万円・購入から90日補償) |

| その他保険 | オンライン・プロテクション リターン・プロテクション |

| 電子マネー | 楽天Edy・モバイルSuica・SMART ICOCA |

| スマホ決済 | Apple Pay(QUICPay) 楽天ペイ d払い au PAY Amazon Pay |

| タッチ決済 | コンタクトレス決済 |

| 締日 | 毎月19日・20日・21日・26日 (指定銀行により異なる) |

| 支払い日 | 翌月10日 (一部翌月21日・26日) |

\ 初月1ヵ月無料+最大15,000ポイント獲得キャンペーン中 /

三井住友カード(NL)

三井住友カード(NL)のカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 5

-

- 保険・サービス

- 3

-

- 審査の難易度

- 3

-

- ステータス

- 3

| 審査申込み資格 | 満18歳以上(高校生は除く)未成年の方は親権者の同意が必要 |

| 年会費 | 永年無料 |

| 追加カード 年会費 | 家族カード:永年無料 ETCカード:無料※1度も利用がない場合は翌年度550円(税込) |

| 基本還元率 | 0.5~5.0% |

| 国際ブランド | VISA Mastercard |

| 旅行保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) 選べる保険プラン 以下のいずれかに切替可能 ・日常生活安心プラン 最高20万円 ・ケガ安心プラン 日額1,000円 ・持ち物安心プラン 最大3万円 |

| その他保険・補償 | 不正利用の補償 |

| スマホ決済 | Apple Pay(iD、Visaタッチ、Mastercardコンタクトレス) Google Pay(iD、Visaタッチ) |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

\ 最大8,000円相当プレゼント中 /

三井住友カード ナンバーレス(NL)のメリット

- クレジットカード番号の記載が一切ない

- 審査は最短5分で完了!すぐに使える

- セブンイレブンで最大5%還元

- ローソンで最大5%還元

- マクドナルドで最大5%還元

- 選んだ3店で+0.5%ポイントアップ

- 家族を登録すれば最大+5%

- 学生なら対象のサービスで最大+9.5%還元

- 海外旅行傷害保険が最高2,000万円(利用付帯)

- 選べる保険に切替可能!

三井住友カード(NL)の審査申込み資格は「満18歳以上(高校生は除く)20歳未満の方は保護者の同意が必要」となっていて、収入や仕事の有無等の制限がありません。

パート・アルバイト・学生・専業主婦の方も安心して申込みができるクレジットカードです。受け入れの幅が広く、大人気クレジットカードです。

三井住友カード(NL)の審査は最短5分で完了します。

審査が完了すると、アプリにクレジットカード番号が発行されます。

すぐに買い物に利用することができます。早くクレジットカードが欲しいと急いでいる方にもおすすめです。

三井住友カード(NL)は、クレジットカードの表面にも、裏面にカード番号の記載がない新しいクレジットカードです。

セキュリティを高め、街中でのカード利用時にもカード番号を知られないようになっています。

最大の特徴はカード番号がないところですが、さらにセブンイレブン・ローソンなどとマクドナルドで最大5%ポイント還元という超高還元率を実現しているところが非常に評価されているクレジットカードです。

楽天カードなどの比較的新しいクレジットカードに押されていた三井住友カードが、本気でクレジットカード業界のシェアを奪還するために出したとも捉えられています。

さらに、学生であればAmazon、dTV、hulu、LINE MUSICなどのサブクス料金支払いで最大+9.5%、au、docomo、ソフトバンクなどの携帯料金の支払いで最大+1.5%、LINE Payのチャージ&ペイで+2.5%など学生だけがポイントアップする学生ポイントがあります!

\ 最大8,000円相当プレゼント中 /

年会費・追加カード

三井住友カード(NL)の年会費は無料、家族カードも無料となっています。ETCカードも年会費無料です。※前年に1度もETCカードの利用がない場合は翌年度年会費550円(税込)になります。

三井住友カード(NL)は一度も利用が無くても、ずっと年会費無料です。海外旅行傷害保険も付いているクレジットカードなので持っていても全く損がありません。

ポイント還元

三井住友カード(NL)は通常200円(税込)で1ポイント貯まるので基本還元率は0.5%です。1ポイントは1円の価値があります。

セブンイレブン・ローソンなどと、マクドナルドでの利用で2.5%還元になります。さらにVisaかMastercardのタッチ決済の利用で2.5%が追加で還元されます。

合計最大5%ポイント還元になりますよ!

学生はさらにポイントがお得

学生ポイントの対象(カード申込み時の職業が学生の方)の場合は、対象のサブスクリプションサービスの支払いで最大10%還元、携帯料金の支払いで最大2%、LINE Payのチャージ&支払いで最大3%還元!

分割払い・あとから分割にかかる手数料全額分のポイント還元とありえないくらい太っ腹な還元を実現しています。

選んだお店でポイントアップ

対象のお店から好きなお店を選んで登録すると、ポイントが+0.5%還元になります。マツモトキヨシ・すき家・モスバーガー・エクセルシオールカフェ・デイリーヤマザキ・ライフなど約60店舗が対象となります。

家族ポイントで最大10%還元

2親等以内の家族が三井住友カードを使っていれば、家族の人数に応じてポイントがさらにアップし、最大10%まで還元になります。セブンイレブン・ローソン・マクドナルドで家族の人数×+1%のポイントが追加で還元されます。

ポイントUPモールでポイント最大20倍

Vポイント優待サイトである「ポイントUPモール」を経由して、いつものネットショッピングを行うと最大20倍(+9.5%)のポイントが貯まります。

楽天市場やAmazon、Yahoo!ショッピングや、ふるさと納税のさとふるなど有名ショップも勢ぞろいです。

ココイコ!でお得な特典

三井住友カードが運営する「ココイコ!」に登録されているお店に、事前にエントリーして三井住友カード(NL)を利用するとポイントやキャッシュバックなど特典がもらえます。

保険・補償

三井住友カード(NL)には、利用付帯で海外旅行傷害保険が最高2,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットを三井住友カード(NL)で決済した場合に保険が適用される制度です。

選ぶ無料保険に切替可能

三井住友カード(NL)には利用付帯で海外旅行傷害保険が付帯していますが、仕事などが忙しく海外に行けないという場合は、旅行傷害保険を3つのプランに切替することができます。

もちろん、切替後は旅行傷害保険は適用なしとなります。なので海外旅行に行く予定が決まったらプランを変更することで、再度、海外旅行傷害保険を利用することもできます。

- 日常生活安心プラン(個人賠償責任保険)

法律上の損害賠償責任を負った損害を補償 - ケガ安心プラン(入院保険(交通事故限定))

交通事故によるケガで入院・手術した際の補償 - 持ち物安心プラン(携行品損害保険)

身の回りの持ち物が盗難・破損・火災などの被害にあった際の補償

\ 最大8,000円相当プレゼント中 /

| 年会費 | 永年無料 家族カード:永年無料 ETCカード:無料※1度も利用がない場合は翌年度550円(税込) |

| 申込み資格 | 満18歳以上(高校生は除く)20歳未満の方は保護者の同意が必要 |

| 基本ポイント | 200円=1Vポイント (税込・月額総額から換算) |

| ポイント有効期限 | ポイント獲得月から2年間 |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) 選べる保険へ切替可能 |

| その他保険 | カード不正利用の補償 |

| 電子マネー | iD PiTaPa WAON |

| スマホ決済 | Apple Pay(iD、Visaタッチ、Mastercardコンタクトレス) Google Pay(iD、Visaタッチ) |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

| 締日 | 毎月15日・毎月末日 (指定銀行により異なる) |

| 支払い日 | 翌月10日・翌月26日 |

\ 最大8,000円相当プレゼント中 /

イオンカード(ミニオンズ)

イオンカード(ミニオンズ)のカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 4

-

- 保険・サービス

- 2

-

- 審査の難易度

- 2

-

- ステータス

- 2

| 審査申込み資格 | 18歳以上で電話連絡可能な方なら、お申込みいただけます(高校生は除きますが、卒業年度の1月1日以降であればお申込みいただけます) |

| 年会費 | 無料 |

| 追加カード 年会費 | 家族カード:無料 ETCカード:無料 |

| 基本還元率 | 0.5%~1.0% |

| 国際ブランド | VISA Mastercard |

| 旅行保険 | – |

| その他保険・補償 | ショッピングセーフティ保険年間最高50万円 |

| スマホ決済 | Apple Pay(iD) |

| タッチ決済 | VISAタッチ決済 Mastercardコンタクトレス決済 |

\ 最大11,000ポイントプレゼント中 /

イオンカード(ミニオンズ)のメリット

- 審査は最短5分!すぐにお買い物に使えます!

- 学生・アルバイトの方も申込みOK

- イオンシネマがいつでも1,000円(税込)

- お客さま感謝デーはイオンで5%OFF

- イオンで、いつでもポイント2倍

- USJでポイント10倍

イオンカード(ミニオンズ)の審査申請基準

イオンカード(ミニオンズ)の審査申込み資格は「18歳以上で電話連絡可能な方なら、お申込みいただけます(高校生は除きますが、卒業年度の1月1日以降であればお申込みいただけます)。」となっています。

イオンカードは普段の生活に密着した流通系のクレジットカードですので、イオンモールなどで買い物をしてくれる方にたくさん使ってもらいたいと考えています。だからパート・アルバイト・学生・専業主婦の方など幅広く申込めるようになっています。

イオンカード(ミニオンズ)の審査は最短5分で完了します。

5分審査は、21時30分までの間に申込みが完了していることが条件になります。

審査完了後、スマホでカード情報を受取れます。すぐに全国のiD加盟店で、イオンiDやApple Payを使ってお買い物ができますよ!クレジットカードは後日郵送されます。

映画がいつでも1,000円(税込)で見れる

イオンカード(ミニオンズ)は、イオンが発行するイオンカードのミニオンズバージョンです。

イオンシネマの映画をいつでも1,000円(税込)で見ることができます。

1,000円でチケットを購入できるのは年間30枚までですが、友人や家族の分も1,000円(税込)で購入することができます。

また、USJ(ユニバーサル・スタジオ・ジャパン)での利用はポイント10倍です。たまったポイントはミニオンズのオリジナルグッズに交換することもできます。

全国のイオン、イオンモール、ダイエー、マックスバリュなどイオングループの対象店舗では、いつでもポイント2倍でお買い物できます。

生活圏内にイオングループがある方はとってもお得にポイントを貯めれます。

毎月20日・30日は「お客さま感謝デー」 お買い物代金5%OFF!

全国のイオン、マックスバリュ、イオンスーパーセンター、サンデー、ビブレ、ザ・ビッグなどの店舗で、イオンカード(ミニオンズ)または電子マネーWAONの利用で、お買い物代金が5%OFFとなります。

お客様感謝デーは本当にお得なので、大きな買い物がある時は狙っていきたいところです。

イオンカードポイントモールを経由すれば、いつものネットショッピングでダブルでポイントが貯まります。

Yahoo!ショッピングや楽天市場など大手サイトも参加しています。

ポイントがお得に貯まるので、ぜひ経由してネットショッピングを楽しんでくださいね!

イオンカード(ミニオンズ)は、VISAタッチ、Mastercardコンタクトレス決済にも対応していますので、対応のお店ではクレジットカードでタッチするだけで支払いが完了します。

海外でもVISAタッチ、Mastercardコンタクトレス決済は利用できますよ。

イオンカードは、WEB申込み限定で、最大21,000ポイントプレゼント中です!

2022年10月31日までの申込みが対象です。

イオンカード(ミニオンズ)の年会費・追加カード

イオンカード(ミニオンズ)の年会費は無料、家族カードも年会費無料、家族カードは3枚まで発行できます。

ETCカードは新規発行手数料無料、年会費も無料です。ETCカードの利用でもポイントが貯まります。またETCゲート 車両損傷お見舞金制度が付いていて、万一、ETCゲートで開閉バーに衝突し、車両を損傷した事故に対し、年1回、一律5万円分のお見舞金が支払われます。

イオンカード(ミニオンズ)のポイント還元

イオンカード(ミニオンズ)は通常200円(税込)で1ポイント貯まるので基本還元率は0.5%です。

ポイント名称はWAON POINTと言います。1ポイントは1円相当の価値があります。ポイントの有効期限は2年間です。

WAON POINTは対象の店舗やネットで、1WAON POINT=1円で利用できます。また、1WAON POINT=1WAON(電子マネー)に交換してチャージすることができます。

家族みんなのWAON POINTをひとつにまとめることもできます。

WAON POINTを友達にプレゼントすることや、寄付に利用することもできますよ!

イオンカード(ミニオンズ)の保険・補償

イオンカード(ミニオンズ)には、ショッピングセーフティ保険が付いています。

年間限度額50万円までです。

クレジット決済で購入した1品5,000円以上の商品が対象で、偶然による事故で購入日から180日以内に被害を受けた場合に補償する制度です。

クレジットカード盗難保障

クレジットカード盗難保障は、万一、紛失・盗難によりクレジットカードが不正使用されても、損害額が補填されます。

イオン銀行が紛失の届け出を受理した日を含めて61日前にさかのぼり、その後に発生した損害額について全額補填してくれます。最寄りの警察署への紛失・盗難届が必要です。

\ 最大11,000ポイントプレゼント中 /

| 年会費 | 無料 家族カード:無料 ETCカード:無料 |

| 申込み資格 | 18歳以上で電話連絡可能な方なら、お申込みいただけます(高校生は除きますが、卒業年度の1月1日以降であればお申込みいただけます) |

| 基本ポイント | 200円=1WAON POINT (税込・1回の利用金額毎・端数切捨て) |

| ポイント有効期限 | 最大2年間 |

| 旅行傷害保険 | – |

| その他保険 | ショッピングガード保険 年間最高50万円 |

| 電子マネー | WAON iD |

| スマホ決済 | Apple Pay(iD) |

| タッチ決済 | VISAタッチ決済 Mastercardコンタクトレス決済 |

| 締日 | 毎月10日 |

| 支払い日 | 翌月2日 |

\ 最大11,000ポイントプレゼント中 /

楽天カード

楽天カードのカード評価

-

- 年会費の安さ

- 5

-

- 還元率の高さ

- 5

-

- 保険・サービス

- 3

-

- 審査の難易度

- 1

-

- ステータス

- 2

| 審査申込み資格 | 18歳未満、高校生、海外在住の方以外 |

| 年会費 | 無料 |

| 追加カード 年会費 | 家族カード:無料 ETCカード:550円(税込) |

| 基本還元率 | 1.0~3.5% |

| 国際ブランド | VISA Mastercard JCB AMERICAN EXPRESS |

| 旅行保険 | 海外旅行傷害保険最高2,000万円 |

| その他保険・補償 | 商品未着あんしん制度 |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(QUICPay) |

| タッチ決済 | VISAタッチ Mastercardコンタクトレス決済 |

\ 5,000ポイントプレゼント中!楽天市場でポイント3倍 /

楽天カードのメリット

- 日本で一番利用者の多いクレジットカード

- 楽天市場でいつでもポイント3倍以上

- 楽天ブックスでいつでもポイント3倍以上

- 楽天トラベルで最大ポイント2倍

- 楽天Edyと楽天ポイントカードが一体化したカード

- 楽天ペイでSuicaにチャージ・ポイントも貯まる・使える

- Yoshikiデザインやディズニーデザインなど豊富な券面

- 審査は印鑑・免許証必要なし

- 海外旅行傷害保険が最高2,000万円

楽天カードの審査

楽天カードの審査申込み資格は「18歳未満、高校生、海外在住の方以外」となっていて、パート・アルバイト・学生・専業主婦の方が安心して申込みができます。

収入が安定しない方でも、楽天カードの利用限度額が30万円以下であれば発行することができます。他のクレジットカードを持っている場合は、そのカードの利用限度額と併せて30万円以下になります。

審査の際には印鑑・免許証は不要です。

審査状況もメールに記載されている番号で確認することができます。楽天カードは非常に申込みの多いクレジットカードですので、手元に届くまでに1週間から10日前後の時間がかかります。

クレジットカードの審査の仕組み

楽天カードとは

楽天カードは日本一利用者の多い超人気クレジットカードです。楽天市場・楽天ブックスで利用するといつでもポイント3倍以上!楽天市場アプリを使えば3.5倍以上になります。

貯まったポイントは楽天証券との連携で投信への積立投資にも利用できます。

オーソドックスなタイプの楽天カードは、デザインをリニューアルし、カード番号は裏面記載に変更になり、スタイリッシュなデザインに変わりました。

また、電子マネー楽天Edyと楽天ポイントカードの機能を一緒に搭載しています。

年会費無料ながら、海外旅行傷害保険が付帯、国際ブランドは4種類から選ぶことができます。

楽天カードは、新規入会&利用でもれなく5,000ポイントプレゼント中!

楽天カードの年会費・追加カード

楽天カードの年会費は無料、家族カードも無料となっています。家族カードは5枚まで発行可能です。

ETCカードは新規発行手数料無料、年会費は550円(税込)です。

楽天PointClubの会員ランクがダイヤモンド会員・プラチナ会員の方は、ETCカードの年会費も無料になります。楽天市場のサイトからも楽天PointClubの会員ランクの確認ができますのでチェックしてみてくださいね!

楽天カードのポイント還元

楽天カードは通常100円(税別)で1ポイント貯まるので基本還元率は1.0%です。

ポイント名称は楽天ポイントと言います。1ポイントは1円相当の価値があります。

楽天市場と楽天ブックスで楽天カード払いにすると、いつでもポイント3倍以上!

さらに楽天市場アプリを使うといつでもポイント3.5倍以上になります。

SPU(スーパーポイントアッププログラム)で、ポイント還元率が高い

楽天市場では、SPU(スーパーポイントアッププログラム)というものがあります。

楽天市場のSPUでは、以下の条件を満たすことで、ポイント還元率が最大14倍まで上がります。楽天グループのサービスの利用が多ければ多いほど、ポイント還元率がアップする仕組みです。

例えば、私の場合は、楽天モバイルと楽天銀行+楽天カードと、楽天市場アプリを利用しているので、楽天市場でいつでも4.5倍のポイント還元になります!

| サービス | 倍率 | 達成条件 |

| 楽天モバイル | +1倍 | 対象サービスを契約 |

| 楽天モバイルキャリア決済 | +0.5倍 | 月に2,000円以上の料金をお支払い |

| 楽天ひかり | +1倍 | 対象サービスを契約 |

| 楽天カード通常分 | +1倍 | 楽天カードを利用して楽天市場でお買物 |

| 楽天カード特典分 | +1倍 | |

| 楽天プレミアムカード特典分 | +2倍 | 楽天プレミアムカードを利用して楽天市場でお買物 |

| 楽天銀行+楽天カード | +1倍 | 楽天銀行口座から楽天カード利用分を引落し |

| 楽天証券投資信託 | +0.5倍 | 当月合計30,000円以上のポイント投資 |

| 楽天証券米国株式 | +0.5倍 | 当月合計30,000円以上のポイント投資(米国株式 円貨決済) |

| 楽天ウォレット | +0.5倍 | 暗号資産現物取引で月に合計30,000円以上購入 |

| 楽天トラベル | +1倍 | 対象サービスを月1回5,000円以上を予約し、対象期間に利用 |

| 楽天市場アプリ | +0.5倍 | 楽天市場アプリでのお買物 |

| 楽天Kobo | +0.5倍 | 電子書籍を月1回1注文1,000円以上のお買物 |

| Rakuten Pasha | +0.5倍 | トクダネで当月に300ポイント以上獲得し「きょうのレシートキャンペーン」にて審査通過レシート10枚以上達成 |

| Rakuten Fashionアプリ | +0.5倍 | Rakuten FashionアプリでRakuten Fashion商品を月1回以上お買物 |

| 楽天ビューティ | +0.5倍 | 月1回3,000円以上ご利用 |

楽天カードは毎月5と0の付く日はポイント5倍

毎月5と0の付く日はエントリー&楽天カード利用で楽天市場でポイント5倍!

楽天市場の買い物かごに残っている商品や、ブックマークしている商品があったらお得に購入するチャンスです。

エントリーを忘れた場合でも当日中にエントリーすれば、エントリー前に購入した商品にもポイント5倍が適用されます。

楽天イーグルス・ヴィッセル神戸が勝ったら倍

楽天イーグルス・ヴィッセル神戸が勝った翌日は、エントリーすると楽天市場の全ショップでポイント2倍、両チームが勝った場合はポイント3倍になります。

楽天カードの保険・補償

楽天カードには、利用付帯で海外旅行傷害保険が最高2,000万円が付いています。

利用付帯とは、ツアー代金や飛行機などのチケットを楽天カードで決済した場合に保険が適用される制度です。

商品未着安心制度

楽天市場の利用で、商品が未着にも関わらず店舗との連絡が取れない場合などに、所定の調査の上、請求を取り消してくれます。

25歳以下なら楽天学割の特典がある!

楽天市場には楽天学割と呼ばれるサービスあり、15歳から25歳の方が登録することができます。

楽天学割の本メンバーとして登録してエントリーした初回のみ水曜10:00~木曜09:59まで楽天市場・楽天ブックスでの注文がポイント10倍となります。

次月以降はエントリーのみでポイント3倍となります。

他にも、楽天ファッションポイント2倍、楽天ビックでエントリーすると毎週土曜日にポイント最大5倍になったりします。

楽天学割は、実際に学生じゃなくても15歳から25歳であれば登録可能なサービスなので、社会人になっても25歳までは、そのまま楽天学割を利用できます。

\ 5,000ポイントプレゼント中!楽天市場でポイント3倍 /

| 年会費 | 無料 家族カード:無料 ETCカード:550円(税込) |

| 申込み資格 | 18歳未満、高校生、海外在住の方以外 |

| 基本ポイント | 100円=1楽天ポイント (税別・月額総額から換算) |

| ポイント有効期限 | 最終利用日から翌年同月の前月末まで |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| その他保険 | 商品未着あんしん制度 |

| 電子マネー | 楽天Edy |

| スマホ決済 | Apple Pay(QUICPay) Google Pay(QUICPay) |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

| 締日 | 毎月末日、楽天市場でのカード利用は毎月25日 |

| 支払い日 | 翌月27日 |

\ 5,000ポイントプレゼント中!楽天市場でポイント3倍 /

クレジットカードの審査の仕組み

クレジットカードを申込む場合には必ず審査があります。

なぜ、審査があるのでしょうか?

クレジットカードは、現金を利用せずに商品やサービスを購入することができる仕組みです。毎月の利用金額をまとめて後払いでクレジットカード会社に支払います。

後払いですので、いったんはクレジットカード会社が支払いを立替えていることになります。この立替えは、クレジットカード会社と、クレジットカード利用者の間の信用で成り立っています。この信用のラインをクリアできるかを申込みの際の審査で計っています。

英語では「credit」が信用という意味になります。クレジットカードは直訳すると、「信用カード」になります。クレジットカードが発行されるということは、カード会社との信用が成り立っているということになります。

クレジットカードを保有できているということは、社会生活の上でも信用があるということになり、支払い実績を積んでいくことで他のローンなどで大きなアドバンテージになります。

外国では、ホテルなどに宿泊する時に本人確認としてクレジットカードの提示を求められることがあります。クレジットカード自体が信用を計るための書類と同様に扱われています。

ちなみに、デビットカードは後払い方式ではないため、信用の審査は行われません。

審査で利用限度額や発行の可否を決めている

クレジットカード会社は、申込みの際に記入される、年収・勤務先・勤続年数・家族構成などから信用情報の記録を参照し、過去の延滞や利用実態を把握することができます。

まず、過去の実績からカード自体の発行ができるのかどうかの判断が行われています。

次に、1ヶ月で利用できる限度額の決定を行います。

利用限度額の決定には、割賦販売法に基づいて「支払見込み額」の算出が行われます。

割賦販売法では、過剰なクレジットカードの利用による消費者の被害防止の観点から、クレジットカードの審査申込み者の年収・支払い状況に応じた支払可能見込額の調査および、ショッピング利用可能枠の設定がクレジットカード会社に義務付けられています。

支払可能見込額算出の式

支払可能見込額=年収ー年間請求予定額ー生活維持費

それぞれの項目は次のように取得されます。

- 年収:クレジットカード審査申込みの際に、申告された年収

- 年間請求予定額:カード利用者が今後1年間に支払い予定のある割賦金額

- 生活維持費:経済産業省が定める生活維持費表から取得

| 生計を共にする世帯人数 | |||||

| 1人 | 2人 | 3人 | 4人 | ||

| 住宅費用 (住宅ローン・ 家賃) | なし | 90万円 | 136万円 | 169万円 | 200万円 |

| あり | 116万円 | 177万円 | 209万円 | 240万円 | |

なお、「住宅費用の有無」および「扶養家族の人数」申告がない場合は、「240万円」と一番高い生活維持費が設定されてしまいます。

- 申込み者が1年間のクレジットの支払いに充てられる金額として預貯金等を申告した場合、当該金額を加味して「支払可能見込額」を算出することができます。

- 年間請求予定額は割賦販売法に基づき、経済産業大臣から指定を受けた指定信用情報機関を利用して調査をします。指定信用情報機関とは、申込み者のクレジット利用状況や履歴を管理し、クレジット会社が審査を行う際に情報を提供している機関です。(指定信用情報機関はクレジットカード会社の場合はCICという機関の利用が多くなっています)

ショッピング利用可能枠は、支払可能見込額の90%以内、またクレジットカード会社の基準によって決定されます。

ショッピング利用可能枠の式

ショッピング利用可能枠=支払可能見込額×0.9 & クレジットカード会社の基準

例えば、クレジットカードの申込み者が年収600万円で、賃貸マンションに家族3人で暮らしていて、他社借入れがない場合は、

(600-209)×0.9=351.9ですので、351万9千円がショッピング利用可能枠ですが、申込んだクレジットカードの初期利用限度額が100万円であった場合は、ショッピング利用可能枠が100万円で設定されることになります。

なお、ショッピング利用可能枠内で利用している金額は、総量規制には含まれません。総量規制はカードローン・キャッシングなどで現金を借入れできる限度を定めた貸金業法の制度で、年収の1/3までが上限とされています。

クレジットカードの発行の可否、ショッピング利用の限度額がここまでの審査で決定されます。

実際には、これらの過程はシステム上で行われているため、申込みフォームに記載された内容に不備が無ければ審査は数分程度で完了することができるようになっています。

なるべく早くクレジットカードを発行したい方は、申込みフォームの入力忘れなどに気を付けましょう。

利用限度額30万円以内なら支払可能見込額は省略

割賦販売法では、クレジットカードの申込みをした場合、必ず支払可能見込額を算出する義務づけていますが、実は金額次第では省略されます。

クレジット会社が支払可能見込額を算出するタイミングは、カード新規発行時、有効期限更新時、利用可能枠の増額申請時に行う必要があります。ただし支払可能見込額の調査を省略できる例外措置も設けられています。

| 事例 | 見込額調査の省略が可能 |

| 少額限度額 | 限度額が30万円以下のクレジットカード発行の場合 |

| 一時増額 | 海外旅行、引っ越し、冠婚葬祭などの一時的な利用による消費者からの依頼に応じて限度額を増額する場合 |

| 緊急的支出 | 利用者もしくは家族の生命・身体を保護するため緊急に必要とされる場合(例:緊急医療費、介護用品) |

| カード更新 | 未利用カードまたは少額利用カードの更新 |

学生の方など収入がない場合でも、他社クレジットカードを合わせて利用限度額が30万円以下であればクレジットカードを発行すること自体は可能です。

審査申込みの年収について

クレジットカードの利用限度額を決定するために重要な年収の欄ですが、自己申告の年収を記載することができます。

キャッシング枠の申込みを行わない限り、収入証明書等提出は必要ありません。ショッピング枠の決定は割賦販売法、キャッシング枠の決定は総量規制と取扱い区分が違うためです。

より確実にクレジットカードを発行したい方はキャッシング枠は、申込まないようにしましょう。

クレジットカードが発行されたあと、後日キャッシング枠を申込むことができますよ!

クレジットカードに付帯することのできるキャッシング枠については、総量規制に基づいた審査が別途行われます。こちらについてついては下記の記事に詳しく掲載しています。

クレジットカードの審査に必要なもの

クレジットカードの審査に申込む際に必要なものは何でしょうか?

クレジットカードの審査では、申込んでいる方が本人であるかの確認が行われます。いたずらでの申込みを防ぐうえで重要です。

クレジットカード申込みに必要なもの

- 本人確認書類(運転免許証・マイナンバーカード・パスポート・在留カードなど写真付きの証明書)

- 引落し用の銀行口座(申込者本人名義の銀行口座)

- 連絡可能な電話番号(自宅固定電話または携帯電話、もしくは両方)

- カードの届け先住所(本人確認書類に記載されている住所 カードの受取りができること)

本人確認書類については、申込みの時点では提出せずに審査を受けることができるカード会社も多くなっています。

発行されたカードを受け取る際に本人確認書類を提出することで受理されます。楽天カードがCMで「印鑑・免許証必要無し」と言っているのは、この仕組みを使っています。

日本郵便の本人限定受取郵便や、佐川急便の受取人確認サポートなどが利用されています。

また、利用代金の支払いは銀行口座からの引落しであるため、銀行口座の登録が必要になります。銀行口座の登録はネット上で行うことができます。またネット登録に対応していない金融機関の場合は、引落口座登録のための書類の提出が必要になります。

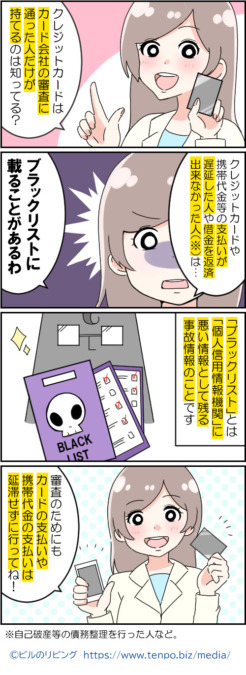

審査でよく聞くブラックリストとは

クレジットカードや貸金業、銀行において、実は「ブラックリスト」という名のリストそのものは存在しません。

私たちがクレジットカードを作ったり、銀行などでローンを組むと、それらの情報は民間の個人信用情報機関のデータに登録されます。

しかしカードの代金支払いやローンの返済が滞ったり、破産した場合には、「事故(異動)情報」がデータ上に登録されてしまいます。

この情報が、「ブラック情報」もしくは「ブラックリスト」と呼ばれているものの正体です。

ブラックリストに載る主な理由

- 返済日より61日以上もしくは3ヶ月以上の支払遅延が発生した場合

- 返済ができなくなり保証契約における保証履行が行われた場合

- 裁判所が破産を宣告した(もしくは破産手続開始の決定をした)場合

これ以外にも、最近ではスマホの分割払いを3か月以上滞納してブラックリストに載ってしまうケースが急増中です。スマホの分割払いですら、CICなどの個人信用情報機関の情報が利用されています。

個人信用情報機関は、個人の信用情報が必要なカード会社、ローン会社、銀行などがそれぞれ出資し合って作った民間の信用情報管理会社です。

その役割は個人に関する信用情報(本人の個人情報、クレジットカードやキャッシングの契約・利用状況、借入金額および返済状況)の収集と管理です。

個人信用情報機関は毎月の返済状況だけでなく、万が一支払いが延滞した場合の情報や債務整理の情報までも一元管理しています。

また照会をかけてきた加盟会員(カード会社・ローン会社・銀行など)に対し、登録管理している個人信用情報の提供を行っています。

クレジットカードの審査でよくある質問

- 専業主婦でもクレジットカードを作れますか?

-

専業主婦の方もクレジットカードを作れます。審査申込み資格に本人に収入が必要とある場合は作れませんが、本人の収入に言及していない場合は、世帯年収を記載することができるので作ることができます。

- 2年前に他のクレジットカードで1ヶ月支払いが遅れましたが、新しいクレジットカードは作れますか?

-

2年前に1度だけであれば審査通過の可能性は高くなります。ただ、最終的な判断はクレジットカード会社次第です。

- 年金生活者ですが、クレジットカードは作れますか?

-

年金生活者の方もクレジットカードは作れます。楽天カードなど審査申込み資格の基準の幅が広いものを選びましょう。

- ナイトワークですが、クレジットカードは作れますか?

-

ナイトワークの方もクレジットカードを作れます。ライフカードなど公式にナイトワークの方も申込めることを案内しているカード会社もあります。他のクレジットカードでも、毎月の収入が安定しない場合は、直近の2~3ヶ月の収入の平均から年収を推定して記載することができます。

人気クレジットカードの審査を詳しく解説のまとめ

人気のクレジットカードの審査は、幅広い方が申込めるように申込みのハードルが低いため、初めてクレジットカードを作る方や、収入が安定しない方、転職直後の方などにおすすめです。

しっかりと利用実績を作っていくことで、ゴールドカードなどより特典の多いクレジットカードへの近道にもなります。

キャッシュレス決済が盛んになっている現在、現金払いは不利ですので、ぜひクレジットカードを検討してみてくださいね!